MEXC'de Vadeli İşlem Ticareti nasıl yapılır?

Sürekli Vadeli İşlem Sözleşmeleri Nelerdir?

Vadeli işlem sözleşmesi, iki taraf arasında, bir varlığın gelecekte önceden belirlenmiş bir fiyat ve tarihte satın alınmasına veya satılmasına ilişkin yasal olarak bağlayıcı bir anlaşmadır. Bu varlıklar, altın veya petrol gibi emtialardan, kripto para birimleri veya hisse senetleri gibi finansal araçlara kadar çeşitlilik gösterebilir. Bu tür bir sözleşme, hem potansiyel kayıplara karşı korunmak hem de kârı güvence altına almak için çok yönlü bir araç görevi görür.

Türevlerin bir alt türü olan sürekli vadeli işlem sözleşmeleri, yatırımcıların dayanak varlığın gelecekteki fiyatına ilişkin olarak ona gerçekten sahip olmadan spekülasyon yapmalarına olanak tanır. Belirli son kullanma tarihleri olan normal vadeli işlem sözleşmelerinin aksine, sürekli vadeli işlem sözleşmelerinin süresi dolmaz. Yatırımcılar pozisyonlarını istedikleri süre boyunca koruyabilirler, bu da onların uzun vadeli piyasa trendlerinden faydalanmalarına ve potansiyel olarak önemli karlar elde etmelerine olanak tanır. Ek olarak, sürekli vadeli işlem sözleşmeleri genellikle, fiyatlarının dayanak varlıkla uyumlu hale getirilmesine yardımcı olan fonlama oranları gibi benzersiz unsurlara sahiptir.

Sürekli vadeli sözleşmelerin ayırt edici bir özelliği, uzlaşma dönemlerinin olmamasıdır. Yatırımcılar, herhangi bir sözleşmenin sona erme süresine bağlı olmaksızın, yeterli marja sahip oldukları sürece pozisyonunu açık tutabilirler. Örneğin, 30.000 $ değerinde bir BTC/USDT kalıcı sözleşmesi satın alırsanız, işlemi belirli bir tarihe kadar kapatma zorunluluğu yoktur. Kendi takdirinize bağlı olarak karınızı güvence altına alma veya zararlarınızı azaltma esnekliğine sahipsiniz. Küresel kripto para birimi ticaretinin önemli bir bölümünü oluşturmasına rağmen, ABD'de kalıcı vadeli işlem işlemlerine izin verilmediğini belirtmekte fayda var.

Sürekli vadeli işlem sözleşmeleri, kripto para piyasalarına girmek için değerli bir araç sunarken, bu tür ticaret faaliyetlerine katılırken ilgili riskleri kabul etmek ve dikkatli davranmak önemlidir.

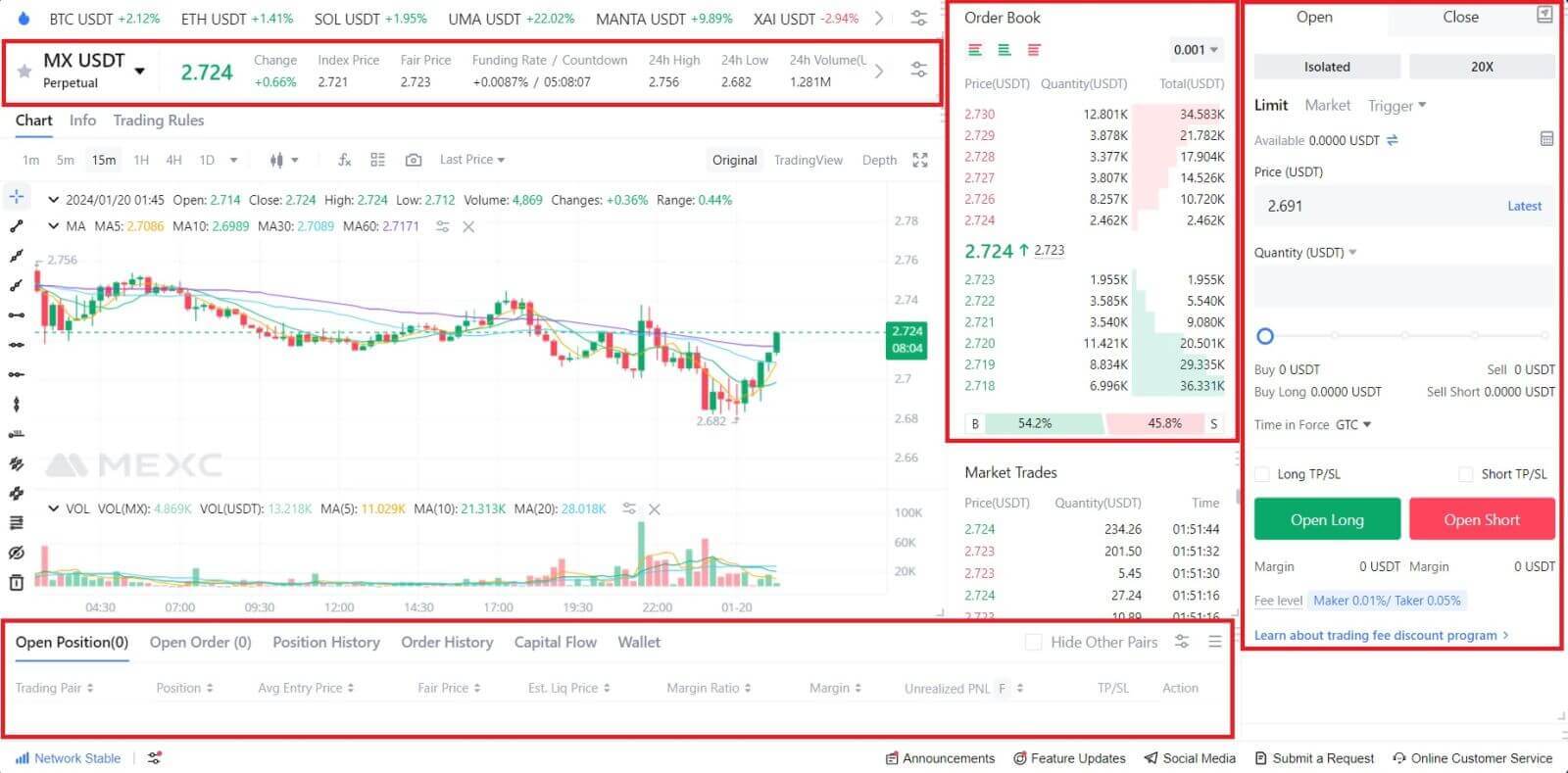

MEXC Vadeli İşlem İşlemleri Sayfasındaki Terminolojinin Açıklaması

Yeni başlayanlar için vadeli işlem ticareti, daha fazla sayıda mesleki terim içerdiğinden, spot ticaretten daha karmaşık olabilir. Yeni kullanıcıların vadeli işlem ticaretini etkili bir şekilde anlamasına ve uzmanlaşmasına yardımcı olmak için bu makale, bu terimlerin MEXC vadeli işlem ticareti sayfasında görünen anlamlarını açıklamayı amaçlamaktadır.Bu terimleri soldan sağa doğru görünüm sırasına göre tanıtacağız.

K çizgisi grafiğinin üzerindeki terimler

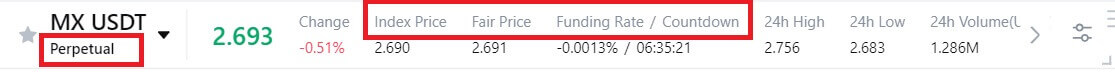

Sürekli: "Sürekli" sürekliliği ifade eder. Yaygın olarak görülen "sürekli vadeli işlemler" (sürekli vadeli işlem sözleşmeleri olarak da bilinir), geleneksel finansal vadeli işlem sözleşmelerinden gelişmiştir; temel fark, kalıcı vadeli işlemlerin uzlaşma tarihinin olmamasıdır. Bu, pozisyonun zorunlu tasfiye nedeniyle kapatılmadığı sürece süresiz olarak açık kalacağı anlamına gelir.Endeks Fiyatı: Büyük ana borsaların fiyatları referans alınarak ve fiyatlarının ağırlıklı ortalaması hesaplanarak elde edilen kapsamlı fiyat endeksidir. Geçerli sayfada görüntülenen endeks fiyatı MX endeks fiyatıdır.

Adil Fiyat: Vadeli işlemlerin endeks fiyatı ve piyasa fiyatı temel alınarak hesaplanan gerçek zamanlı adil fiyatı. Pozisyonların değişken PNL'sini hesaplamak ve pozisyon tasfiyesini belirlemek için kullanılır. Fiyat manipülasyonunu önlemek için vadeli işlemlerin son fiyatından sapabilir.

Fonlama Oranı / Geri Sayım: Bulunduğunuz aşamadaki fonlama oranıdır. Oranın pozitif çıkması durumunda uzun pozisyon sahipleri kısa pozisyon sahiplerine fonlama ücreti öderler. Oranın negatif olması durumunda kısa pozisyon sahipleri, fonlama ücretini uzun pozisyon sahiplerine öderler.

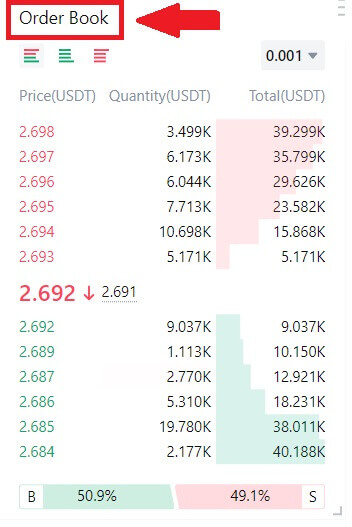

Sipariş defteri alanındaki terimler

Sipariş Defteri: Ticaret sürecinde piyasa trendlerini gözlemleyebileceğiniz bir pencere. Emir defteri alanında her işlemi, alıcı ve satıcıların oranlarını ve daha fazlasını gözlemleyebilirsiniz.

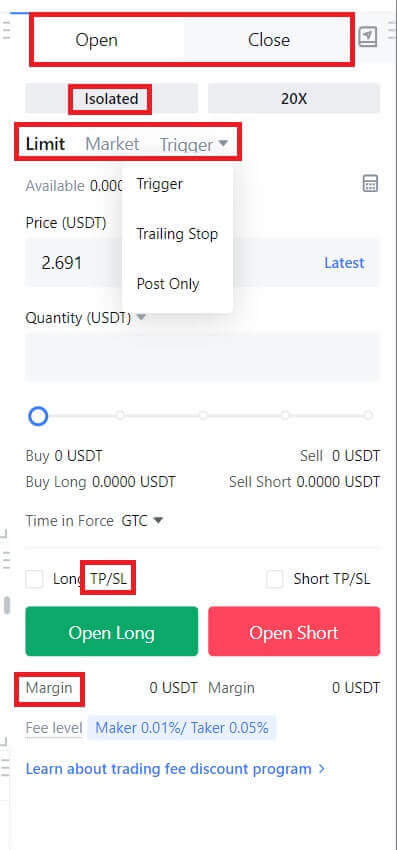

Ticaret alanındaki şartlar

Açma ve Kapama: Piyasanın yönüne ilişkin kararınıza göre fiyat ve miktarı girdikten sonra uzun veya kısa pozisyon açmayı seçebilirsiniz. Fiyatta bir artış öngörüyorsanız uzun pozisyon açarsınız; düşüş öngörüyorsanız kısa pozisyon açarsınız. Aldığınız sözleşmeyi sattığınızda pozisyonu kapatmış olursunuz. Bir sözleşme satın alarak pozisyon açtığınızda ve bunu ödemeden tuttuğunuzda buna tutma pozisyonu denir. Sayfanın alt kısmındaki [Açık Pozisyon] seçeneğine tıklayarak tutma pozisyonlarınızı görüntüleyebilirsiniz.Long Open: Gelecekte token fiyatının artacağını tahmin ederek bu trende göre pozisyon açmanıza long pozisyon açma denir.

Açık Açılı: Gelecekte token fiyatının düşeceğini tahmin ederek bu trende göre pozisyon açmanıza kısa pozisyon açma denir.

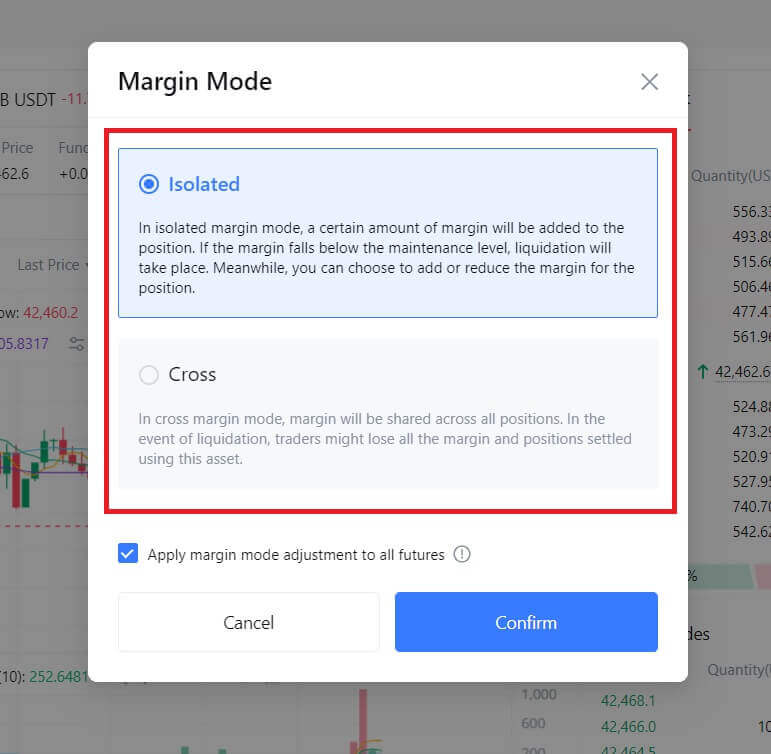

Marj ve Marj Modu: Kullanıcılar fonlarının belirli bir yüzdesini finansal teminat olarak yatırdıktan sonra vadeli işlem işlemlerine başlayabilirler. Bu fon marjin olarak bilinir. Kenar boşluğu modu izole kenar boşluğu veya çapraz kenar boşluğuna bölünmüştür.

İzole: İzole teminat modunda, bir pozisyona belirli miktarda teminat tahsis edilir. Bir pozisyonun teminatı sürdürme teminatının altına düşerse pozisyon tasfiye edilir. Ayrıca bu pozisyona marj eklemeyi veya azaltmayı da seçebilirsiniz.

Çapraz: Çapraz marj modunda, tüm pozisyonlar varlığın çapraz marjını paylaşır. Tasfiye durumunda, yatırımcı o varlığın tüm marjını ve çapraz marjı altındaki tüm pozisyonlarını kaybedebilir.

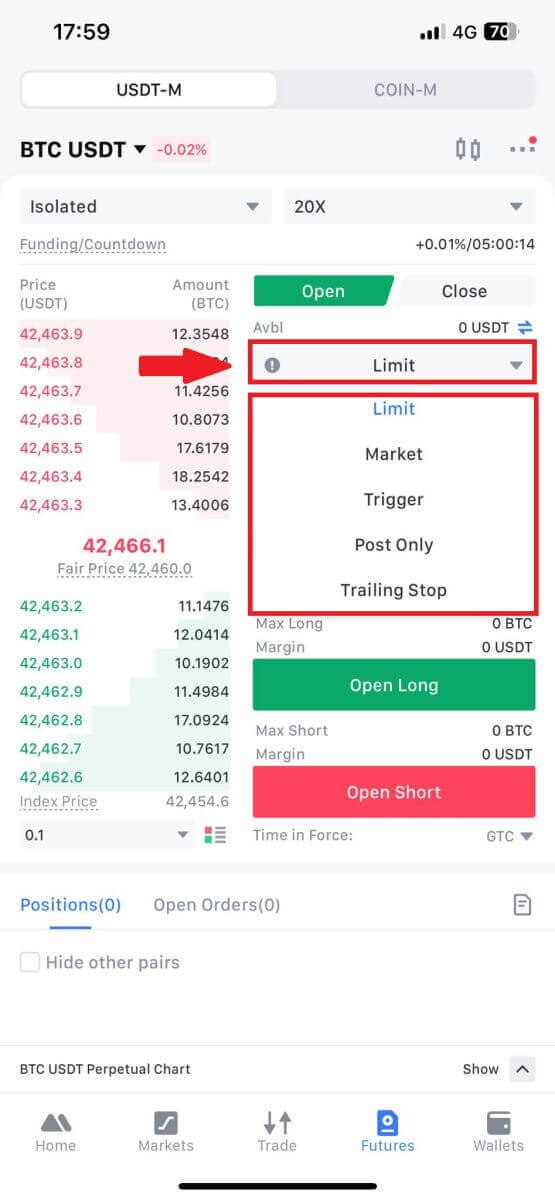

Emir Türleri: Emir türleri limit emri, piyasa emri, tetik emri, takip eden durdurma emri ve salt sonrası emir olarak ayrılır.

Limit: Limit emri, belirli bir fiyattan veya daha iyi bir fiyattan alım veya satım yapmak için verilen emirdir. Ancak limit emrinin gerçekleşmesi garanti edilmez.

Piyasa: Piyasa emri, piyasada mevcut en iyi fiyattan hızlı bir şekilde alım veya satım yapmak için verilen bir emirdir.

Tetikleme: Tetikleme emirleri için kullanıcılar önceden bir tetikleme fiyatı, emir fiyatı ve miktarı belirleyebilir. Piyasa fiyatı tetik fiyatına ulaştığında sistem otomatik olarak emir fiyatı üzerinden emir verecektir. Tetikleme emri başarılı bir şekilde tetiklenmeden önce pozisyon veya marj dondurulmayacaktır.

İzleyen Durdurma: Piyasanın geri çekilme halinde olduğu durumlarda, kullanıcının ayarlarına göre stratejik bir emir olarak piyasaya takip eden durdurma emri gönderilir. Gerçek Tetikleme Fiyatı = Piyasanın En Yüksek (En Düşük) Fiyatı ± Takip Farkı (Fiyat Mesafesi) veya Piyasanın En Yüksek (En Düşük) Fiyatı * (1 ± Takip Farkı). Aynı zamanda kullanıcılar, tetikleme fiyatı hesaplanmadan önce emrin etkinleştirileceği fiyatı belirleyebilirler.

Yalnızca Gönderi:Salt sonrası emir piyasada hemen uygulanmayacaktır, bu da kullanıcının her zaman yapıcı olmasını sağlar. Eğer emir mevcut bir emirle hemen eşleştirilecek olsaydı iptal edilirdi.

TP/SL: TP/SL emri, önceden belirlenmiş tetikleme koşullarına (kâr alma fiyatı veya zararı durdurma fiyatı) sahip bir emirdir. Son fiyat / adil fiyat / endeks fiyatı önceden belirlenen tetikleme fiyatına ulaştığında sistem, önceden belirlenen tetikleme fiyatı ve miktarına göre pozisyonu en iyi piyasa fiyatından kapatacaktır. Bu, kar elde etme veya kayıpları durdurma hedefine ulaşmak için yapılır ve kullanıcıların istenen karı otomatik olarak ödemesine veya gereksiz kayıplardan kaçınmasına olanak tanır.

Limit Durdurma Emri: Stop limit emri, kullanıcıların zararı durdurma fiyatını, limit fiyatını ve alım/satım tutarını önceden belirleyebildiği önceden belirlenmiş bir emirdir. Son fiyat zararı durdur fiyatına ulaştığında sistem otomatik olarak limit fiyattan emir verecektir.

COIN-M: MEXC tarafından sağlanan jetonla teminatlı vadeli işlemler, kripto para birimini teminat olarak kullanan ters bir sözleşmedir; bu, kripto para biriminin temel para birimi olarak hizmet ettiği anlamına gelir. Örneğin, BTC madeni para teminatlı vadeli işlemlerde, başlangıç teminatı olarak ve PNL hesaplamaları için Bitcoin kullanılır.

USDT-M: MEXC tarafından sağlanan USDT marjlı vadeli işlemler, ABD dolarının değerine sabitlenmiş bir stabilcoin olan USDT'ye kote edilen ve ödenen doğrusal bir türev ürünü olan doğrusal bir sözleşmedir.

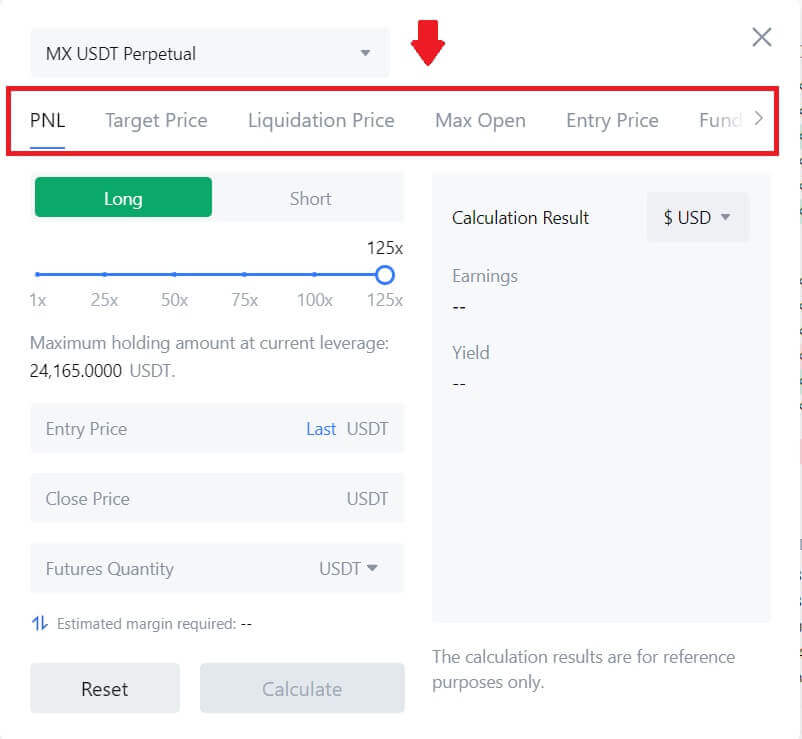

Vadeli İşlem Hesaplama Alanındaki Terimler

PNL : Giriş fiyatınızı, tuttuğunuz vadeli işlem miktarını ve kaldıraç çarpanını girin. Ardından, nihai kazanç ve getiriyi hesaplamak için beklenen kapanış fiyatınızı belirleyin.Hedef Fiyat : Giriş fiyatınızı, tuttuğunuz vadeli işlem miktarını ve kaldıraç çarpanını girin. Ardından, nihai kazanç ve getiriyi hesaplamak için istediğiniz getiriyi ayarlayın.

Likidasyon Fiyatı : Giriş fiyatınızı, tuttuğunuz vadeli işlem miktarını ve kaldıraç çarpanını girin. Ardından likidasyon fiyatınızı hesaplamak için teminat modunu (çapraz veya izole) seçin.

Maksimum Açık : Uzun/kısa pozisyon için açabileceğiniz maksimum sözleşme sayısını hesaplamak için giriş fiyatınızı, kaldıraç çarpanınızı ve mevcut marj tutarınızı girin.

Giriş Fiyatı : Aynı işlem çifti için birden fazla vadeli işlem pozisyonunuz varsa, ilgili giriş fiyatlarını ve ilgili vadeli işlem miktarlarını girin. Aynı işlem çiftinin sözleşmeleri için ortalama giriş fiyatını hesaplayabilirsiniz.

Fonlama Ücreti : Ödemeniz veya almanız gereken fonlama ücreti tutarını hesaplamak için adil fiyatı, pozisyon miktarını ve fonlama oranını (%0,01) girin.

Not: Vadeli işlem hesaplayıcısı kullanılarak hesaplanan sonuçlar yalnızca referans amaçlıdır ve canlı ticaretteki gerçek sonuçlar geçerli olacaktır.

Yeni başlayanlar için, ilk kez vadeli işlem ticaretine başlamadan önce, ticaret için canlı ticaret platformuna girmeden önce çeşitli özelliklere aşina olmak için MEXC Vadeli İşlemler Demo Ticareti arayüzünde pratik yapabilirsiniz.

K çizgisi grafiğinin altındaki sipariş alanındaki terimler

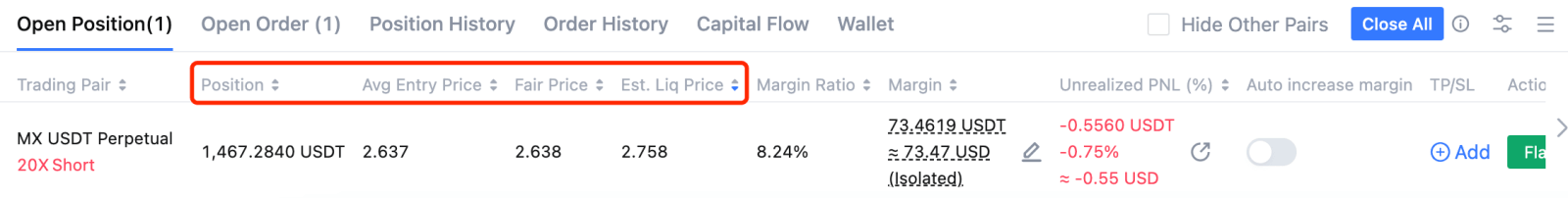

5.1 Açık Pozisyon

Pozisyon: Henüz kapatılmamış pozisyonlardaki sözleşme sayısı.Ort. Giriş Fiyatı: Kullanıcının pozisyon açtığı andaki ortalama maliyet fiyatı. Örneğin, bir kullanıcı MX/USDT sürekli vadeli sözleşmelerinde 2 USDT'den 100 devamlık uzun pozisyon açarsa ve daha sonra aynı yönde 2,1 USDT'den 100 sözleşmelik başka bir pozisyon açarsa, kullanıcının ortalama giriş fiyatı şu şekilde hesaplanır: ( 2 * 100 + 2,1 * 100) / (100 + 100) = 2,05 USDT.

Adil Fiyat: Bu mekanizma, kullanıcıları tek bir platformda anormal piyasa dalgalanmalarından kaynaklanan kayıplardan korumak amacıyla devreye alınmıştır. Ana borsalardan alınan fiyat verilerinin ağırlıklandırılmasıyla hesaplanır ve gerçek piyasa fiyatının adil bir yansımasını sağlar. Adil fiyat hakkında daha detaylı bilgi için "Endeks Fiyatı, Adil Fiyat ve Son Fiyat" yazımızı inceleyebilirsiniz .

Avustralya, Brezilya ve Kuzey Amerika ülkelerinin kullandığı saat uygulaması. Liq Fiyatı: Adil fiyat tahmini tasfiye fiyatına ulaştığında pozisyonunuz zorunlu tasfiyeye tabi tutulur. Zorunlu tasfiyeye ilişkin daha detaylı bilgi için "Zorunlu Tasfiye" makalesine bakabilirsiniz .

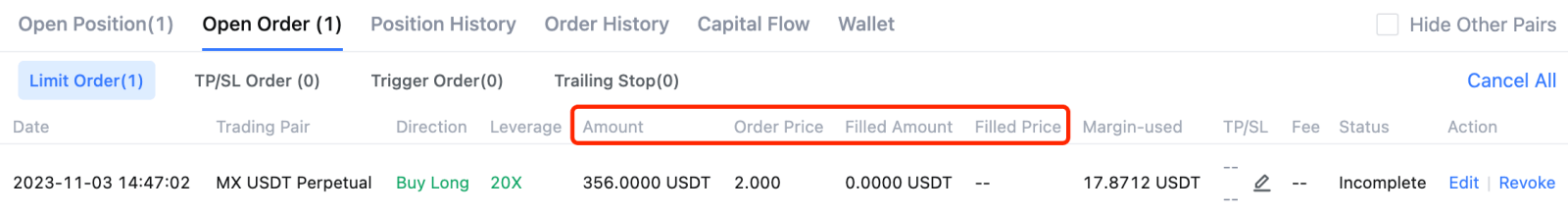

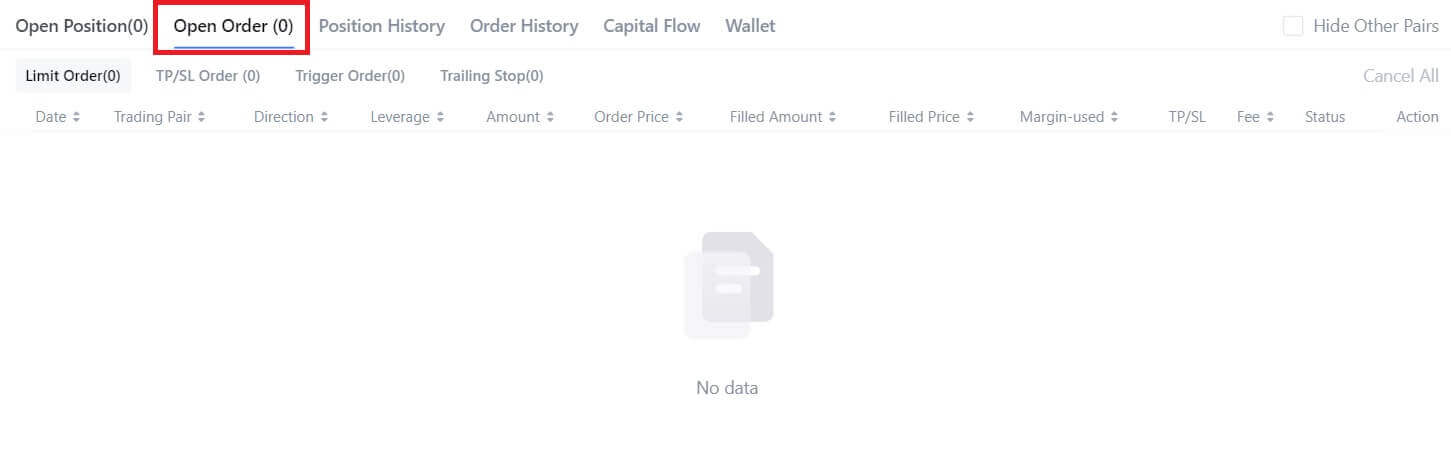

5.2 Açık Emir

Tutar ve Doldurulan Tutar: "Tutar", kullanıcı tarafından emir verilmeden önce belirlenen, istenilen işlem hacmini ifade eder. Kullanıcılar büyük siparişler verdiğinde, sipariş genellikle sırayla doldurulan birden fazla küçük siparişe bölünür. "Dolu Tutar", işlem gören gerçek miktarı ifade eder. Emir tutarının doldurulan tutara eşit olması emrin tamamen karşılandığı anlamına gelir.Emir Fiyatı ve Gerçekleşme Fiyatı: " Emir Fiyatı", kullanıcının emir verirken girdiği istenilen işlem fiyatını ifade eder. Kullanıcının limitli emir seçmesi durumunda emir fiyatı kullanıcının girdiği fiyattır. Kullanıcı bir piyasa emri seçerse emir fiyatı fiili işlem sonuçlarına bağlıdır. Kullanıcılar büyük siparişler verdiğinde, sipariş genellikle sırayla doldurulan birden fazla küçük siparişe bölünür. Piyasa dalgalanmaları nedeniyle her bir emrin gerçek gerçekleşme fiyatı farklılık gösterebilir. "Dolu Fiyatı" bu fiili dolu fiyatların ortalamasını ifade eder.

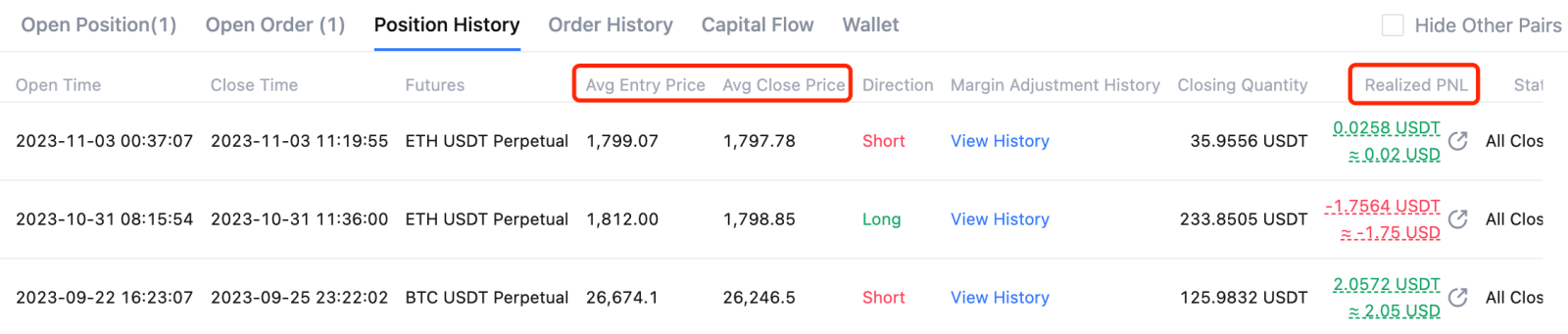

5.3 Pozisyon Geçmişi

Ort. Giriş Fiyatı: Bir pozisyon açmanın ortalama maliyeti.Ort Kapanış Fiyatı: Tüm kapalı pozisyonların ortalama fiyatı.

Gerçekleşen PNL: İşlem ücretleri, fonlama maliyetleri ve kapanış PNL'si dahil olmak üzere, pozisyon tarafından oluşturulan tüm gerçekleşen kar ve zararlar. (Kuponlar ve MX kullanılarak mahsup edilen alım satım ücretlerinin bir kısmı hariçtir.)

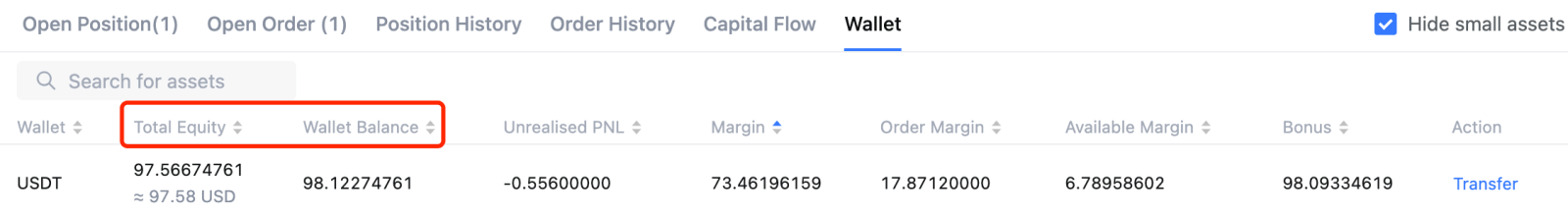

5.4 Cüzdan

Toplam Varlık: Cüzdan Bakiyesi + Gerçekleşmemiş PNL.Cüzdan Bakiyesi: Toplam Gelen Transferler – Toplam Giden Transferler + Gerçekleşen PNL.

Vadeli işlem işlemleriyle ilgili terimleri anlamak, vadeli işlem araçlarının nasıl kullanılacağını öğrenmenin yalnızca ilk adımıdır. Daha sonra ticaret yoluyla pratik deneyim kazanmanız gerekir. Vadeli işlemlere başlamadan önce, MEXC tarafından sağlanan vadeli işlemler Demo Ticaret platformunu kullanarak pratik yapabilirsiniz . Yeterli olduğunuzda, canlı vadeli işlem ticaretine geçebilirsiniz.

Yasal Uyarı: Kripto para ticareti risk içerir. Bu bilgiler yatırım, vergilendirme, hukuk, finans, muhasebe veya diğer ilgili hizmetlerle ilgili tavsiye sağlamaz ve herhangi bir varlığın satın alınması, satılması veya elde bulundurulması konusunda tavsiye teşkil etmez. MEXC Learn yalnızca referans amaçlı bilgi sağlar ve yatırım tavsiyesi niteliğinde değildir. Lütfen ilgili riskleri tam olarak anladığınızdan emin olun ve yatırım yaparken dikkatli olun. Kullanıcıların yatırım kararlarından platform sorumlu değildir.

MEXC'de USDT-M Sürekli Vadeli İşlemleri Nasıl Yapılır (Web Sitesi)

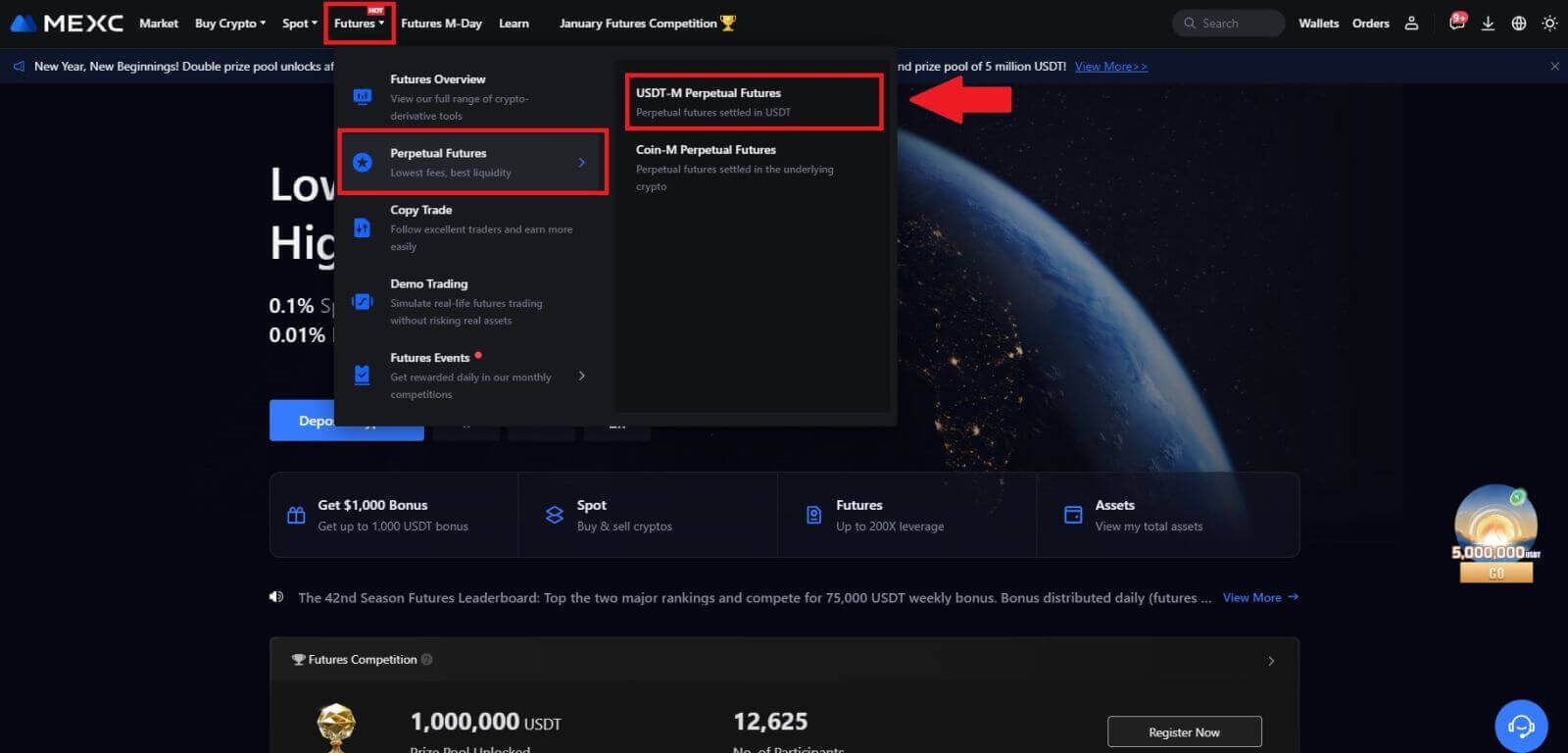

1. MEXC Web Sitesine gidin, [Vadeli İşlemler]' e tıklayın , [Sürekli Vadeli İşlemler]' i seçin ve [USDT-M Sürekli Vadeli İşlemler]'i seçin.

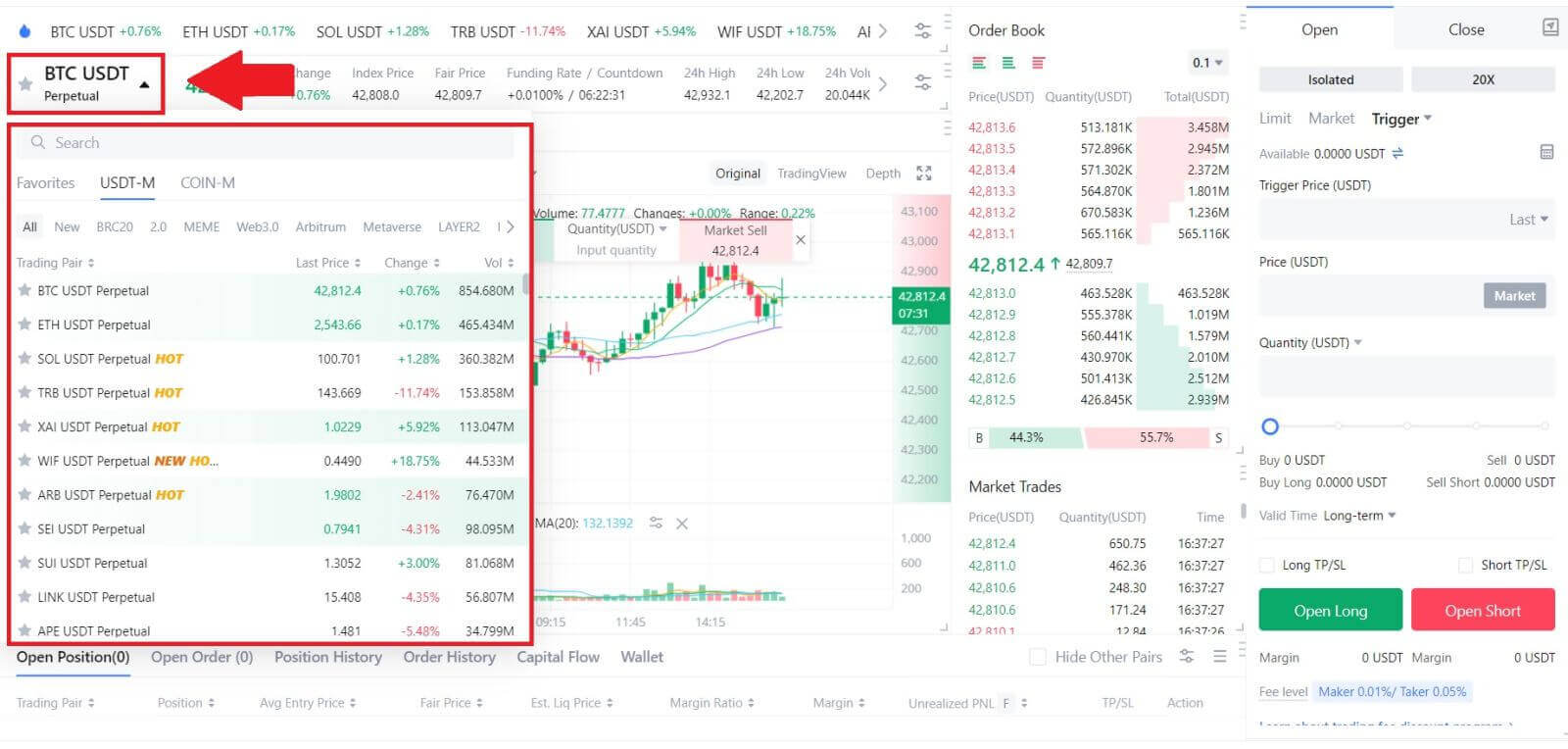

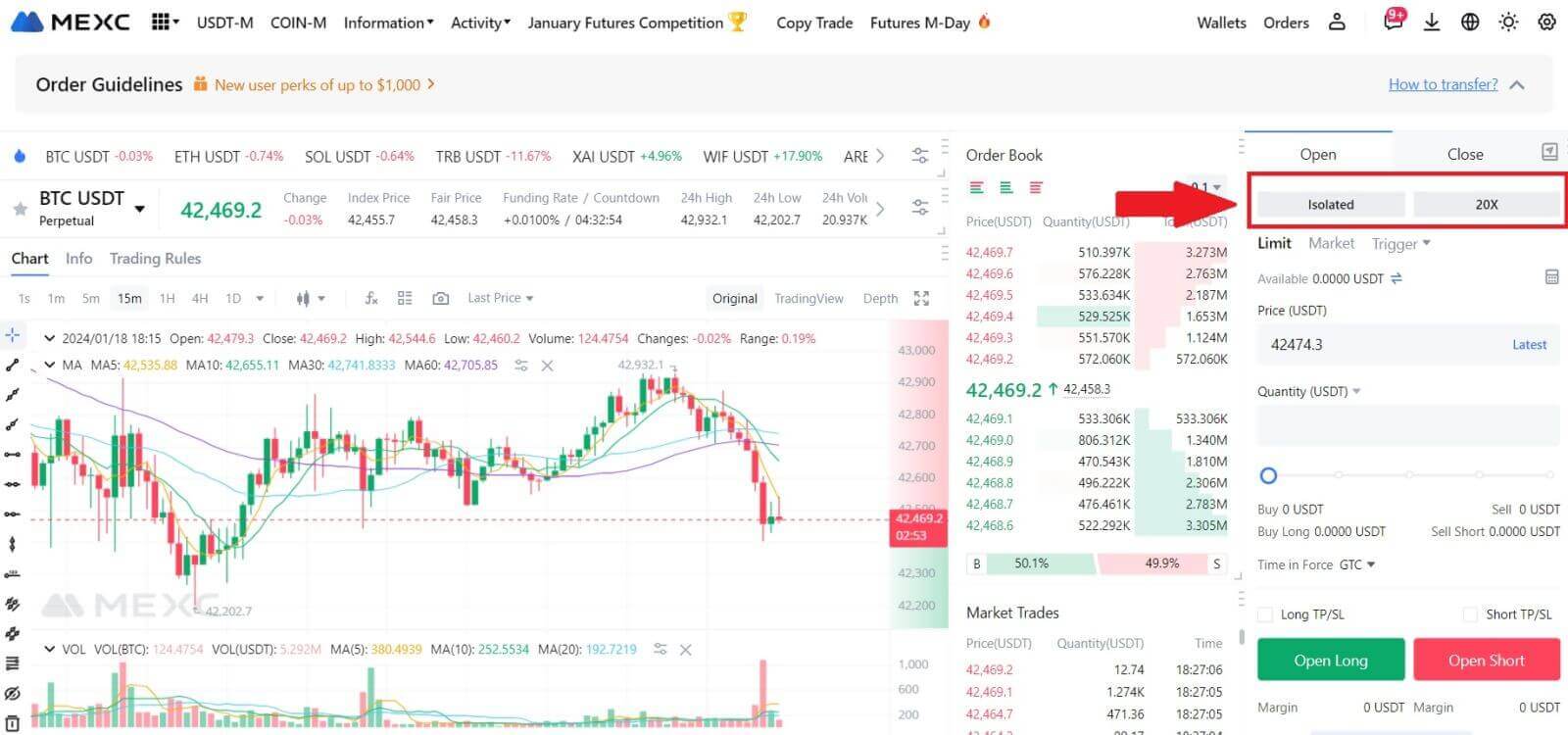

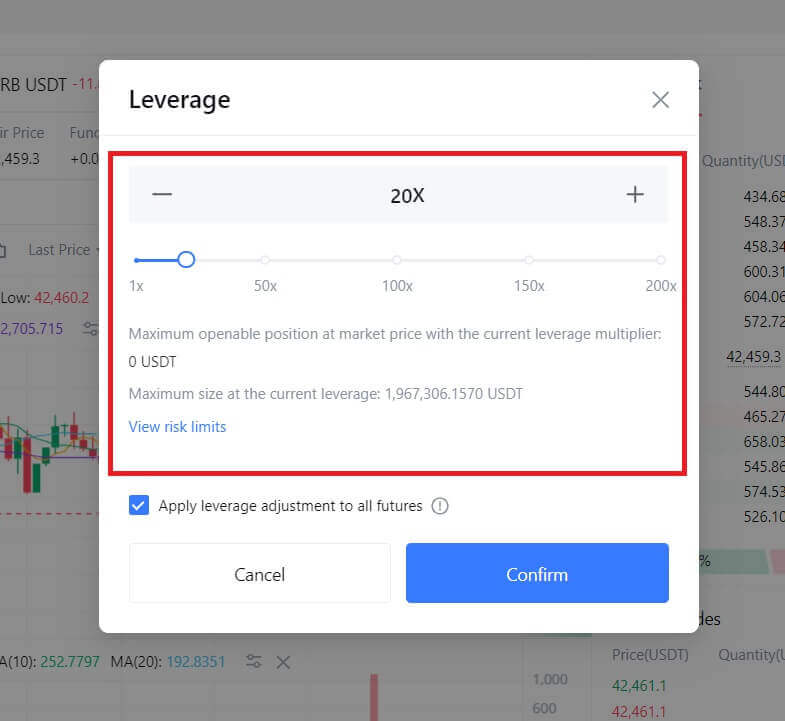

2. Sol tarafta vadeli işlemler listesinden örnek olarak BTCUSDT'yi seçin. 3. [Kenar Boşluğu Modunu] seçmek için Yalıtılmış veya Çapraz'a

tıklayın . Sayıya tıklayarak kaldıraç çarpanını ayarlamak için [20X] 'e tıklayın . Platform, farklı teminat modları sunarak farklı teminat tercihlerine sahip yatırımcılara destek vermektedir.

- Çapraz marj modu, marjları aynı kripto para birimine karşı açılan iki pozisyonla paylaşır. Bir pozisyondan elde edilen herhangi bir kar veya zarar, diğer işlemin bakiyesine göre ayarlama yapmak için kullanılabilir.

- İzole edilmiş teminat yalnızca açılan bir pozisyona karşı teminatı kabul eder. Kayıp durumunda, işlem yalnızca uzlaşmadaki belirli pozisyona karşı kaybedecektir. Bu, kripto para biriminin dengesine dokunulmadan kalır. Bu, ana kripto para dengesini koruduğu için tüm yeni yatırımcılar için en iyi seçenektir.

Varsayılan ayar olarak tüm yatırımcılar izole marjin modunda işlem yapmaya başlar.

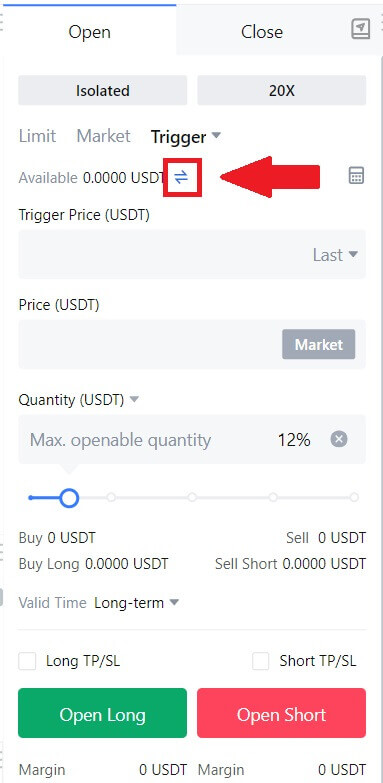

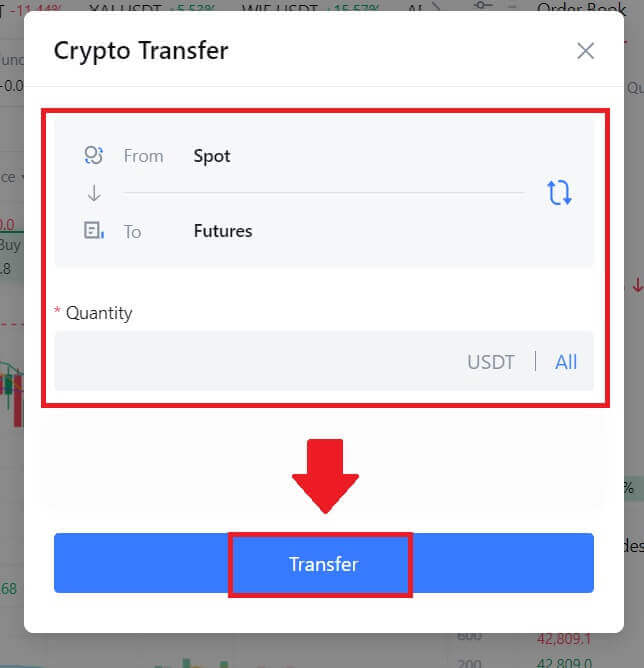

4. Spot hesaptan vadeli hesaba para transferi başlatmak için sağ tarafta yer alan küçük ok butonuna tıklayarak transfer menüsüne ulaşabilirsiniz.

4. Spot hesaptan vadeli hesaba para transferi başlatmak için sağ tarafta yer alan küçük ok butonuna tıklayarak transfer menüsüne ulaşabilirsiniz. Transfer menüsüne girdikten sonra transfer etmek istediğiniz tutarı girin ve [Transfer]'e tıklayın.

5. Bir pozisyon açmak için kullanıcıların üç seçeneği vardır: Limit Emri, Piyasa Emri ve Tetikleme Emri. Bu adımları takip et:

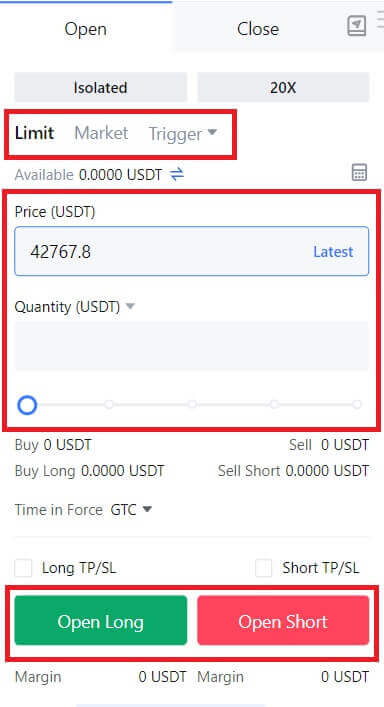

Limit Sırası:

- Tercih ettiğiniz alış veya satış fiyatını belirleyin.

- Emir yalnızca piyasa fiyatı belirtilen seviyeye ulaştığında gerçekleştirilir.

- Piyasa fiyatı belirlenen fiyata ulaşmazsa, limit emri emir defterinde uygulanmayı bekler.

- Bu seçenek, alış veya satış fiyatı belirtilmeden işlem yapılmasını içerir.

- Sistem, emrin verildiği andaki en son piyasa fiyatına göre işlemi gerçekleştirir.

- Kullanıcıların yalnızca istenen sipariş tutarını girmesi yeterlidir.

Tetikleme Sırası:

- Bir tetikleme fiyatı, sipariş fiyatı ve sipariş miktarını ayarlayın.

- Emir, yalnızca en son piyasa fiyatı tetik fiyatına ulaştığında, önceden belirlenen fiyat ve miktarda limitli emir olarak verilecektir.

- Bu tür emir, kullanıcılara işlemleri üzerinde daha fazla kontrol sağlar ve sürecin piyasa koşullarına göre otomatikleştirilmesine yardımcı olur.

6. Siparişinizi verdikten sonra sayfanın alt kısmındaki [Açık Emirler] altında görüntüleyin. Siparişleri dolmadan iptal edebilirsiniz.

MEXC'de USDT-M Sürekli Vadeli İşlemleri Nasıl Yapılır (Uygulama)

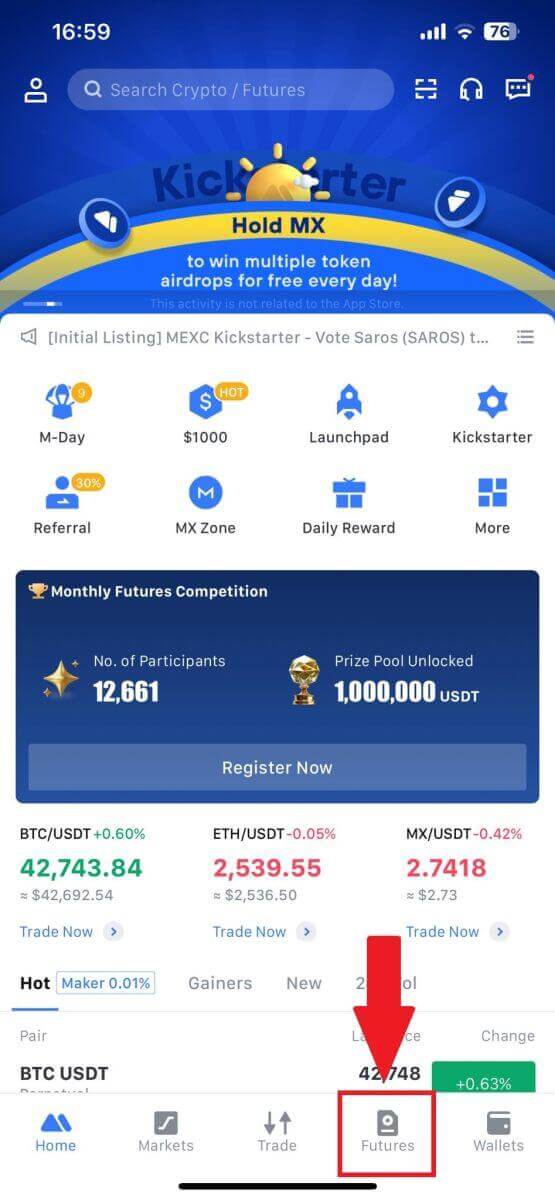

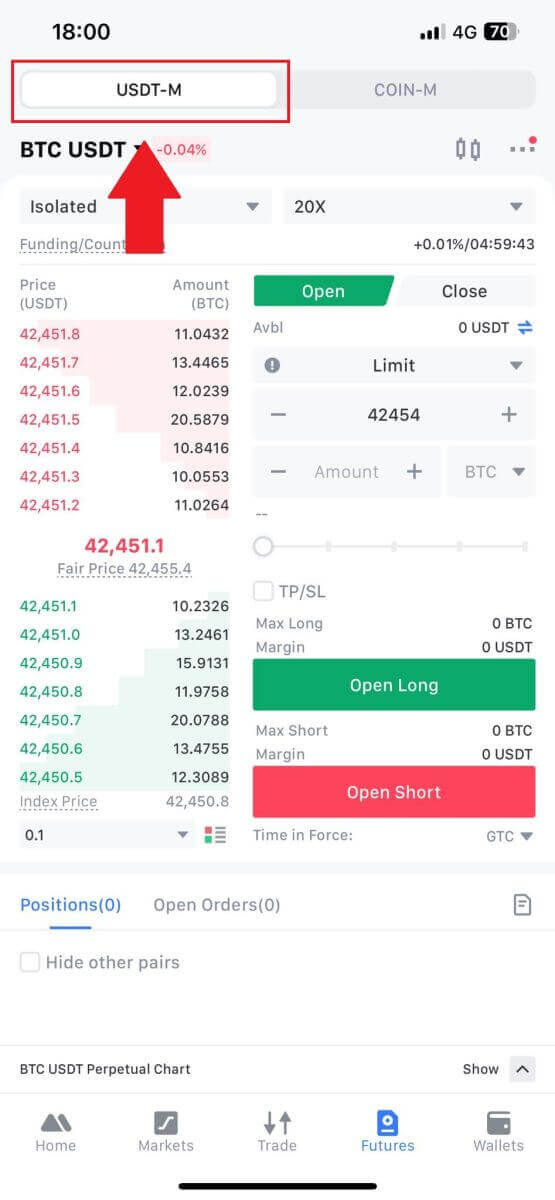

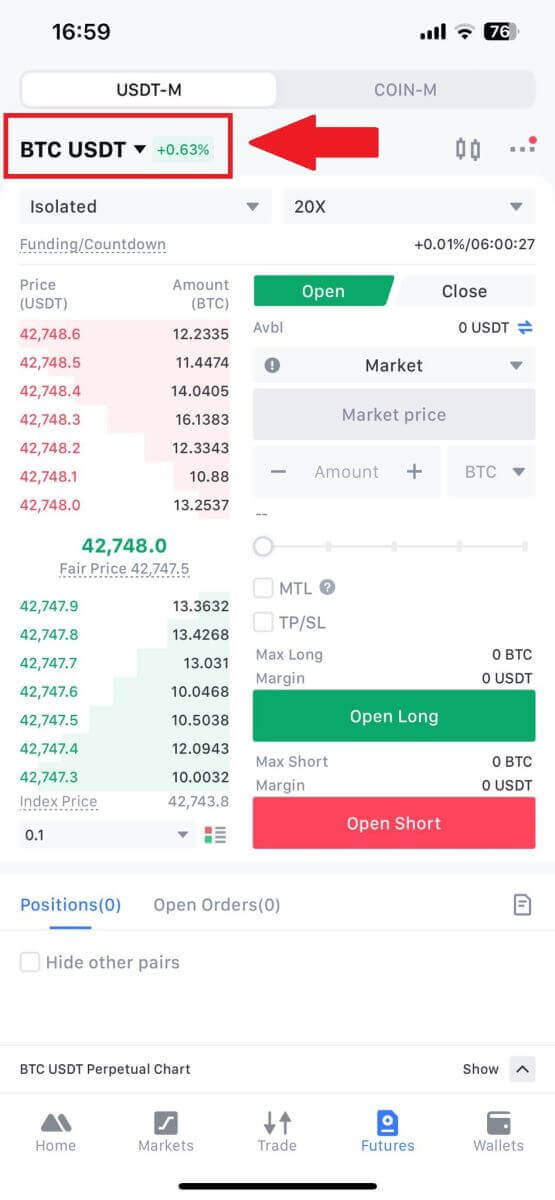

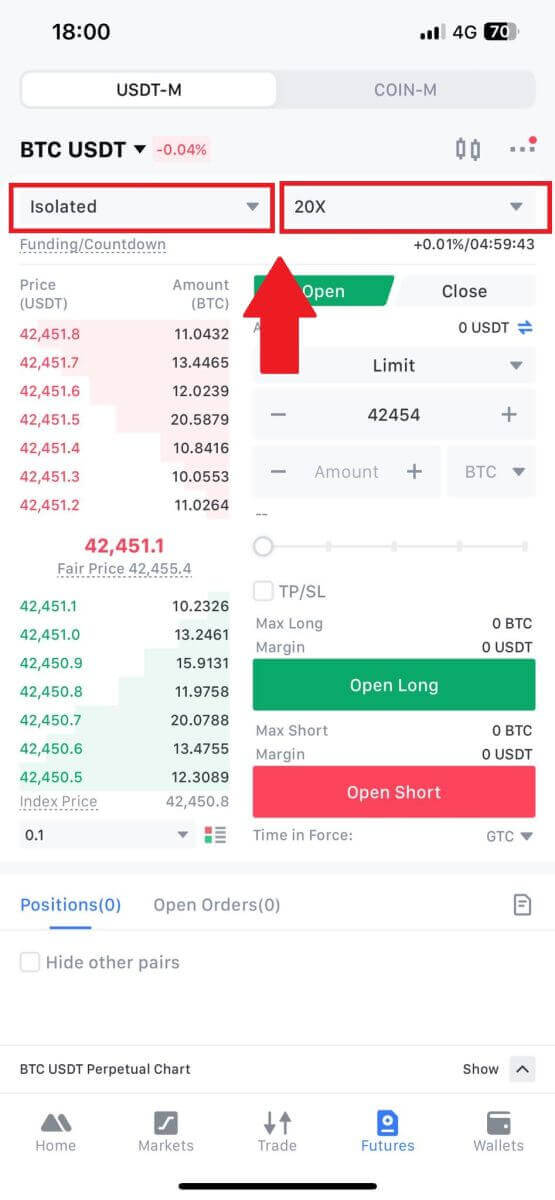

1. MEXC Uygulamanızı açın, ilk sayfada [Vadeli İşlemler]' e dokunun ve [USDT-M]'yi seçin. 2. Farklı işlem çiftleri arasında geçiş yapmak için sol üstte bulunan [BTC USDT]

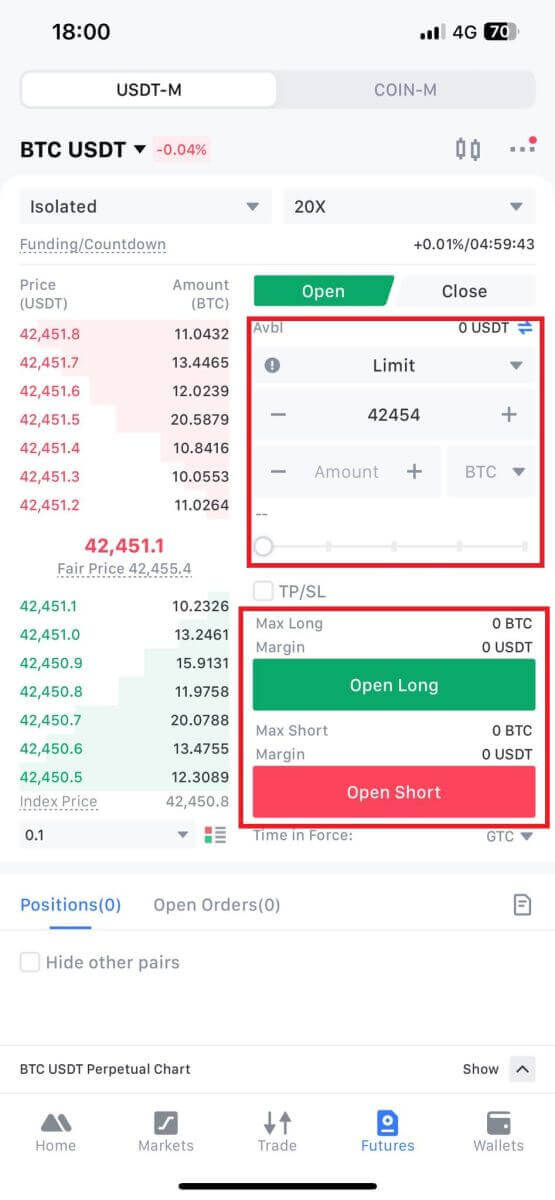

seçeneğine dokunun . Daha sonra belirli bir çift için arama çubuğunu kullanabilir veya ticaret için istediğiniz vadeli işlemleri bulmak üzere doğrudan listelenen seçenekler arasından seçim yapabilirsiniz. 3. Teminat modunu seçin ve kaldıraç ayarlarını tercihinize göre ayarlayın. 4. Ekranın sağ tarafında siparişinizi verin. Limitli emir için fiyatı ve tutarı girin; Bir piyasa emri için yalnızca tutarı girin. Uzun bir pozisyon başlatmak için [Uzun Aç]' a veya kısa bir pozisyon için [Kısa Aç]'a dokunun . 5. Emir verildikten sonra hemen yerine getirilmezse [Açık Emirler]'de görünecektir.

MEXC Gelecek Ticaret Modları

Konum Modu

(1) Çit Modu

- Hedge Modunda kullanıcıların emir verirken pozisyon açmayı mı yoksa kapatmayı mı planladıklarını açıkça belirtmeleri gerekir. Bu mod, kullanıcıların aynı vadeli işlem sözleşmesi içerisinde hem uzun hem de kısa yönlerde aynı anda pozisyon tutmasına olanak tanır. Uzun ve kısa pozisyonların kaldıraçları birbirinden bağımsızdır.

- Tüm uzun pozisyonlar toplanır ve tüm kısa pozisyonlar her bir vadeli işlem sözleşmesi kapsamında birleştirilir. Pozisyonları hem uzun hem de kısa yönde korurken, pozisyonlar belirlenen risk limiti seviyesine göre karşılık gelen marjı tahsis etmelidir.

Örneğin, BTCUSDT vadeli işlemlerinde kullanıcılar eş zamanlı olarak 200x kaldıraçla uzun pozisyon ve 200x kaldıraçla kısa pozisyon açma esnekliğine sahiptir.

(2) Tek Yön Modu

Tek Yön Modunda kullanıcıların emir verirken pozisyon açıp kapatmadıklarını belirtmelerine gerek yoktur. Bunun yerine yalnızca alım mı yoksa satış mı yaptıklarını belirtmeleri yeterlidir. Ek olarak, kullanıcılar herhangi bir zamanda her vadeli işlem sözleşmesi kapsamında yalnızca tek bir yönde pozisyon tutabilirler. Uzun bir pozisyona sahipseniz, satış emri doldurulduktan sonra otomatik olarak kapatılacaktır. Bunun tersine, eğer doldurulan satış emirlerinin sayısı uzun pozisyonların sayısını aşarsa ters yönde kısa pozisyon başlatılacaktır.

Marj Modları

(1) İzole Kenar Boşluğu Modu

- İzole Teminat Modunda, bir pozisyonun potansiyel kaybı, başlangıç teminatı ve o izole edilmiş pozisyon için özel olarak kullanılan herhangi bir ek pozisyon marjı ile sınırlıdır. Tasfiye durumunda kullanıcı yalnızca izole edilmiş pozisyonla ilişkili marja eşdeğer kayıplara maruz kalacaktır. Hesabın mevcut bakiyesine dokunulmaz ve ek teminat olarak kullanılmaz. Bir pozisyonda kullanılan marjin izole edilmesi, kullanıcıların kayıpları başlangıç marjin tutarıyla sınırlamasına olanak tanır; bu, kısa vadeli spekülatif ticaret stratejisinin sonuç vermediği durumlarda faydalı olabilir.

- Kullanıcılar, likidasyon fiyatını optimize etmek için izole edilmiş pozisyonlara manuel olarak ek teminat enjekte edebilir.

(2) Çapraz Marj Modu

Çapraz Marj Modu, tüm çapraz pozisyonları güvence altına almak ve tasfiyeyi önlemek için hesaptaki mevcut bakiyenin tamamının teminat olarak kullanılmasını içerir. Bu teminat modunda, net varlık değerinin sürdürme teminatı gerekliliğini karşılayamaması durumunda tasfiye tetiklenecektir. Çapraz pozisyonun tasfiye edilmesi durumunda kullanıcı, diğer izole edilmiş pozisyonlarla ilişkili marjin dışında hesaptaki tüm varlıkları kaybedecektir.

Kaldıraç Değiştirme

- Riskten korunma modu, kullanıcıların uzun ve kısa yönlerdeki pozisyonlar için farklı kaldıraç çarpanlarını kullanmasına olanak tanır.

- Kaldıraç çarpanları, vadeli işlem kaldıraç çarpanının izin verilen aralığı dahilinde ayarlanabilir.

- Riskten korunma modu aynı zamanda izole moddan çapraz marj moduna geçiş gibi marj modlarının değiştirilmesine de izin verir.

- Not : Bir kullanıcının çapraz marj modunda bir konumu varsa izole marj moduna geçirilemez.

Sık Sorulan Sorular (SSS)

MEXC Vadeli İşlemlerinde Emir Türleri

Limit Emri

Limit emirleri, yatırımcının belirli bir alış veya satış fiyatı belirlemesine olanak tanır ve emir, emir fiyatından veya emir fiyatından daha uygun bir fiyattan yerine getirilir.

Limitli emir verildiğinde, emir defterinde eşleşmesi mümkün olan emir fiyatından daha uygun veya ona eşit fiyatı olan bir emir yoksa, limitli emir doldurulmak üzere emir defterine girerek piyasa derinliğini artırır. Emir tamamlandıktan sonra, tüccardan daha uygun olan maker ücretine göre ücret alınacaktır.

Limitli emir verildiğinde, emir defterinde eşleşme için halihazırda fiyatı emir fiyatından daha uygun veya ona eşit olan bir emir mevcutsa, limitli emir mevcut en iyi fiyattan derhal gerçekleştirilir. Emir gerçekleştirme sırasında tüketilen likidite nedeniyle Taker ücreti gideri olarak belirli bir işlem ücreti tahsil edilecektir.

Ayrıca limit emirleri, kar al limit emrini kısmen veya tamamen kapatmak için de kullanılabilir. Limit emrinin avantajı, belirlenen fiyattan yerine getirileceğinin garanti edilmesidir ancak emrin yerine getirilmeme riski de vardır.

Limitli emir kullanırken kullanıcı, emrin geçerlilik süresi türünü ticari ihtiyaçlarına göre değiştirebilir ve varsayılan GTC'dir:

- GTC (İptal Edilene Kadar Geçerli): Bu tür emirler, tamamen dolduruluncaya veya iptal edilene kadar geçerli kalacaktır.

- IOC (Anında veya İptal Emri): Bu tür emirlerin belirlenen fiyattan hemen gerçekleştirilememesi durumunda doldurulmayan kısım iptal edilir.

- FOK (Fill or Kill Order): Bu emir türü, tüm emirlerin karşılanamaması durumunda derhal iptal edilir.

Market siparişi

Piyasa emri, o anda emir defterinde mevcut olan en iyi fiyattan doldurulacaktır. Tüccarın fiyatı belirlemesine gerek kalmadan emir hızlı bir şekilde yerine getirilebilir. Piyasa emri, emirlerin yerine getirilmesini garanti eder ancak piyasa koşullarına bağlı olarak dalgalanabileceğinden uygulama fiyatını garanti etmez. Piyasa emirleri genellikle bir yatırımcının piyasa trendini yakalamak için hızlı bir giriş yapması gerektiğinde kullanılır.

Tetikleme Limiti Emri

Tetikleme fiyatı belirlenmişse, kullanıcının seçtiği kıyaslama fiyatı (piyasa fiyatı, endeks fiyatı, adil fiyat) tetikleme fiyatına ulaştığında tetiklenecek ve tarafından belirlenen emir fiyatı ve miktarı üzerinden limitli emir verilecektir. Kullanıcı.

Piyasa Emri Durdur

Tetikleme fiyatı belirlenmişse, kullanıcının seçtiği kıyaslama fiyatı (piyasa fiyatı, endeks fiyatı, adil fiyat) tetikleme fiyatına ulaştığında tetiklenecek ve kullanıcının belirlediği miktarda piyasa emri verilecektir.

Not:

Tetikleyiciyi ayarlarken kullanıcının fonları veya pozisyonları kilitlenmeyecektir. Tetikleme, yüksek piyasa oynaklığı, fiyat kısıtlamaları, pozisyon limitleri, yetersiz teminat varlıkları, yetersiz kapatılabilir hacim, işlem dışı durumdaki vadeli işlemler, sistem sorunları vb. nedeniyle başarısız olabilir. Başarılı bir tetikleme limit emri, normal limit emriyle aynıdır, ve yürütülemeyebilir. Gerçekleştirilmemiş limitli emirler aktif emirlerde görüntülenecektir.

İzleyen Durdurma Emri

Takip eden durdurma emri, piyasa fiyatlarını izlemeye yönelik bir strateji emridir ve tetik fiyatı, en son piyasa dalgalanmalarına göre değişebilir.

Tetikleyici fiyat hesaplaması:

Satış, Gerçek Tetikleme Fiyatı = Piyasanın Geçmişteki En Yüksek Fiyatı - Takip Farkı (Fiyat Aralığı) Veya Piyasanın Tarihsel Olarak En Yüksek Fiyatı * (1 - Takip Farkı %).

Alış, Gerçek Tetikleme Fiyatı = Piyasanın Tarihsel Olarak En Düşük Fiyatı + Takip Farkı veya Piyasanın Tarihsel Olarak En Düşük Fiyatı * (1 + Takip Farkı %).

Takip eden emirler, kullanıcıların emir için bir etkinleştirme fiyatı seçmesine olanak tanır ve sistem, yalnızca emir etkinleştirildikten sonra tetikleme fiyatını hesaplamaya başlayacaktır.

Takip Eden Durdurma Emrinin Tanımlanması

İz varyansı: İz varyansı, gerçek tetikleme fiyatının hesaplanmasında temel koşuldur. Gerçek tetik fiyatı, emir aktivasyonundan ve takip varyansından sonra belirtilen fiyat türünün en yüksek/en düşük fiyatı temel alınarak hesaplanacaktır.

Miktar: Verilen siparişlerin sayısı.

Fiyat türü: Takip eden emirlerin etkinleştirilmesi ve tetiklenmesi için kriter olarak son işlem fiyatını, adil fiyatı veya endeks fiyatını seçebilirsiniz.

Aktivasyon fiyatı: Aktivasyon fiyatı, takip eden bir emrin aktivasyon koşuludur. Belirtilen fiyat tipinin fiyatı aktivasyon fiyatına ulaştığında veya onu aştığında emir aktif hale gelecektir. Sistem yalnızca etkinleştirme sonrasında gerçek tetikleme fiyatını hesaplamaya başlayacaktır. Aktivasyon fiyatı belirlenmemişse emir verildikten sonra aktif hale gelecektir.

Örneğin:

Durum 1 (Rip'i sat): Kullanıcı aktivasyon fiyatını seçmeden (yani emir verilir verilmez aktif hale getirilerek) BTC satmak istiyor ve son işlem fiyatı 30.000 USDT oluyor.

Daha sonra parametreler aşağıdaki gibi ayarlanabilir.

[İz Farkı - Fiyat Farkı] 2.000 USDT

[Miktar] 1 BTC

[Fiyat Türü] Son İşlem Fiyatı

BTC fiyatının emir verildikten sonra en yüksek noktası olan 40.000 USDT'ye kadar yükselişini sürdürmesi ve daha sonra 38.000 USDT'ye gerileyerek geri çekilme koşuluna ulaşması (40.000 USDT - 2.000 USDT = 38.000 USDT) durumunda kullanıcı adına sistem karar verir. 38.000 USDT piyasa fiyatından satılacak.

Durum 2 (Düşüşü satın alın): Kullanıcı BTC satın almak istiyor ve son işlem fiyatı şu anda 40.000 USDT'dir.

Daha sonra parametreler aşağıdaki gibi ayarlanabilir.

[İz Farkı - Oranı] %5

[Etkinleştirme Fiyatı] 30.000 USDT

[Miktar] 1 BTC

[Fiyat Türü] Son İşlem Fiyatı

BTC fiyatının emir verildikten sonra 30.000 USDT'ye düşmeye devam etmesi durumunda takip etkinleştirilir, daha sonra 20.000 USDT'ye kadar düşer ve 20.000 USDT * (%1 + %5) = 21.000 USDT'ye geri dönerek ulaşılır. Geri çekilme koşulunda (%5), sistem kullanıcının piyasa fiyatından 21.000 USDT'den satın almasına karar verir.

Yalnızca Gönderi

Sadece sonradan verilen emirler piyasada hemen yerine getirilmeyecek, bu da kullanıcının her zaman bir yapıcı olmasını ve bir likidite sağlayıcı olarak işlem ücretinin getirisinden yararlanmasını sağlar; Aynı zamanda mevcut bir siparişin doldurulması durumunda sipariş derhal iptal edilecektir.

TP/SL

TP/SL, önceden belirlenmiş tetikleme fiyatını (kâr alma fiyatı veya zararı durdurma fiyatı) ve tetikleme fiyat türünü ifade eder. Belirlenen tetikleme fiyat tipinin son fiyatı, önceden belirlenen tetikleme fiyatına ulaştığında, sistem, kar almak veya zararı durdurmak amacıyla önceden belirlenen miktara göre kapanış piyasa emri verecektir. Şu anda zararı durdurma emri vermenin iki yolu vardır:

- Pozisyon açarken TP/SL'yi ayarlayın: Açılmak üzere olan bir pozisyon için TP/SL'yi önceden ayarlamak anlamına gelir. Kullanıcı pozisyon açmak için emir verdiğinde aynı anda tıklayarak TP/SL emrini de belirleyebilir. Açık pozisyon emri tamamlandığında (kısmen veya tamamen), sistem, kullanıcı tarafından önceden belirlenen tetikleme fiyatı ve tetikleme fiyatı türü ile hemen bir TP/SL emri verecektir. (Bu, TP/SL altında açık emirlerde görülebilir.)

- Bir pozisyonu tutarken TP/SL'yi ayarlayın: Kullanıcılar, bir pozisyonu tutarken belirli bir pozisyon için bir TP/SL emri ayarlayabilir. Ayarlama tamamlandıktan sonra, belirlenen tetikleme fiyat tipinin son fiyatı tetikleme koşulunu karşıladığında sistem, önceden belirlenen miktara göre yakın piyasa emri verecektir.

Coin-M Sürekli Vadeli İşlemleri ile USDT-M Sürekli Vadeli İşlemleri Arasındaki Farklar

1. Değerleme birimi, teminat varlığı ve PNL hesaplaması olarak farklı kripto paralar kullanılır:- USDT-M sürekli vadeli işlemlerde, değerleme ve fiyatlandırma USDT cinsinden yapılır, teminat olarak USDT de kullanılır ve PNL, USDT cinsinden hesaplanır. Kullanıcılar USDT tutarak çeşitli vadeli işlem işlemlerine katılabilir.

- Coin-M kalıcı vadeli işlemleri için fiyatlandırma ve değerleme ABD doları (USD) cinsinden olup, temel kripto para birimi teminat olarak kullanılır ve temel kripto para ile PNL hesaplanır. Kullanıcılar, ilgili temel kriptoyu tutarak belirli vadeli işlem ticaretine katılabilirler.

2. Farklı sözleşme değerleri:

- USDT-M sürekli vadeli işlemlerdeki her bir sözleşmenin değeri, BTCUSDT için 0,0001 BTC nominal değeriyle örneklendirilen ilgili temel kripto para biriminden türetilir.

- Coin-M sürekli vadeli sözleşmelerinde, her bir sözleşmenin fiyatı, BTCUSD'nin 100 ABD Doları nominal değerinde görüldüğü gibi ABD doları cinsinden sabitlenmiştir.

3. Teminat varlığının devalüasyonuyla ilişkili farklı riskler:

- USDT-M sürekli vadeli sözleşmelerinde gerekli teminat varlığı USDT'dir. Dayanak kripto paranın fiyatı düştüğünde, bu durum USDT teminat varlığının değerini etkilemez.

- Coin-M sürekli vadeli işlemlerinde gerekli teminat varlığı, temel alınan kriptoya karşılık gelir. Temel kriptonun fiyatı düştüğünde, kullanıcıların pozisyonları için gereken teminat varlıkları artar ve teminat olarak daha fazla temel kriptoya ihtiyaç duyulur.