So führen Sie den Futures-Handel an der MEXC durch

Was sind Perpetual-Futures-Kontrakte?

Ein Terminkontrakt ist eine rechtsverbindliche Vereinbarung zwischen zwei Parteien, einen Vermögenswert zu einem vorher festgelegten Preis und Datum in der Zukunft zu kaufen oder zu verkaufen. Diese Vermögenswerte können von Rohstoffen wie Gold oder Öl bis hin zu Finanzinstrumenten wie Kryptowährungen oder Aktien reichen. Diese Vertragsart dient als vielseitiges Instrument sowohl zur Absicherung gegen potenzielle Verluste als auch zur Sicherung von Gewinnen.

Perpetual-Futures-Kontrakte, eine Unterart von Derivaten, ermöglichen es Händlern, auf den zukünftigen Preis eines Basiswerts zu spekulieren, ohne ihn tatsächlich zu besitzen. Im Gegensatz zu regulären Futures-Kontrakten mit festgelegten Ablaufdaten verfallen Perpetual-Futures-Kontrakte nicht. Händler können ihre Positionen so lange halten, wie sie möchten, und so von langfristigen Markttrends profitieren und möglicherweise erhebliche Gewinne erzielen. Darüber hinaus weisen unbefristete Terminkontrakte häufig einzigartige Elemente wie Finanzierungssätze auf, die dazu beitragen, ihren Preis an den zugrunde liegenden Vermögenswert anzupassen.

Ein charakteristischer Aspekt von Perpetual Futures ist das Fehlen von Abrechnungsperioden. Händler können eine Position so lange offen halten, wie sie über eine ausreichende Marge verfügen, ohne an eine Vertragslaufzeit gebunden zu sein. Wenn Sie beispielsweise einen unbefristeten BTC/USDT-Kontrakt für 30.000 US-Dollar erwerben, besteht keine Verpflichtung, den Handel bis zu einem bestimmten Datum abzuschließen. Sie haben die Flexibilität, Ihren Gewinn zu sichern oder Verluste nach eigenem Ermessen zu reduzieren. Es ist erwähnenswert, dass der Handel mit Perpetual Futures in den USA nicht erlaubt ist, obwohl er einen erheblichen Teil des weltweiten Kryptowährungshandels ausmacht.

Während Perpetual-Futures-Kontrakte ein wertvolles Instrument für den Einstieg in Kryptowährungsmärkte darstellen, ist es wichtig, sich der damit verbundenen Risiken bewusst zu sein und bei solchen Handelsaktivitäten Vorsicht walten zu lassen.

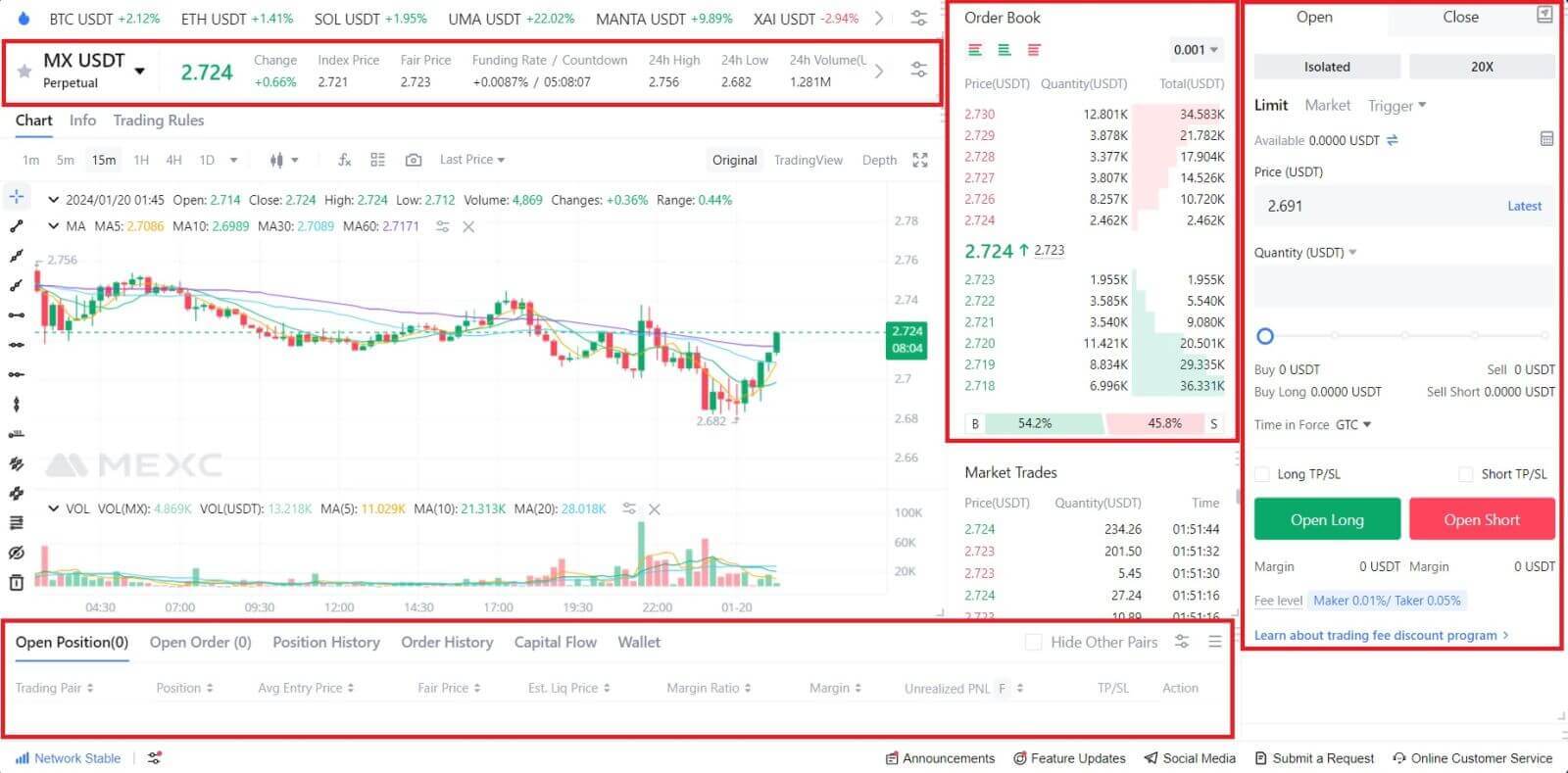

Erläuterung der Terminologie auf der Futures-Handelsseite auf MEXC

Für Anfänger kann der Futures-Handel komplexer sein als der Spot-Handel, da er mehr Fachbegriffe erfordert. Um neuen Benutzern zu helfen, den Futures-Handel zu verstehen und effektiv zu meistern, soll dieser Artikel die Bedeutung dieser Begriffe erläutern, wie sie auf der MEXC-Futures-Handelsseite erscheinen.Wir werden diese Begriffe in der Reihenfolge ihres Auftretens einführen, beginnend von links nach rechts.

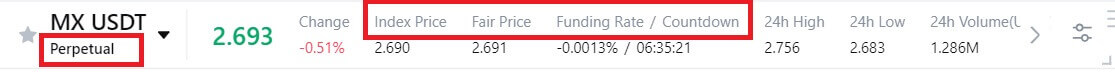

Begriffe über dem K-Liniendiagramm

Perpetual: „Perpetual“ steht für Kontinuität. Die allgemein bekannten „Perpetual Futures“ (auch bekannt als Perpetual Futures-Kontrakte) haben sich aus traditionellen Finanzterminkontrakten entwickelt, mit dem Hauptunterschied, dass Perpetual Futures kein Abrechnungsdatum haben. Das bedeutet, dass die Position auf unbestimmte Zeit offen bleibt, solange sie nicht aufgrund einer Zwangsliquidation geschlossen wird.Indexpreis: Der umfassende Preisindex, der durch Referenzierung der Preise der wichtigsten Mainstream-Börsen und Berechnung des gewichteten Durchschnitts ihrer Preise ermittelt wird. Der auf der aktuellen Seite angezeigte Indexpreis ist der MX-Indexpreis.

Fairer Preis: Der faire Echtzeitpreis der Futures, berechnet auf der Grundlage des Indexpreises und des Marktpreises. Es wird verwendet, um den variablen PNL von Positionen zu berechnen und die Positionsliquidation zu bestimmen. Er kann vom letzten Preis des Futures abweichen, um Preismanipulationen zu vermeiden.

Finanzierungsrate/Countdown: Die Finanzierungsrate in der aktuellen Phase. Wenn der Zinssatz positiv ist, zahlen Inhaber von Long-Positionen die Finanzierungsgebühr an Inhaber von Short-Positionen. Wenn der Zinssatz negativ ist, zahlen Inhaber von Short-Positionen die Finanzierungsgebühr an Inhaber von Long-Positionen.

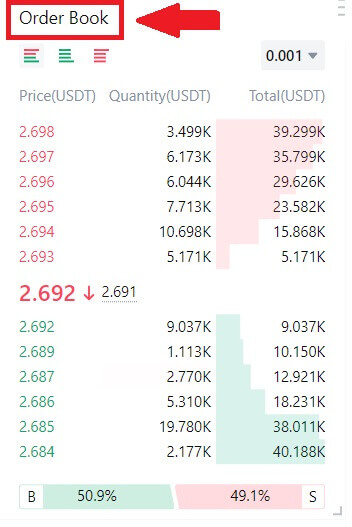

Konditionen im Orderbuchbereich

Orderbuch: Ein Fenster zur Beobachtung von Markttrends während des Handelsprozesses. Im Orderbuchbereich können Sie jeden Trade, das Verhältnis von Käufern und Verkäufern und mehr beobachten.

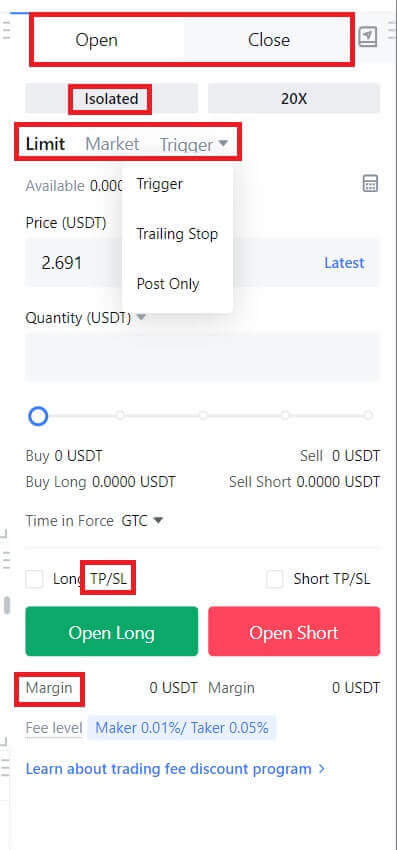

Begriffe im Handelsbereich

Öffnen und Schließen: Nachdem Sie den Preis und die Menge basierend auf Ihrer Einschätzung der Marktrichtung eingegeben haben, können Sie wählen, ob Sie eine Long- oder Short-Position eröffnen möchten. Wenn Sie einen Preisanstieg vorhersagen, eröffnen Sie eine Long-Position; Wenn Sie einen Rückgang vorhersagen, eröffnen Sie eine Short-Position. Wenn Sie den gekauften Kontrakt verkaufen, schließen Sie die Position. Wenn Sie eine Position durch den Kauf eines Kontrakts eröffnen und diese ohne Abwicklung halten, wird dies als Halteposition bezeichnet. Sie können Ihre Haltepositionen anzeigen, indem Sie unten auf der Seite auf [Offene Position] klicken.Long eröffnen: Wenn Sie vorhersagen, dass der Token-Preis in der Zukunft steigen wird, und auf der Grundlage dieses Trends eine Position eröffnen, spricht man von der Eröffnung einer Long-Position.

Open Short: Wenn Sie vorhersagen, dass der Token-Preis in der Zukunft fallen wird, und auf der Grundlage dieses Trends eine Position eröffnen, spricht man von der Eröffnung einer Short-Position.

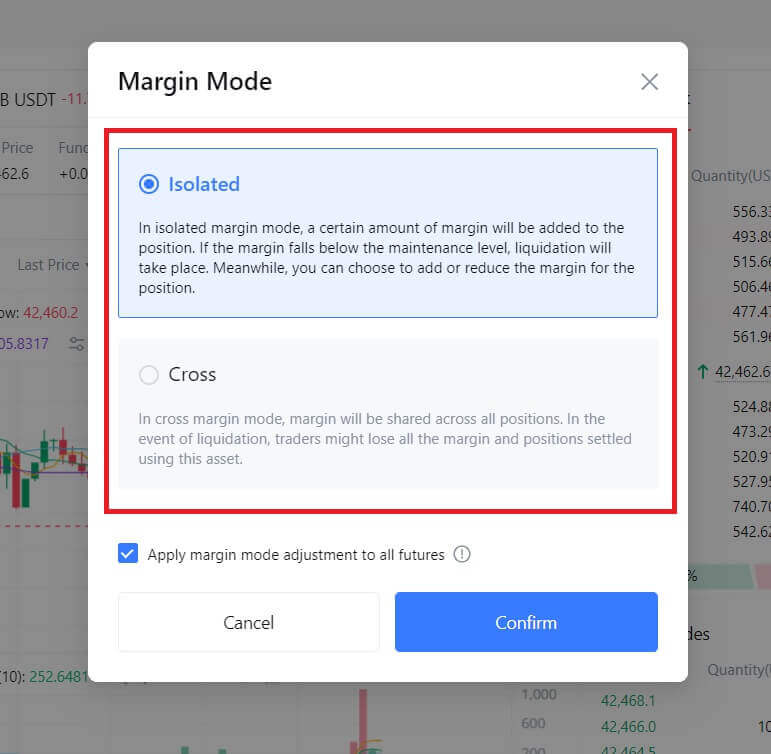

Margin und Margin-Modus: Benutzer können am Futures-Handel teilnehmen, nachdem sie einen bestimmten Prozentsatz der Mittel als finanzielle Sicherheit hinterlegt haben. Dieser Fonds wird als Marge bezeichnet. Der Randmodus ist in isolierten Rand oder Kreuzrand unterteilt.

Isoliert: Im isolierten Margin-Modus wird einer Position ein bestimmter Margin-Betrag zugewiesen. Wenn die Marge für eine Position unter die Wartungsmarge sinkt, wird die Position liquidiert. Sie können auch wählen, ob Sie den Rand zu dieser Position hinzufügen oder verringern möchten.

Cross: Im Cross-Margin-Modus teilen sich alle Positionen die Cross-Margin des Vermögenswerts. Im Falle einer Liquidation kann der Händler die gesamte Margin und alle Positionen unter der Cross-Margin dieses Vermögenswerts verlieren.

Auftragstypen: Die Auftragstypen sind in Limit-Order, Market-Order, Trigger-Order, Trailing-Stop-Order und Post-Only-Order unterteilt.

Limit: Eine Limit-Order ist ein Auftrag zum Kauf oder Verkauf zu einem bestimmten Preis oder besser. Die Ausführung einer Limit-Order ist jedoch nicht garantiert.

Markt: Eine Marktorder ist eine Order zum schnellen Kauf oder Verkauf zum besten verfügbaren Preis auf dem Markt.

Auslöser: Für Auslöseaufträge können Benutzer im Voraus einen Auslösepreis, einen Bestellpreis und eine Menge festlegen. Wenn der Marktpreis den Auslösepreis erreicht, erteilt das System automatisch eine Order zum Orderpreis. Bevor die Trigger-Order erfolgreich ausgelöst wird, wird die Position oder Marge nicht eingefroren.

Trailing Stop: Eine Trailing-Stop-Order wird basierend auf den Einstellungen des Benutzers als strategische Order an den Markt übermittelt, wenn sich der Markt in einem Retracement befindet. Tatsächlicher Auslösepreis = Höchster (niedrigster) Preis des Marktes ± Trail-Varianz (Preisentfernung) oder Höchster (niedrigster) Preis des Marktes * (1 ± Trail-Varianz). Gleichzeitig können Benutzer den Preis festlegen, zu dem die Bestellung aktiviert wird, bevor der Auslösepreis berechnet wird.

Nur Beitrag:Eine Post-Only-Order wird nicht sofort auf dem Markt ausgeführt, wodurch sichergestellt wird, dass der Benutzer immer der Ersteller ist. Würde die Bestellung sofort mit einer bestehenden Bestellung abgeglichen, würde diese storniert.

TP/SL: Eine TP/SL-Order ist eine Order mit voreingestellten Triggerbedingungen (Take-Profit-Preis oder Stop-Loss-Preis). Wenn der letzte Preis/faire Preis/Indexpreis den voreingestellten Auslösepreis erreicht, schließt das System die Position zum besten Marktpreis, basierend auf dem voreingestellten Auslösepreis und der voreingestellten Menge. Dies geschieht, um das Ziel zu erreichen, Gewinne mitzunehmen oder Verluste zu stoppen, sodass Benutzer den gewünschten Gewinn automatisch abrechnen oder unnötige Verluste vermeiden können.

Stop-Limit-Order: Eine Stop-Limit-Order ist eine voreingestellte Order, bei der Benutzer den Stop-Loss-Preis, den Limitpreis und den Kauf-/Verkaufsbetrag im Voraus festlegen können. Wenn der letzte Preis den Stop-Loss-Preis erreicht, gibt das System automatisch eine Order zum Limitpreis auf.

COIN-M: Von MEXC bereitgestellte Coin-Margin-Futures sind ein Reverse-Kontrakt, der Kryptowährungen als Sicherheit verwendet, was bedeutet, dass Kryptowährungen als Basiswährung dienen. Beispielsweise wird im Fall von BTC-Futures mit Münzmarge Bitcoin als anfängliche Marge und für PNL-Berechnungen verwendet.

USDT-M: Von MEXC bereitgestellte USDT-Margin-Futures sind ein linearer Kontrakt, bei dem es sich um ein lineares Derivatprodukt handelt, das in USDT notiert und abgewickelt wird, einem Stablecoin, der an den Wert des US-Dollars gekoppelt ist.

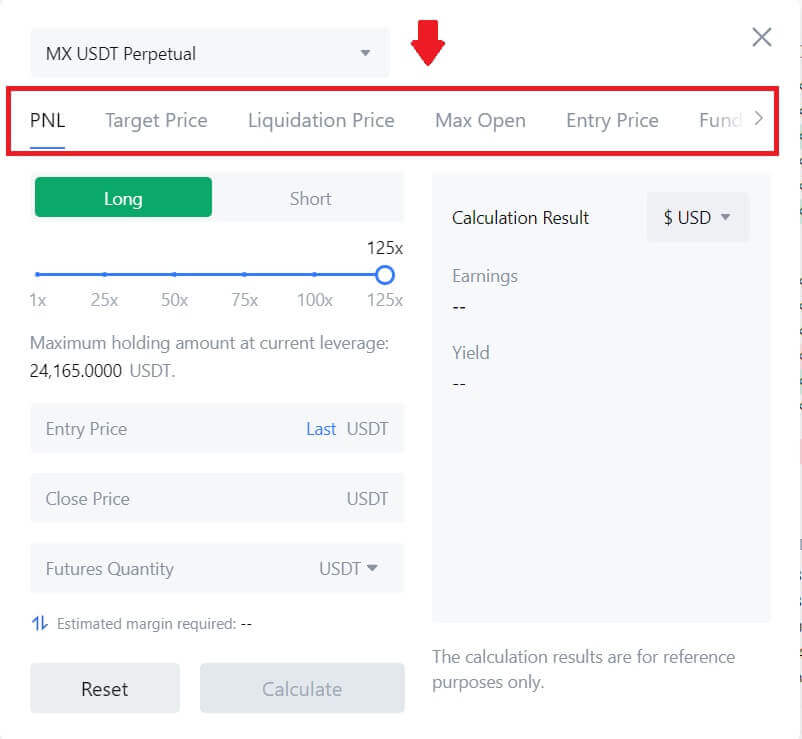

Begriffe im Bereich Futures-Rechner

PNL : Geben Sie Ihren Einstiegspreis, die Menge der von Ihnen gehaltenen Futures und den Hebelmultiplikator ein. Legen Sie dann Ihren erwarteten Schlusskurs fest, um den endgültigen Gewinn und die Rendite zu berechnen.Zielpreis : Geben Sie Ihren Einstiegspreis, die Menge der von Ihnen gehaltenen Futures und den Hebelmultiplikator ein. Stellen Sie dann Ihren gewünschten Ertrag ein, um den endgültigen Ertrag und Ertrag zu berechnen.

Liquidationspreis : Geben Sie Ihren Einstiegspreis, die Menge der von Ihnen gehaltenen Futures und den Hebelmultiplikator ein. Wählen Sie dann den Margin-Modus (Kreuz oder isoliert), um Ihren Liquidationspreis zu berechnen.

Max Open : Geben Sie Ihren Einstiegspreis, den Leverage-Multiplikator und Ihren verfügbaren Margin-Betrag ein, um die maximale Anzahl von Kontrakten zu berechnen, die Sie für eine Long-/Short-Position eröffnen können.

Einstiegspreis : Wenn Sie mehrere Futures-Positionen für dasselbe Handelspaar haben, geben Sie die jeweiligen Einstiegspreise und die entsprechenden Futures-Mengen ein. Sie können den durchschnittlichen Einstiegspreis für Kontrakte desselben Handelspaares berechnen.

Finanzierungsgebühr : Geben Sie den fairen Preis, die Positionsmenge und die Finanzierungsrate (0,01 %) ein, um die Höhe der Finanzierungsgebühr zu berechnen, die Sie zahlen oder erhalten müssen.

Hinweis: Die mit dem Futures-Rechner berechneten Ergebnisse dienen nur zu Referenzzwecken und die tatsächlichen Ergebnisse im Live-Handel haben Vorrang.

Als Anfänger können Sie, bevor Sie zum ersten Mal mit dem Futures-Handel beginnen, auf der MEXC Futures Demo Trading-Schnittstelle üben, um sich mit verschiedenen Funktionen vertraut zu machen, bevor Sie die Live-Handelsplattform zum Handel betreten.

Begriffe im Bestellbereich unterhalb des K-Liniendiagramms

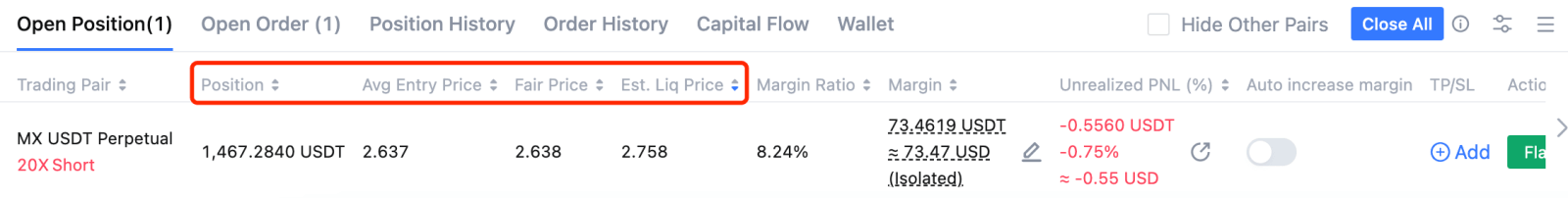

5.1 Offene Position

Position: Anzahl der Kontrakte in Positionen, die noch nicht geschlossen wurden.Durchschnittlicher Einstiegspreis: Der durchschnittliche Selbstkostenpreis, wenn ein Benutzer eine Position eröffnet. Wenn ein Benutzer beispielsweise eine Long-Position von 100 Kontrakten in MX/USDT-Perpetual-Futures zu 2 USDT eröffnet und später eine weitere Position von 100 Kontrakten in die gleiche Richtung zu 2,1 USDT eröffnet, würde der durchschnittliche Einstiegspreis des Benutzers wie folgt berechnet: ( 2 * 100 + 2,1 * 100) / (100 + 100) = 2,05 USDT.

Fairer Preis: Dieser Mechanismus wurde eingeführt, um Benutzer vor Verlusten aufgrund ungewöhnlicher Marktschwankungen auf einer einzelnen Plattform zu schützen. Er wird durch die Gewichtung von Preisdaten von Mainstream-Börsen berechnet und bietet ein faires Abbild des tatsächlichen Marktpreises. Weitere Informationen zum fairen Preis finden Sie im Artikel „Indexpreis, fairer Preis und letzter Preis“.

Europäische Sommerzeit. Liq-Preis: Wenn der faire Preis den geschätzten Liquidationspreis erreicht, wird Ihre Position einer Zwangsliquidation unterzogen. Weitere Einzelheiten zur Zwangsliquidation finden Sie im Artikel „Zwangsliquidation“.

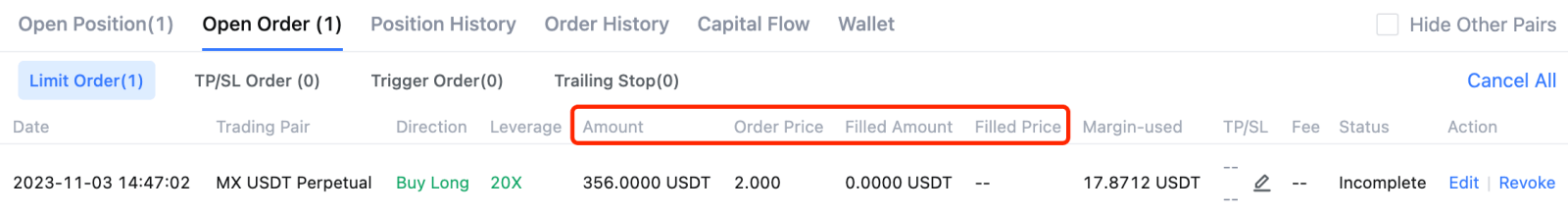

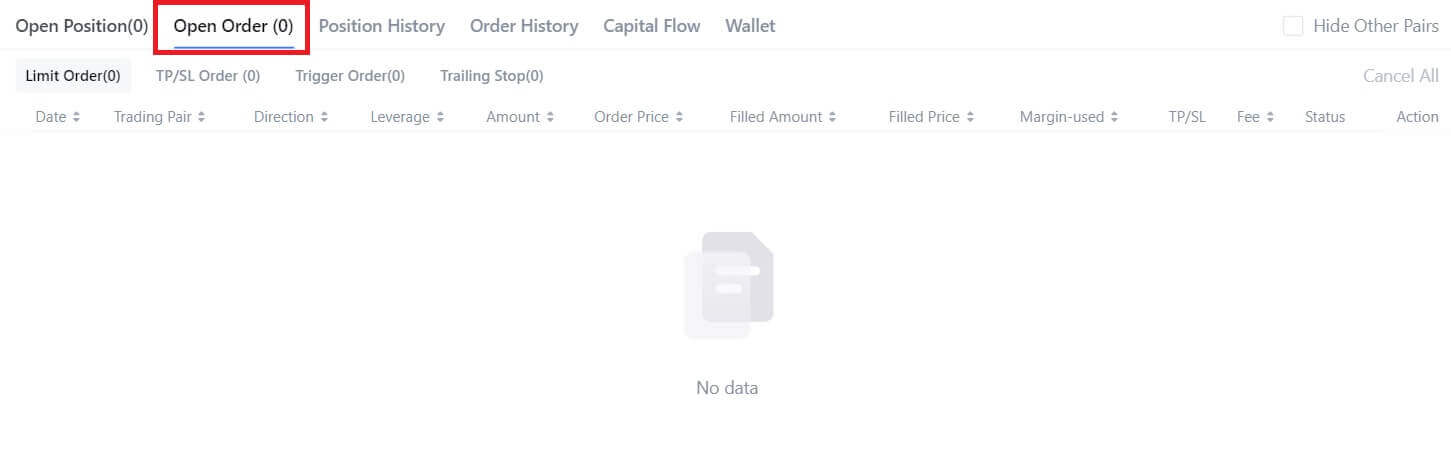

5.2 Bestellung öffnen

Betrag und ausgefüllter Betrag: „Betrag“ bezieht sich auf das gewünschte Handelsvolumen, das der Benutzer vor der Auftragserteilung festlegt. Wenn Benutzer große Bestellungen aufgeben, wird die Bestellung normalerweise in mehrere kleinere Bestellungen aufgeteilt, die nacheinander ausgeführt werden. „Abgefüllter Betrag“ bezieht sich auf die tatsächlich gehandelte Menge. Wenn der Bestellbetrag dem ausgeführten Betrag entspricht, bedeutet dies, dass die Bestellung vollständig ausgeführt wurde.Orderpreis und ausgefüllter Preis: „ Orderpreis“ bezieht sich auf den gewünschten Handelspreis, den der Benutzer bei der Auftragserteilung eingibt. Wenn ein Benutzer eine Limit-Order wählt, ist der Orderpreis der vom Benutzer eingegebene Preis. Wenn der Benutzer eine Marktorder auswählt, hängt der Orderpreis von den tatsächlichen Handelsergebnissen ab. Wenn Benutzer große Bestellungen aufgeben, wird die Bestellung normalerweise in mehrere kleinere Bestellungen aufgeteilt, die nacheinander ausgeführt werden. Aufgrund von Marktschwankungen kann der tatsächlich ausgeführte Preis jeder Bestellung variieren. „Ausgefüllter Preis“ bezieht sich auf den Durchschnitt dieser tatsächlich ausgefüllten Preise.

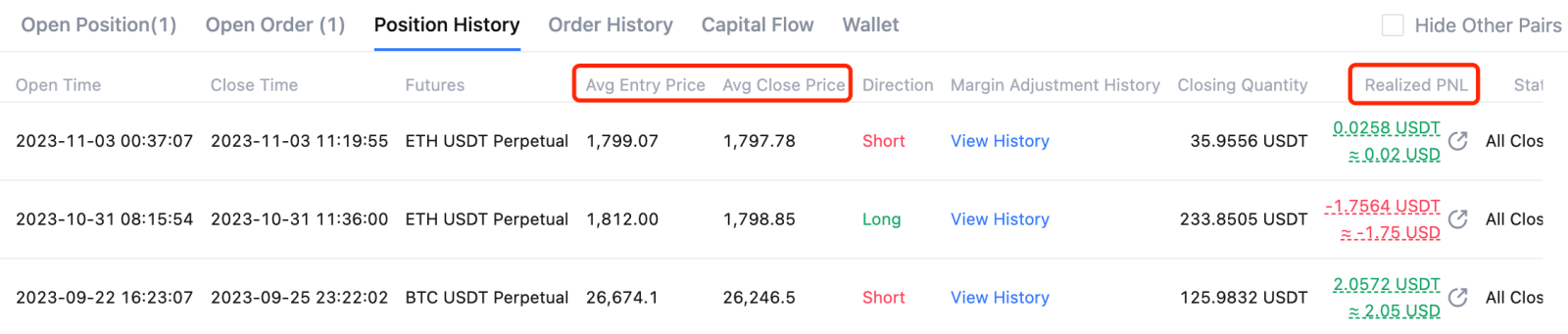

5.3 Positionsverlauf

Durchschnittlicher Einstiegspreis: Die durchschnittlichen Kosten für die Eröffnung einer Position.Avg Close Price: Der Durchschnittspreis aller geschlossenen Positionen.

Realisierter PNL: Alle realisierten Gewinne und Verluste, die durch die Position generiert werden, einschließlich Handelsgebühren, Finanzierungskosten und Schluss-PNL. (Ausgenommen Teile der Handelsgebühren, die durch Coupons und MX ausgeglichen werden.)

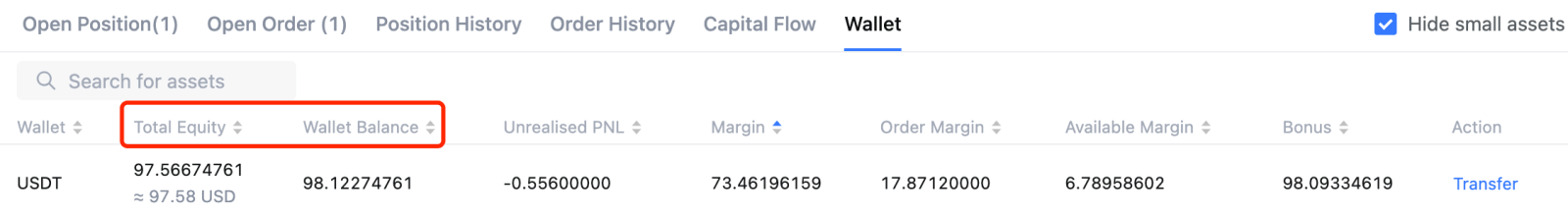

5.4 Geldbörse

Gesamteigenkapital: Wallet-Guthaben + nicht realisierter PNL.Wallet-Guthaben: Gesamte eingehende Überweisungen – Gesamte ausgehende Überweisungen + realisierter PNL.

Das Verständnis der Begriffe im Zusammenhang mit dem Futures-Handel ist nur der erste Schritt, um den Umgang mit Futures-Tools zu erlernen. Als nächstes müssen Sie durch den Handel praktische Erfahrungen sammeln. Bevor Sie mit Futures handeln, können Sie die Verwendung der von MEXC bereitgestellten Futures- Demo-Handelsplattform üben . Sobald Sie sich damit auskennen, können Sie mit dem Live-Futures-Handel fortfahren.

Haftungsausschluss: Der Handel mit Kryptowährungen ist mit Risiken verbunden. Diese Informationen stellen keine Beratung zu Anlage-, Steuer-, Rechts-, Finanz-, Buchhaltungs- oder anderen damit verbundenen Dienstleistungen dar und stellen auch keine Beratung zum Kauf, Verkauf oder Halten von Vermögenswerten dar. MEXC Learn stellt Informationen nur zu Referenzzwecken zur Verfügung und stellt keine Anlageberatung dar. Bitte stellen Sie sicher, dass Sie die damit verbundenen Risiken vollständig verstehen und bei der Anlage Vorsicht walten lassen. Die Plattform ist nicht für die Anlageentscheidungen der Nutzer verantwortlich.

So handeln Sie USDT-M Perpetual Futures an der MEXC (Website)

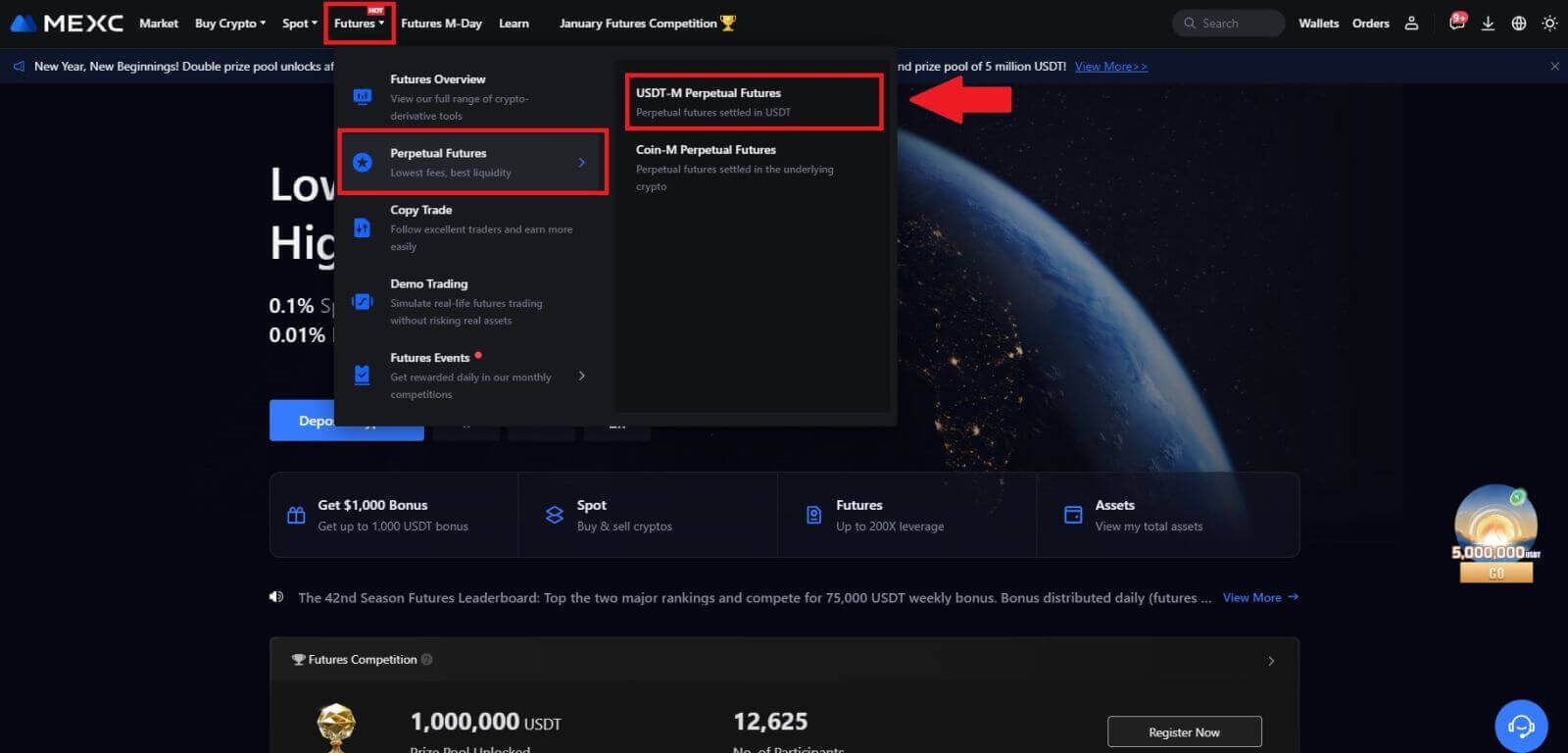

1. Gehen Sie zur MEXC-Website, klicken Sie auf [Futures] , wählen Sie [Perpetual Futures] und dann [USDT-M Perpetual Futures].

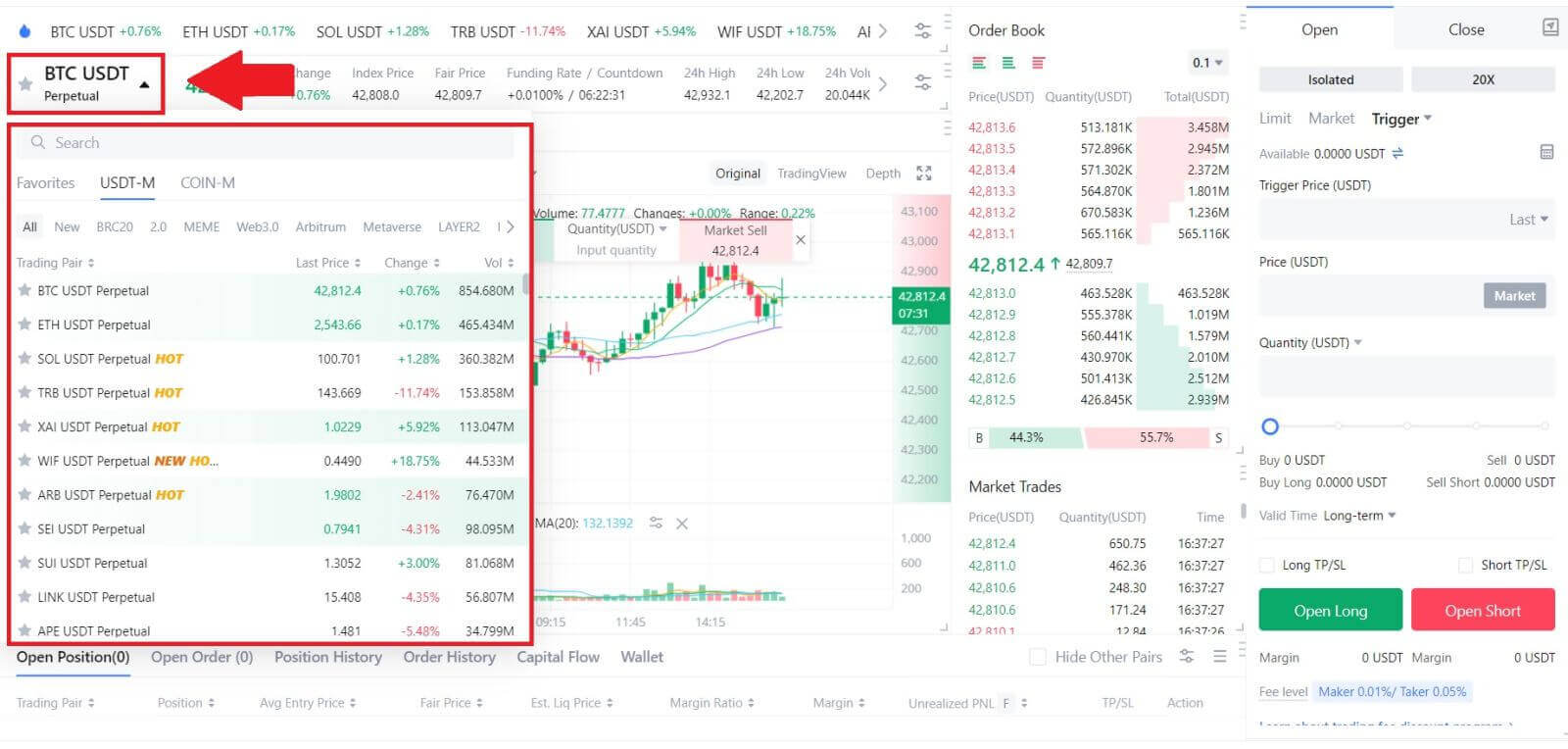

2. Wählen Sie auf der linken Seite aus der Liste der Futures BTCUSDT als Beispiel aus.

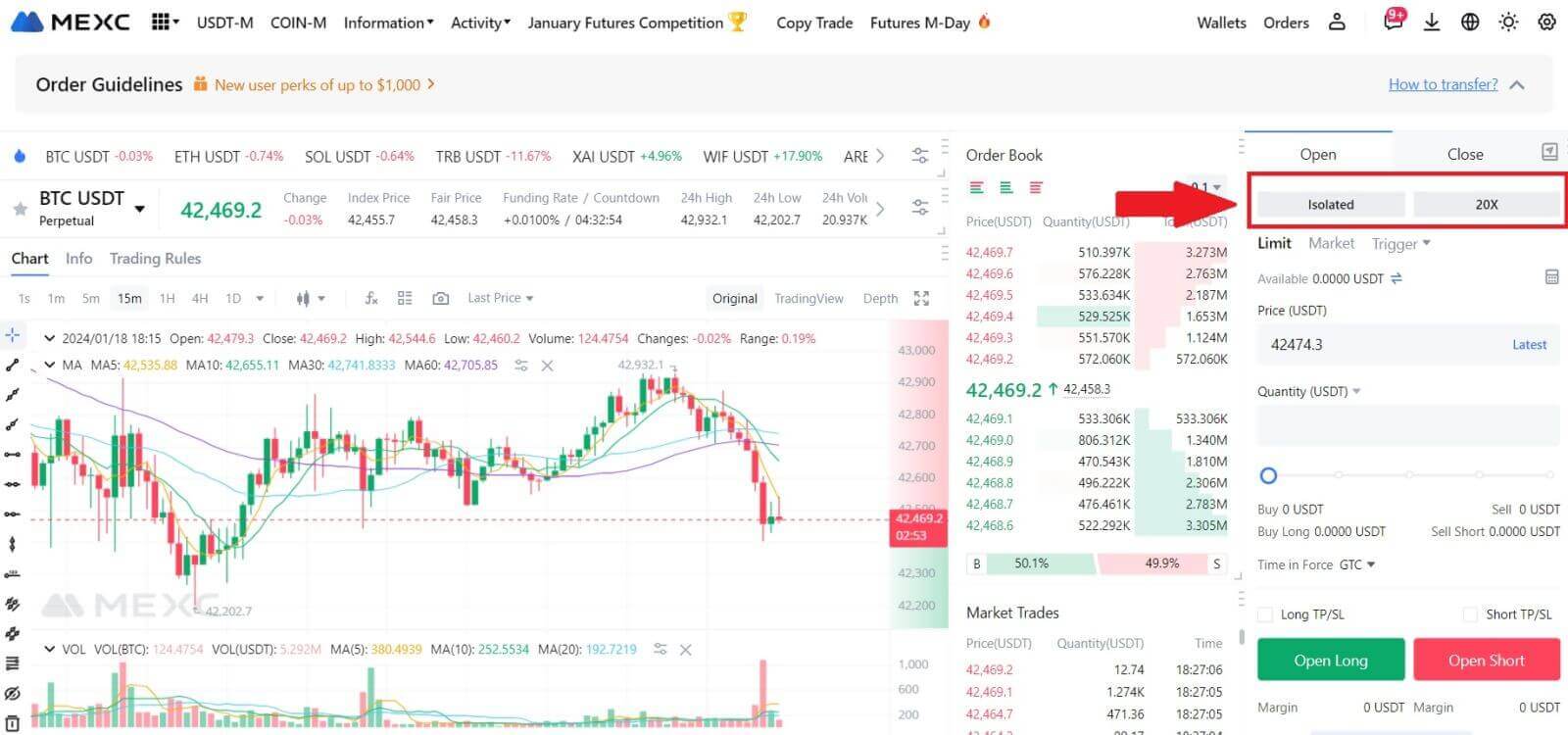

3. Klicken Sie auf „Isoliert“ oder „Kreuz“ , um Ihren [Randmodus] auszuwählen .

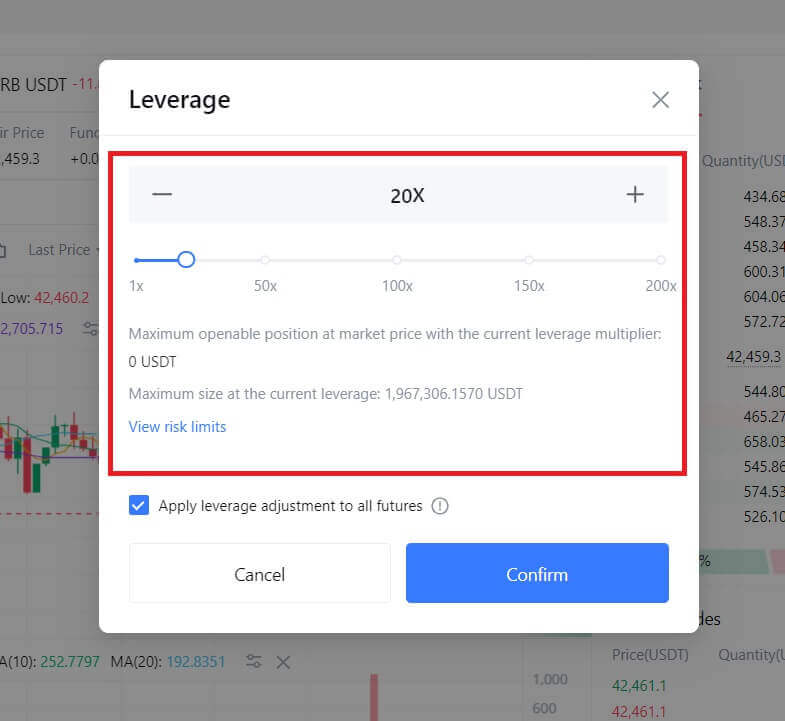

Klicken Sie auf [20X] , um den Hebelmultiplikator anzupassen, indem Sie auf die Zahl klicken.

Die Plattform unterstützt Händler mit unterschiedlichen Margin-Präferenzen, indem sie verschiedene Margin-Modi anbietet.

- Der Cross-Margin- Modus teilt die Margen mit zwei Positionen, die gegen dieselbe Kryptowährung eröffnet wurden. Jeder Gewinn oder Verlust aus einer Position kann zum Ausgleich mit dem Saldo des anderen Handels verwendet werden.

- Die isolierte Marge akzeptiert nur Margin gegen eine eröffnete Position. Im Falle eines Verlusts verliert der Handel nur gegenüber der spezifischen Position bei der Abwicklung. Dadurch bleibt der Saldo der Kryptowährung unberührt. Dies ist die beste Option für alle neuen Händler, da sie das Hauptguthaben der Kryptomünzen schützt.

Standardmäßig beginnen alle Händler mit dem Handel im isolierten Margin-Modus.

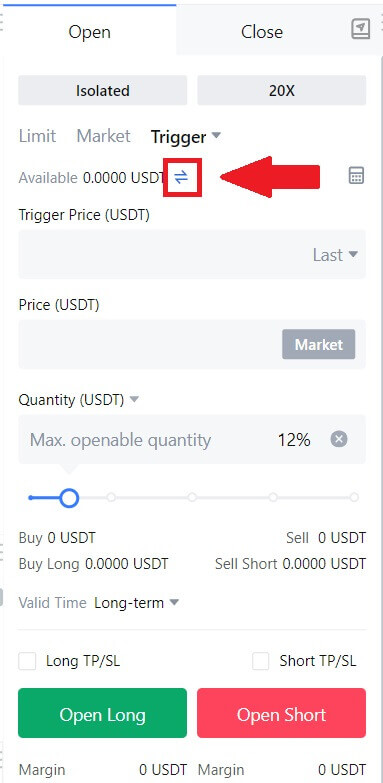

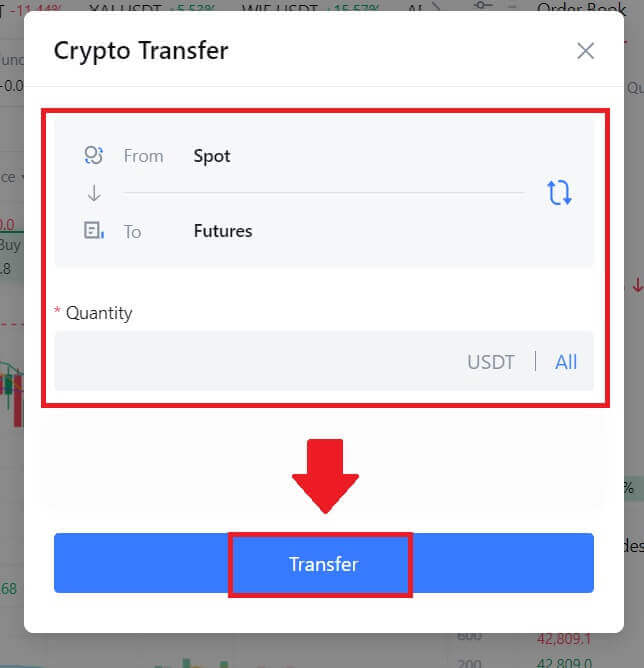

4. Um eine Geldübertragung vom Kassakonto auf das Terminkonto zu veranlassen, klicken Sie auf die kleine Pfeilschaltfläche rechts, um auf das Überweisungsmenü zuzugreifen.

4. Um eine Geldübertragung vom Kassakonto auf das Terminkonto zu veranlassen, klicken Sie auf die kleine Pfeilschaltfläche rechts, um auf das Überweisungsmenü zuzugreifen. Geben Sie im Überweisungsmenü den gewünschten Betrag ein, den Sie überweisen möchten, und klicken Sie auf [Überweisen].

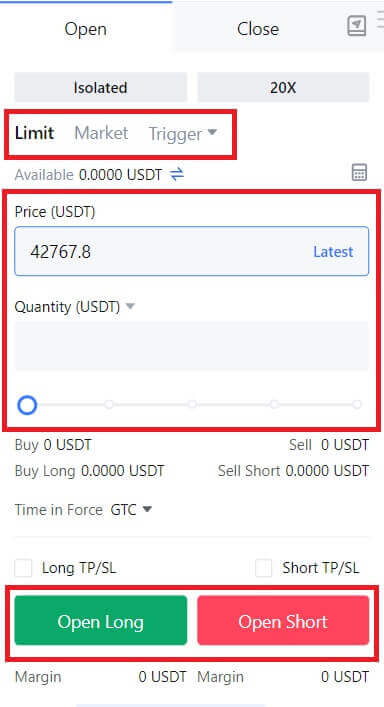

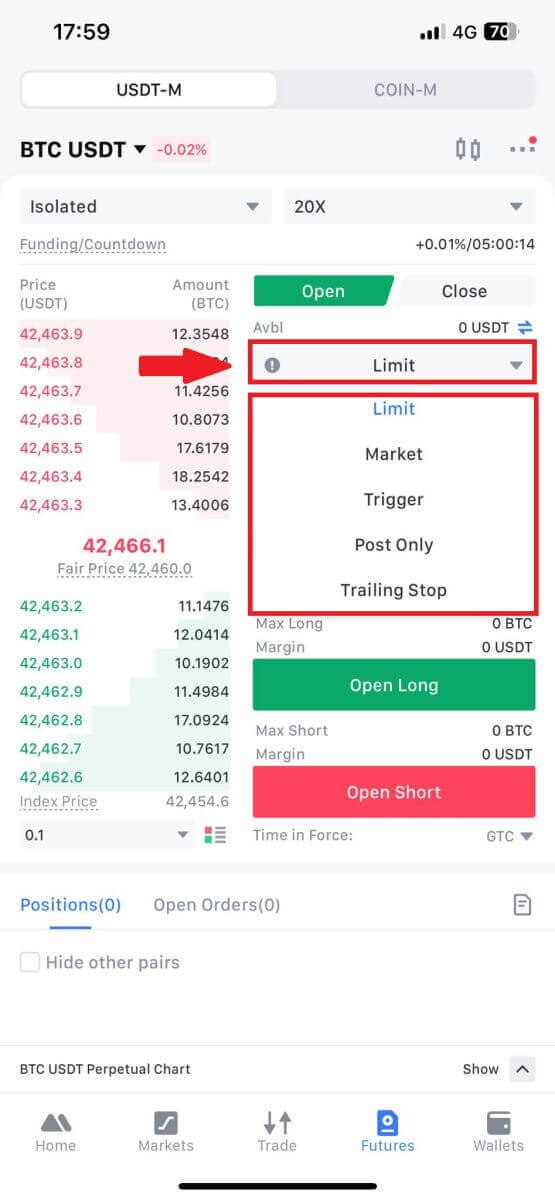

5. Um eine Position zu eröffnen, haben Benutzer drei Möglichkeiten: Limit Order, Market Order und Trigger Order. Folge diesen Schritten:

Limit-Order:

- Legen Sie Ihren bevorzugten Kauf- oder Verkaufspreis fest.

- Der Auftrag wird erst ausgeführt, wenn der Marktpreis das angegebene Niveau erreicht.

- Wenn der Marktpreis den festgelegten Preis nicht erreicht, verbleibt die Limit-Order im Orderbuch und wartet auf ihre Ausführung.

- Bei dieser Option handelt es sich um eine Transaktion ohne Angabe eines Kauf- oder Verkaufspreises.

- Das System führt die Transaktion basierend auf dem aktuellen Marktpreis zum Zeitpunkt der Auftragserteilung aus.

- Benutzer müssen lediglich den gewünschten Bestellbetrag eingeben.

Auslösereihenfolge:

- Legen Sie einen Auslösepreis, einen Bestellpreis und eine Bestellmenge fest.

- Die Order wird nur dann als Limit-Order mit dem vorher festgelegten Preis und der vorgegebenen Menge aufgegeben, wenn der letzte Marktpreis den Auslösepreis erreicht.

- Diese Auftragsart gibt Benutzern mehr Kontrolle über ihre Geschäfte und hilft, den Prozess basierend auf den Marktbedingungen zu automatisieren.

6. Nachdem Sie Ihre Bestellung aufgegeben haben, sehen Sie sich diese unten auf der Seite unter [Offene Bestellungen] an. Sie können Bestellungen stornieren, bevor sie ausgeführt werden.

So handeln Sie USDT-M Perpetual Futures an der MEXC (App)

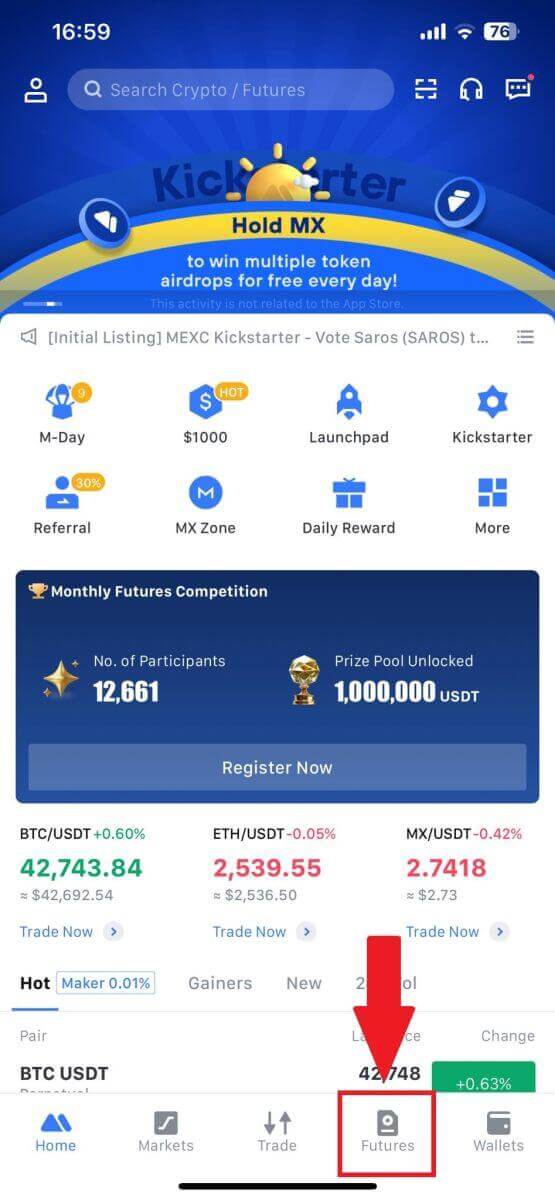

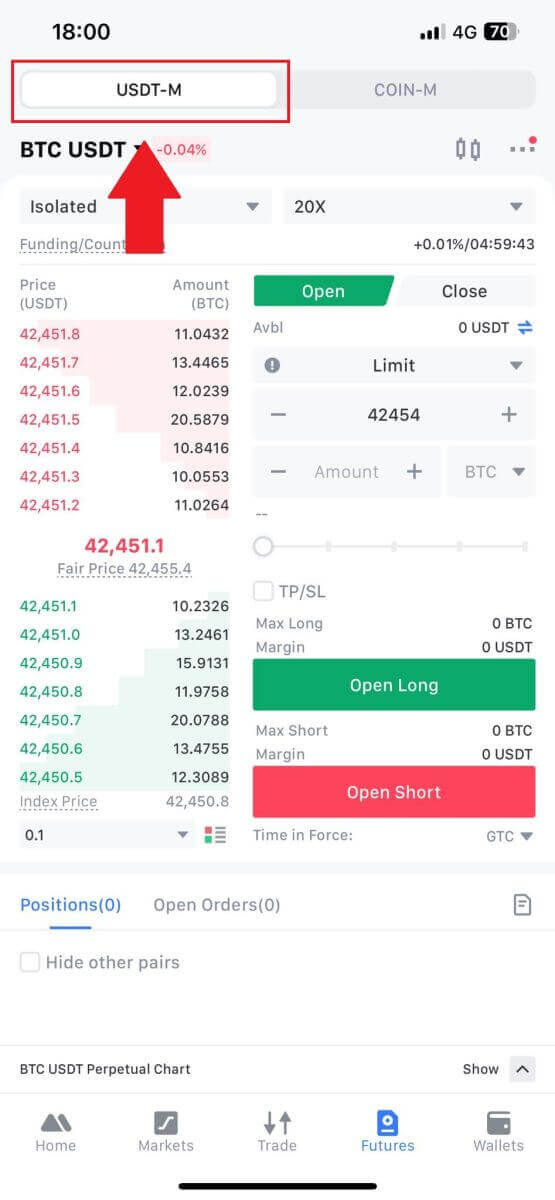

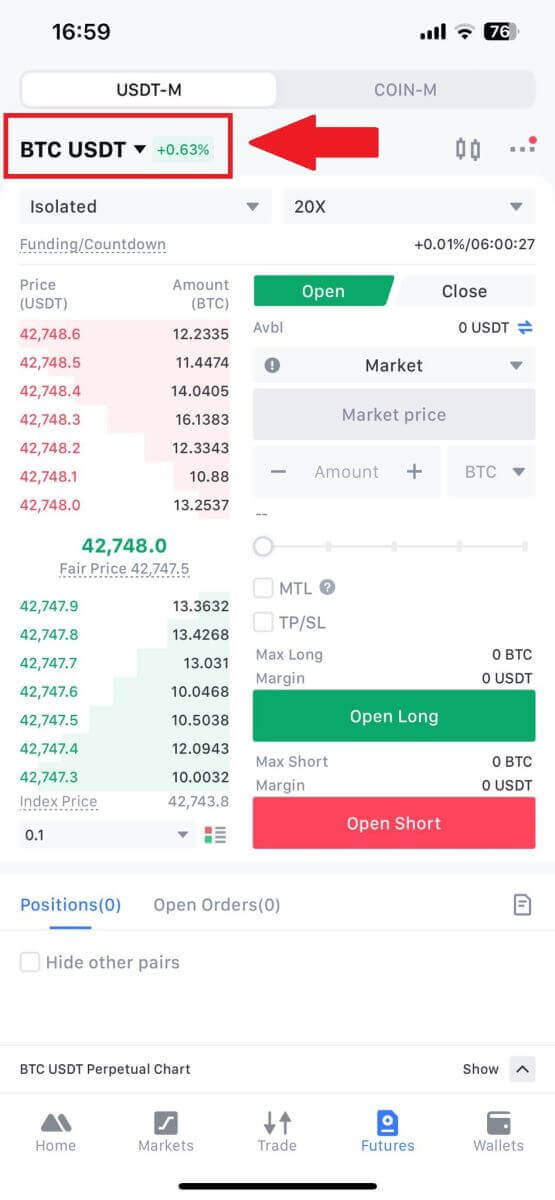

1. Öffnen Sie Ihre MEXC-App, tippen Sie auf der ersten Seite auf [Futures] und wählen Sie [USDT-M].

2. Um zwischen verschiedenen Handelspaaren zu wechseln, tippen Sie oben links auf [BTC USDT] . Sie können dann die Suchleiste für ein bestimmtes Paar verwenden oder direkt aus den aufgelisteten Optionen auswählen, um die gewünschten Futures für den Handel zu finden.

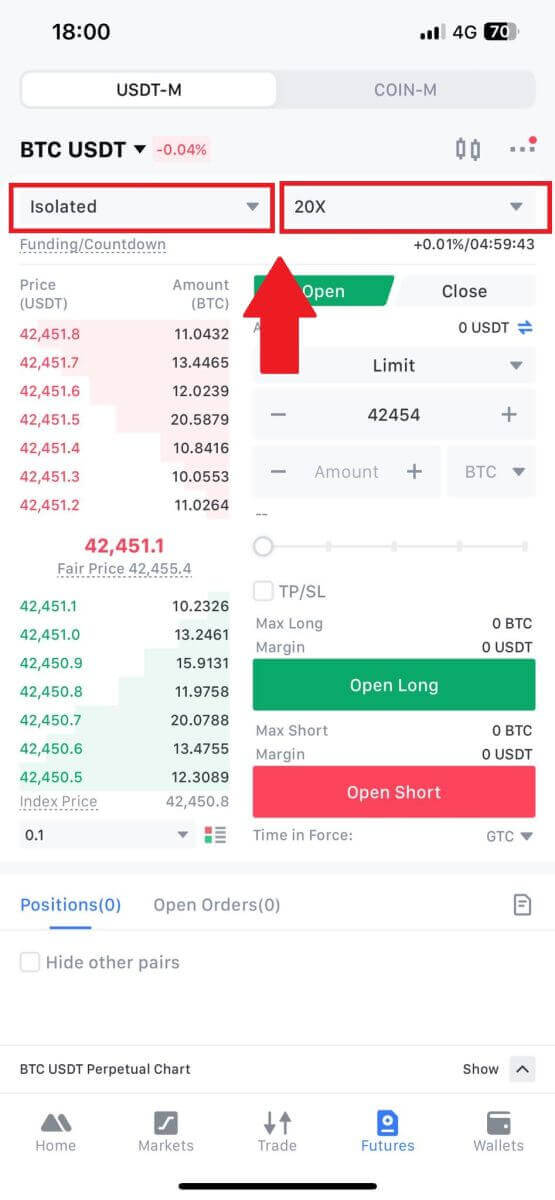

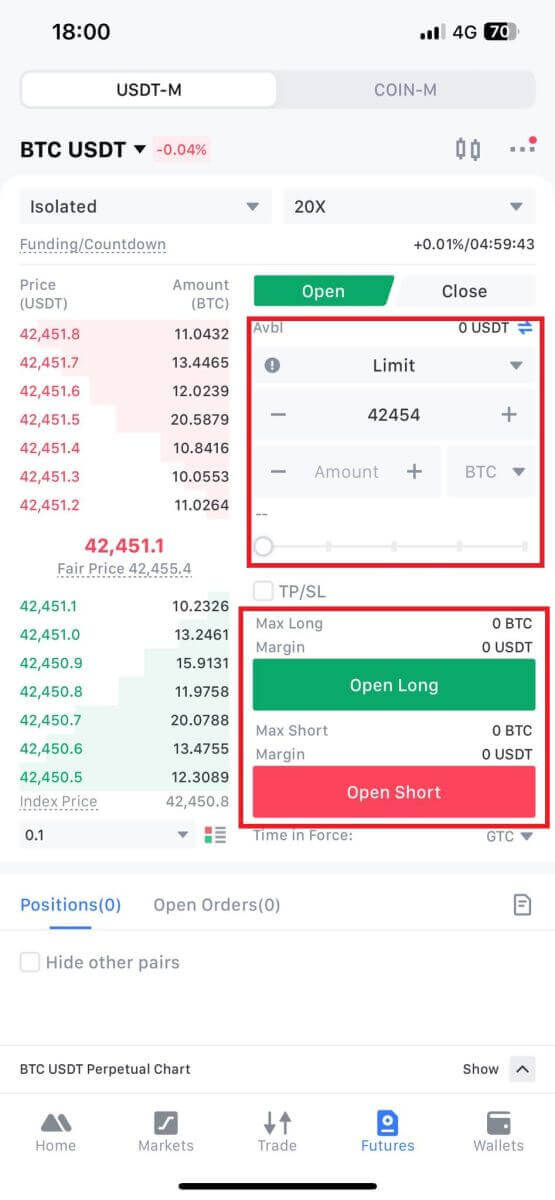

3. Wählen Sie den Margin-Modus und passen Sie die Hebeleinstellungen nach Ihren Wünschen an.

4. Geben Sie auf der rechten Seite des Bildschirms Ihre Bestellung auf. Geben Sie für eine Limit-Order den Preis und den Betrag ein; Geben Sie für eine Marktorder nur den Betrag ein. Tippen Sie auf [Open Long] , um eine Long-Position zu eröffnen, oder auf [Open Short] für eine Short-Position.

5. Sobald die Bestellung aufgegeben wurde und nicht sofort ausgeführt wird, wird sie unter [Offene Bestellungen] angezeigt.

MEXC Future-Handelsmodi

Positionsmodus

(1) Hedge-Modus

- Im Hedge-Modus müssen Benutzer bei der Auftragserteilung explizit angeben, ob sie beabsichtigen, eine Position zu eröffnen oder zu schließen. Dieser Modus ermöglicht es Benutzern, gleichzeitig Positionen in Long- und Short-Richtung innerhalb desselben Futures-Kontrakts zu halten. Die Hebel für die Long- und Short-Positionen sind unabhängig voneinander.

- Alle Long-Positionen werden aggregiert und alle Short-Positionen werden in jedem Futures-Kontrakt zusammengefasst. Beim Halten von Positionen sowohl in Long- als auch in Short-Richtung müssen die Positionen die entsprechende Marge basierend auf dem angegebenen Risikolimitniveau zuweisen.

Bei BTCUSDT-Futures haben Benutzer beispielsweise die Flexibilität, gleichzeitig eine Long-Position mit 200-facher Hebelwirkung und eine Short-Position mit 200-facher Hebelwirkung zu eröffnen.

(2) Einwegmodus

Im One-Way-Modus müssen Benutzer bei der Auftragserteilung nicht angeben, ob sie eine Position eröffnen oder schließen. Stattdessen müssen sie lediglich angeben, ob sie kaufen oder verkaufen. Darüber hinaus können Benutzer innerhalb jedes Futures-Kontrakts zu einem bestimmten Zeitpunkt nur Positionen in einer einzigen Richtung pflegen. Wenn Sie eine Long-Position halten, wird diese durch einen Verkaufsauftrag automatisch geschlossen, sobald sie erfüllt ist. Wenn umgekehrt die Anzahl der ausgeführten Verkaufsaufträge die Anzahl der Long-Positionen übersteigt, wird eine Short-Position in die entgegengesetzte Richtung eröffnet.

Randmodi

(1) Isolierter Randmodus

- Im isolierten Margin-Modus ist der potenzielle Verlust einer Position auf die anfängliche Margin und jede zusätzliche Positionsmargin beschränkt, die speziell für diese isolierte Position verwendet wird. Im Falle einer Liquidation entstehen dem Nutzer lediglich Verluste in Höhe der mit der isolierten Position verbundenen Marge. Der verfügbare Kontostand bleibt davon unberührt und wird nicht als zusätzliche Marge verwendet. Durch die Isolierung der in einer Position verwendeten Margin können Benutzer Verluste auf den anfänglichen Margin-Betrag begrenzen, was in Fällen von Vorteil sein kann, in denen eine kurzfristige spekulative Handelsstrategie nicht aufgeht.

- Benutzer können isolierten Positionen manuell zusätzliche Margen hinzufügen, um den Liquidationspreis zu optimieren.

(2) Cross-Margin-Modus

Im Cross-Margin-Modus wird der gesamte verfügbare Kontostand als Marge verwendet, um alle Cross-Positionen abzusichern und eine Liquidation zu verhindern. Wenn in diesem Margin-Modus der Nettoinventarwert die Mindestmargenanforderung nicht erfüllt, wird die Liquidation ausgelöst. Wenn eine Cross-Position liquidiert wird, verliert der Benutzer alle Vermögenswerte auf dem Konto mit Ausnahme der Marge, die mit anderen isolierten Positionen verbunden ist.

Hebelwirkung ändern

- Im Hedge-Modus können Benutzer unterschiedliche Leverage-Multiplikatoren für Positionen in Long- und Short-Richtung verwenden.

- Leverage-Multiplikatoren können innerhalb des zulässigen Bereichs des Futures-Leverage-Multiplikators angepasst werden.

- Der Hedge-Modus ermöglicht auch den Wechsel der Margin-Modi, beispielsweise den Übergang vom isolierten Modus zum Cross-Margin-Modus.

- Hinweis : Wenn ein Benutzer eine Position im Cross-Margin-Modus hat, kann diese nicht in den isolierten Margin-Modus umgeschaltet werden.

Häufig gestellte Fragen (FAQ)

Auftragsarten für MEXC-Futures

Limit-Order

Mit Limit-Orders kann der Händler einen bestimmten Kauf- oder Verkaufspreis festlegen und die Order wird zum Orderpreis oder zu einem günstigeren Preis als dem Orderpreis ausgeführt.

Wenn bei der Übermittlung einer Limit-Order keine Order vorhanden ist, deren Preis günstiger oder gleich dem zum Abgleich verfügbaren Orderpreis im Orderbuch ist, wird die Limit-Order zur Ausführung in das Orderbuch aufgenommen, wodurch sich die Markttiefe erhöht. Nach Ausführung der Order wird dem Händler die günstigere Maker-Gebühr in Rechnung gestellt.

Wenn bei der Übermittlung einer Limit-Order eine Order, deren Preis günstiger oder gleich dem Orderpreis ist, bereits zum Abgleich im Orderbuch verfügbar ist, wird die Limit-Order sofort zum aktuell besten verfügbaren Preis ausgeführt. Aufgrund der während der Auftragsausführung verbrauchten Liquidität wird eine bestimmte Handelsgebühr als Aufwand für die Taker-Gebühr erhoben.

Darüber hinaus können Limit-Orders auch dazu verwendet werden, eine Take-Profit-Limit-Order teilweise oder vollständig zu schließen. Der Vorteil einer Limit-Order besteht darin, dass die Ausführung zum angegebenen Preis garantiert ist, es besteht jedoch auch das Risiko, dass die Order nicht ausgeführt wird.

Bei Verwendung einer Limit-Order kann der Benutzer auch den effektiven Zeittyp der Order entsprechend seinen Handelsanforderungen ändern. Die Standardeinstellung ist GTC:

- GTC (Good 'Til Cancelled Order): Diese Auftragsart bleibt gültig, bis sie vollständig ausgeführt oder storniert wird.

- IOC (Immediate or Cancel Order): Wenn diese Art von Order nicht sofort zum angegebenen Preis ausgeführt werden kann, wird der nicht ausgeführte Teil storniert.

- FOK (Fill or Kill Order): Diese Art von Order wird sofort storniert, wenn nicht alle Orders ausgeführt werden können.

Marktordnung

Die Market-Order wird zum jeweils besten im Orderbuch verfügbaren Preis ausgeführt. Die Order kann schnell ausgeführt werden, ohne dass der Händler den Preis festlegen muss. Der Marktauftrag garantiert die Ausführung von Aufträgen, nicht jedoch den Ausführungspreis, da dieser je nach Marktbedingungen schwanken kann. Marktaufträge werden in der Regel verwendet, wenn ein Händler einen schnellen Einstieg vornehmen muss, um einen Markttrend zu erfassen.

Limit-Order auslösen

Wenn der Auslösepreis festgelegt ist und der vom Benutzer ausgewählte Benchmark-Preis (Marktpreis, Indexpreis, fairer Preis) den Auslösepreis erreicht, wird er ausgelöst und eine Limit-Order wird zu dem von Ihnen festgelegten Bestellpreis und der festgelegten Menge aufgegeben der Benutzer.

Stop-Market-Order

Wenn der Auslösepreis festgelegt ist und der vom Benutzer ausgewählte Benchmark-Preis (Marktpreis, Indexpreis, fairer Preis) den Auslösepreis erreicht, wird dieser ausgelöst und eine Marktorder mit der vom Benutzer festgelegten Menge platziert.

Notiz:

Die Gelder oder Positionen des Benutzers werden beim Setzen des Auslösers nicht gesperrt. Der Auslöser kann aufgrund hoher Marktvolatilität, Preisbeschränkungen, Positionslimits, unzureichender Sicherheiten, unzureichendem Handelsvolumen, Futures im Nichthandelsstatus, Systemproblemen usw. fehlschlagen. Eine erfolgreiche Trigger-Limit-Order ist dasselbe wie eine normale Limit-Order. und es darf nicht ausgeführt werden. Nicht ausgeführte Limit-Orders werden in den aktiven Orders angezeigt.

Trailing-Stop-Order

Eine Trailing-Stop-Order ist eine Strategieorder zur Verfolgung von Marktpreisen, deren Auslösepreis sich mit den jüngsten Marktschwankungen ändern kann.

Preisberechnung auslösen:

Verkauf, tatsächlicher Auslösepreis = historisch höchster Marktpreis – Trail-Varianz (Preislücke) oder historisch höchster Marktpreis * (1 – Trail-Varianz %).

Kaufen, tatsächlicher Auslösepreis = historisch niedrigster Marktpreis + Trail-Varianz oder historisch niedrigster Marktpreis * (1 + Trail-Varianz %).

Mit Trailing Orders können Benutzer einen Aktivierungspreis für die Order auswählen und das System beginnt erst mit der Berechnung des Triggerpreises, nachdem die Order aktiviert wurde.

Identifikation für Trailing-Stop-Order

Trail-Varianz: Die Trail-Varianz ist die Hauptbedingung für die Berechnung des tatsächlichen Triggerpreises. Der tatsächliche Auslösepreis wird basierend auf dem höchsten/niedrigsten Preis des angegebenen Preistyps nach der Auftragsaktivierung und der Trail-Varianz berechnet.

Menge: Die Anzahl der aufgegebenen Bestellungen.

Preistyp: Sie können den letzten Transaktionspreis, den fairen Preis oder den Indexpreis als Kriterium für die Aktivierung und Auslösung von Trailing Orders auswählen.

Aktivierungspreis: Der Aktivierungspreis ist die Aktivierungsbedingung einer nachlaufenden Order. Wenn der Preis des angegebenen Preistyps den Aktivierungspreis erreicht oder überschreitet, wird die Bestellung aktiviert. Erst bei Aktivierung beginnt das System mit der Berechnung des tatsächlichen Auslösepreises. Wenn der Aktivierungspreis nicht definiert ist, wird die Bestellung bei Auftragserteilung aktiviert.

Zum Beispiel:

Fall 1 (Rip verkaufen): Der Benutzer möchte BTC verkaufen, ohne den Aktivierungspreis auszuwählen (d. h. aktivieren, sobald die Bestellung aufgegeben wird) und der letzte Transaktionspreis beträgt 30.000 USDT.

Dann kann man die Parameter wie folgt einstellen.

[Trail-Varianz – Preislücke] 2.000 USDT

[Menge] 1 BTC

[Preistyp] Letzter Transaktionspreis

Für den Fall, dass der BTC-Preis nach Auftragserteilung weiter auf den höchsten Punkt von 40.000 USDT steigt und dann auf 38.000 USDT zurückfällt und die Retracement-Bedingung erreicht (40.000 USDT – 2.000 USDT = 38.000 USDT), entscheidet das System für den Benutzer zum Marktpreis von 38.000 USDT zu verkaufen.

Fall 2 (Buy the Dip): Der Benutzer möchte BTC kaufen und der letzte Transaktionspreis beträgt derzeit 40.000 USDT.

Dann kann man die Parameter wie folgt einstellen.

[Trail-Varianz – Verhältnis] 5 %

[Aktivierungspreis] 30.000 USDT

[Menge] 1 BTC

[Preistyp] Letzter Transaktionspreis

Für den Fall, dass der BTC-Preis nach Auftragserteilung weiter auf 30.000 USDT fällt, wird das Trailing aktiviert, er fällt dann bis auf 20.000 USDT und erholt sich wieder auf 20.000 USDT * (1 + 5 %) = 21.000 USDT Unter der Retracement-Bedingung (5 %) entscheidet das System, dass der Benutzer zum Marktpreis von 21.000 USDT kauft.

Nur Post

Post-Only-Orders werden nicht sofort auf dem Markt ausgeführt, wodurch sichergestellt wird, dass der Benutzer immer ein Hersteller ist und als Liquiditätsgeber von der Rendite der Handelsgebühr profitiert; Gleichzeitig wird die Bestellung sofort storniert, wenn die Bestellung mit einer bestehenden Bestellung ausgeführt wird.

TP/SL

TP/SL bezieht sich auf den voreingestellten Triggerpreis (Take-Profit-Preis oder Stop-Loss-Preis) und den Triggerpreistyp. Wenn der letzte Preis des angegebenen Auslösepreistyps den voreingestellten Auslösepreis erreicht, platziert das System eine Close-Market-Order entsprechend der voreingestellten Menge, um Gewinne mitzunehmen oder den Verlust zu stoppen. Derzeit gibt es zwei Möglichkeiten, eine Stop-Loss-Order zu platzieren:

- TP/SL beim Öffnen einer Position festlegen: Dies bedeutet, dass TP/SL im Voraus für eine Position festgelegt wird, die kurz vor der Eröffnung steht. Wenn der Benutzer eine Order zur Eröffnung einer Position aufgibt, kann er gleichzeitig klicken, um eine TP/SL-Order festzulegen. Wenn der offene Positionsauftrag (teilweise oder vollständig) ausgeführt wird, platziert das System sofort einen TP/SL-Auftrag mit dem vom Benutzer voreingestellten Auslösepreis und Auslösepreistyp. (Dies kann in offenen Bestellungen unter TP/SL eingesehen werden.)

- TP/SL festlegen, wenn eine Position gehalten wird: Benutzer können eine TP/SL-Order für eine bestimmte Position festlegen, wenn sie eine Position halten. Wenn die Einstellung abgeschlossen ist und der letzte Preis des angegebenen Triggerpreistyps die Triggerbedingung erfüllt, platziert das System eine Close-Market-Order entsprechend der im Voraus festgelegten Menge.

Unterschiede zwischen Coin-M Perpetual Futures und USDT-M Perpetual Futures

1. Als Bewertungseinheit, Sicherheit und Berechnung des PNL werden verschiedene Kryptowährungen verwendet:- Bei USDT-M Perpetual Futures erfolgen Bewertung und Preisgestaltung in USDT, wobei USDT auch als Sicherheit verwendet wird und der PNL in USDT berechnet wird. Benutzer können durch das Halten von USDT am vielfältigen Futures-Handel teilnehmen.

- Für Coin-M-Perpetual-Futures erfolgen Preis und Bewertung in US-Dollar (USD), wobei die zugrunde liegende Kryptowährung als Sicherheit verwendet und der PNL mit der zugrunde liegenden Kryptowährung berechnet wird. Benutzer können an bestimmten Futures-Handeln teilnehmen, indem sie die entsprechende zugrunde liegende Kryptowährung besitzen.

2. Unterschiedliche Vertragswerte:

- Der Wert jedes Kontrakts in USDT-M-Perpetual-Futures wird von der zugehörigen zugrunde liegenden Kryptowährung abgeleitet, veranschaulicht durch den Nennwert von 0,0001 BTC für BTCUSDT.

- Bei Coin-M Perpetual Futures ist der Preis jedes Kontrakts in US-Dollar festgelegt, wie aus dem Nennwert von 100 USD für BTCUSD hervorgeht.

3. Verschiedene Risiken im Zusammenhang mit der Abwertung von Sicherheiten:

- Bei USDT-M-Perpetual-Futures ist USDT als Sicherheit erforderlich. Wenn der Preis der zugrunde liegenden Kryptowährung fällt, hat dies keinen Einfluss auf den Wert des USDT-Sicherheitsvermögenswerts.

- Bei Coin-M-Perpetual-Futures entspricht die erforderliche Sicherheit der zugrunde liegenden Kryptowährung. Wenn der Preis der zugrunde liegenden Kryptowährung fällt, steigen die für die Positionen der Benutzer erforderlichen Sicherheiten und es wird mehr der zugrunde liegenden Kryptowährung als Sicherheit benötigt.