Com fer negociació de futurs a MEXC

Què són els contractes de futurs perpetus?

Un contracte de futurs és un acord legalment vinculant entre dues parts per comprar o vendre un actiu a un preu i una data predeterminats en el futur. Aquests actius poden variar des de matèries primeres com l'or o el petroli fins a instruments financers com ara criptomonedes o accions. Aquest tipus de contracte serveix com una eina versàtil tant per a la cobertura de pèrdues potencials com per a l'assegurament de beneficis.

Els contractes de futurs perpetus, un subtipus de derivats, permeten als comerciants especular amb el preu futur d'un actiu subjacent sense ser-ne realment propietaris. A diferència dels contractes de futurs habituals amb dates de caducitat fixades, els contractes de futurs perpetus no caduquen. Els comerciants poden mantenir les seves posicions durant el temps que desitgin, cosa que els permet aprofitar les tendències del mercat a llarg termini i obtenir beneficis substancials. A més, els contractes de futurs perpetus solen incloure elements únics com les taxes de finançament, que ajuden a alinear el seu preu amb l'actiu subjacent.

Un aspecte distintiu dels futurs perpetus és l'absència de períodes de liquidació. Els comerciants poden mantenir una posició oberta mentre tinguin un marge suficient, sense estar obligats per cap termini de venciment del contracte. Per exemple, si compreu un contracte perpetu BTC/USDT a 30.000 dòlars, no hi ha cap obligació de tancar el comerç en una data específica. Teniu la flexibilitat d'assegurar els vostres beneficis o reduir les pèrdues a la vostra discreció. Val la pena assenyalar que el comerç de futurs perpetus no està permès als EUA, tot i que constitueix una part substancial del comerç global de criptomoneda.

Tot i que els contractes de futurs perpetus ofereixen una eina valuosa per obtenir exposició als mercats de criptomoneda, és essencial reconèixer els riscos associats i tenir precaució quan es realitzen aquestes activitats comercials.

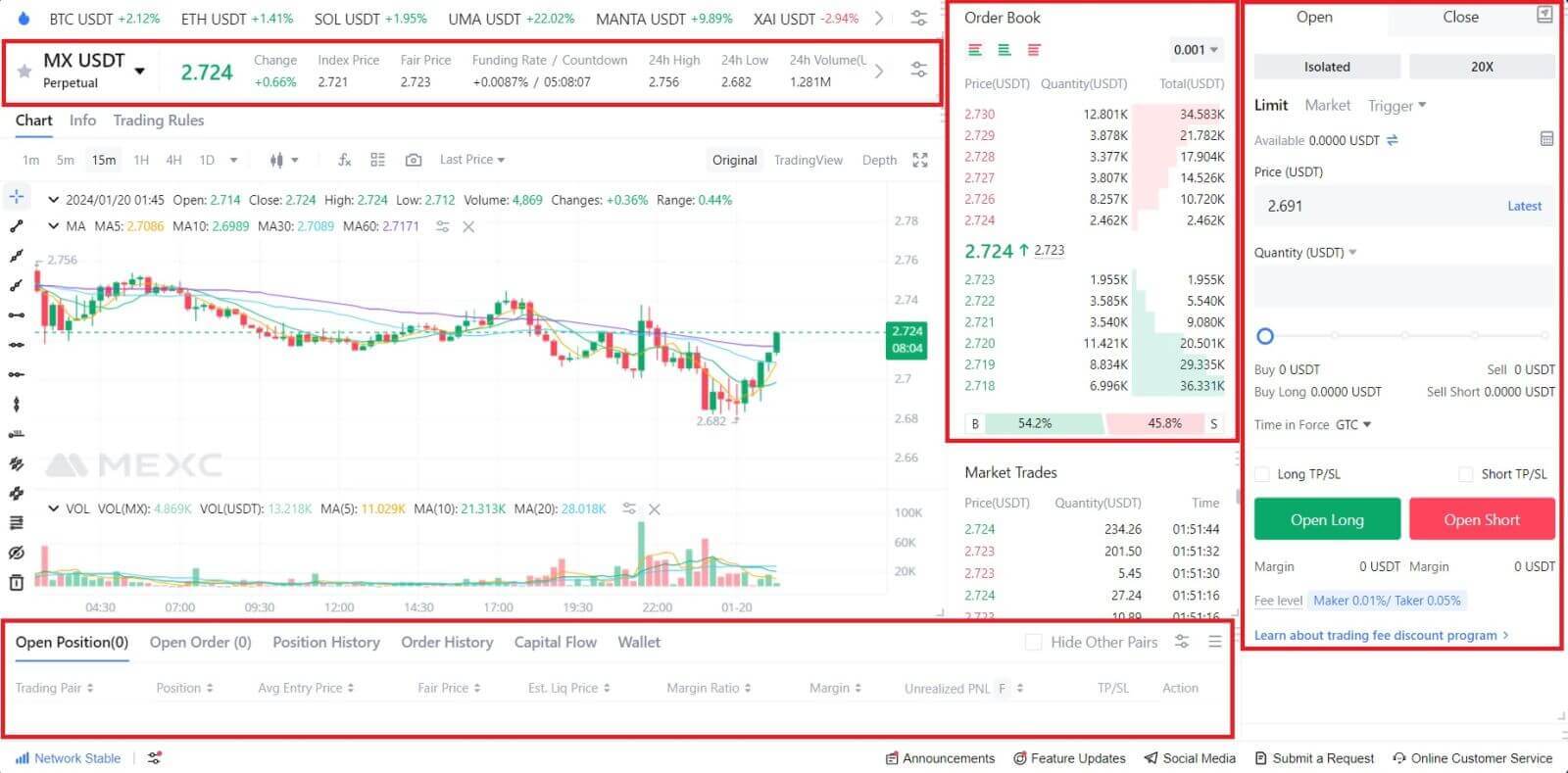

Explicació de la terminologia a la pàgina de negociació de futurs a MEXC

Per als principiants, el comerç de futurs pot ser més complex que el comerç al comptat, ja que implica un major nombre de termes professionals. Per ajudar els nous usuaris a comprendre i dominar el comerç de futurs de manera eficaç, aquest article pretén explicar el significat d'aquests termes tal com apareixen a la pàgina de negociació de futurs de MEXC.Introduirem aquests termes per ordre d'aparició, començant d'esquerra a dreta.

Termes per sobre del gràfic de línies K

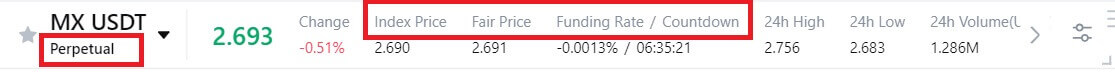

Perpetu: "Perpetu" denota continuïtat. Els "futurs perpetus" comuns (també coneguts com a contractes de futurs perpetus) van evolucionar a partir dels contractes de futurs financers tradicionals, amb la diferència clau que els futurs perpetus no tenen data de liquidació. Això vol dir que mentre la posició no estigui tancada per liquidació forçosa, romandrà oberta indefinidament.Índex de preu: l'índex de preus global obtingut fent referència als preus de les principals borses i calculant la mitjana ponderada dels seus preus. El preu de l'índex que es mostra a la pàgina actual és el preu de l'índex MX.

Preu just: el preu just en temps real dels futurs, calculat a partir del preu de l'índex i del preu de mercat. S'utilitza per calcular el PNL flotant de posicions i determinar la liquidació de posicions. Pot desviar-se de l'últim preu dels futurs per evitar la manipulació del preu.

Taxa de finançament / Compte enrere: la taxa de finançament en l'etapa actual. Si la taxa és positiva, els titulars de posicions llargues paguen la quota de finançament als titulars de posicions curtes. Si la taxa és negativa, els titulars de posicions curtes paguen la quota de finançament als titulars de posicions llargues.

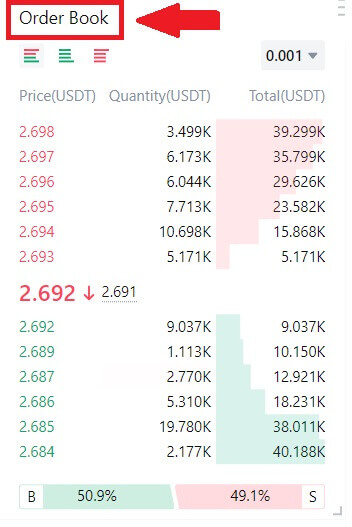

Condicions a l'àrea del llibre de comandes

Llibre de comandes: una finestra per observar les tendències del mercat durant el procés de negociació. A l'àrea del llibre de comandes, podeu observar cada comerç, la proporció de compradors i venedors i molt més.

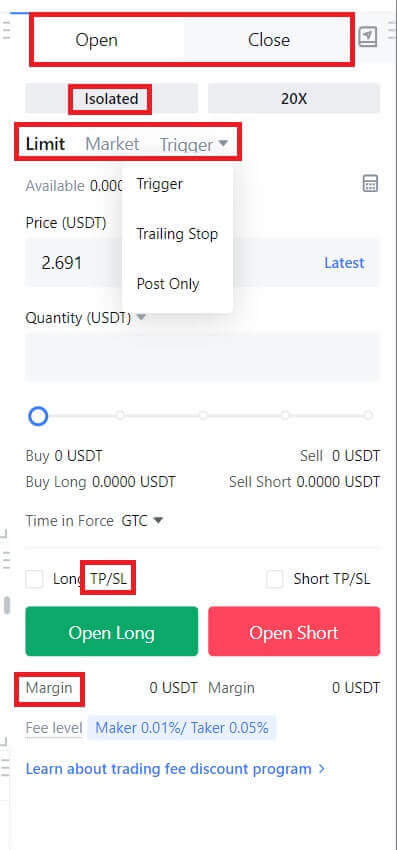

Condicions a l'àrea comercial

Obrir i tancar: després d'introduir el preu i la quantitat en funció del vostre judici sobre la direcció del mercat, podeu optar per obrir una posició llarga o curta. Si prediu un augment del preu, obriu una posició llarga; si prediu una disminució, obriu una posició curta. Quan vens el contracte que has comprat, tanques la posició. Quan obriu una posició comprant un contracte i la manteniu sense liquidar-lo, s'anomena posició de retenció. Podeu veure les vostres posicions de retenció fent clic a [Posició oberta] a la part inferior de la pàgina.Obrir llarg: quan prediu que el preu del token augmentarà en el futur i obrirà una posició basada en aquesta tendència, es coneix com obrir una posició llarga.

Obrir curt: quan prediu que el preu del token caurà en el futur i obriu una posició basada en aquesta tendència, es coneix com obrir una posició curta.

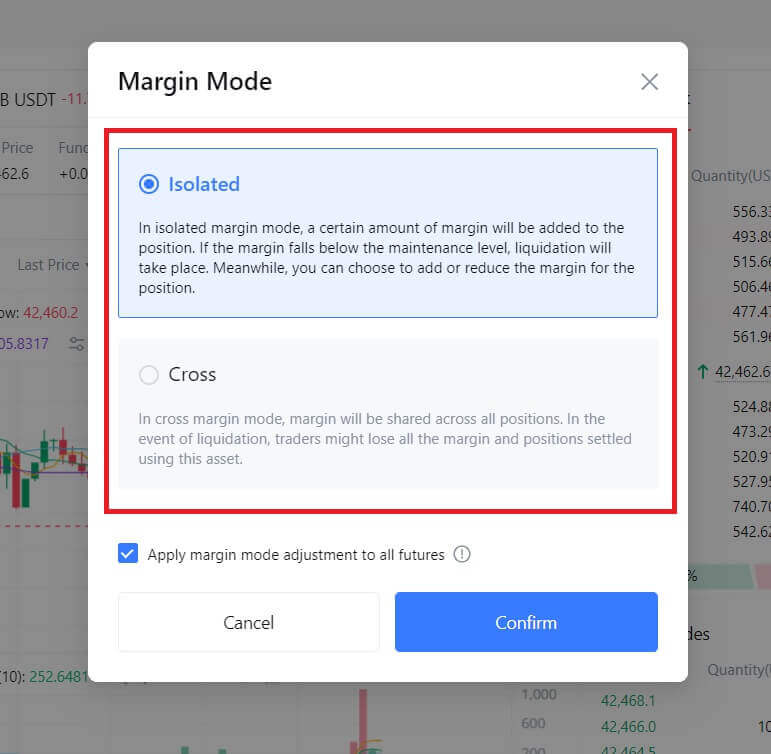

Mode de marge i marge: els usuaris poden participar en negocis de futurs després de dipositar un determinat percentatge de fons com a garantia financera. Aquest fons es coneix com a marge. El mode de marge es divideix en marge aïllat o marge creuat.

Aïllat: en el mode de marge aïllat, s'assigna una certa quantitat de marge a una posició. Si el marge d'una posició disminueix a un nivell inferior al marge de manteniment, la posició es liquidarà. També podeu triar afegir o reduir el marge a aquesta posició.

Creu: en el mode de marge creuat, totes les posicions comparteixen el marge creuat de l'actiu. En cas de liquidació, el comerciant pot perdre tot el marge i totes les posicions sota el marge creuat d'aquest actiu.

Tipus d'ordres: els tipus d'ordres es divideixen en ordre límit, ordre de mercat, ordre activadora, ordre trailing stop i ordre post-only.

Límit: una comanda limitada és una comanda realitzada per comprar o vendre a un preu específic o millor. Tanmateix, l'execució d'una ordre límit no està garantida.

Mercat: una ordre de mercat és una comanda realitzada per comprar o vendre ràpidament al millor preu disponible al mercat.

Activador: per a les comandes activades, els usuaris poden establir un preu activador, un preu de comanda i una quantitat per avançat. Quan el preu de mercat assoleixi el preu d'activació, el sistema farà automàticament una comanda al preu de la comanda. Abans que l'ordre d'activació s'activi correctament, la posició o el marge no es congelaran.

Trailing Stop: una ordre de trailing stop s'envia al mercat en funció de la configuració de l'usuari com a ordre estratègica quan el mercat es troba en un retrocés. Preu activador real = Preu més alt (mínim) del mercat ± Variància de la pista (distància del preu) o preu més alt (més baix) del mercat * (1 ± Variància de la pista). Al mateix temps, els usuaris poden establir el preu al qual s'activa l'ordre abans que es calculi el preu d'activació.

Només publicació:Una comanda només postal no s'executarà immediatament al mercat, assegurant que l'usuari serà sempre el fabricant. Si la comanda coincideixi immediatament amb una comanda existent, es cancel·laria.

TP/SL: una ordre TP/SL és una ordre amb condicions d'activació preestablertes (preu de presa de beneficis o preu de stop-loss). Quan l'últim preu / preu just / preu de l'índex assoleixi el preu d'activació preestablert, el sistema tancarà la posició al millor preu del mercat, en funció del preu i la quantitat preestablerts. Això es fa per aconseguir l'objectiu d'obtenir beneficis o aturar les pèrdues, permetent als usuaris liquidar automàticament el benefici desitjat o evitar pèrdues innecessàries.

Ordre de límit d'aturada: una ordre d'aturada de límit és una ordre preestablerta on els usuaris poden establir el preu de stop-loss, el preu límit i la quantitat de compra/venda per avançat. Quan l'últim preu arriba al preu de stop-loss, el sistema farà automàticament una comanda al preu límit.

COIN-M: els futurs amb marge de moneda proporcionats per MEXC són un contracte invers que utilitza la criptomoneda com a garantia, és a dir, la criptomoneda serveix com a moneda base. Per exemple, en el cas dels futurs amb marge de monedes BTC, Bitcoin s'utilitza com a marge inicial i per als càlculs de PNL.

USDT-M: els futurs amb marge de USDT proporcionats per MEXC són un contracte lineal, que és un producte derivat lineal cotitzat i liquidat en USDT, una moneda estable vinculada al valor del dòlar dels EUA.

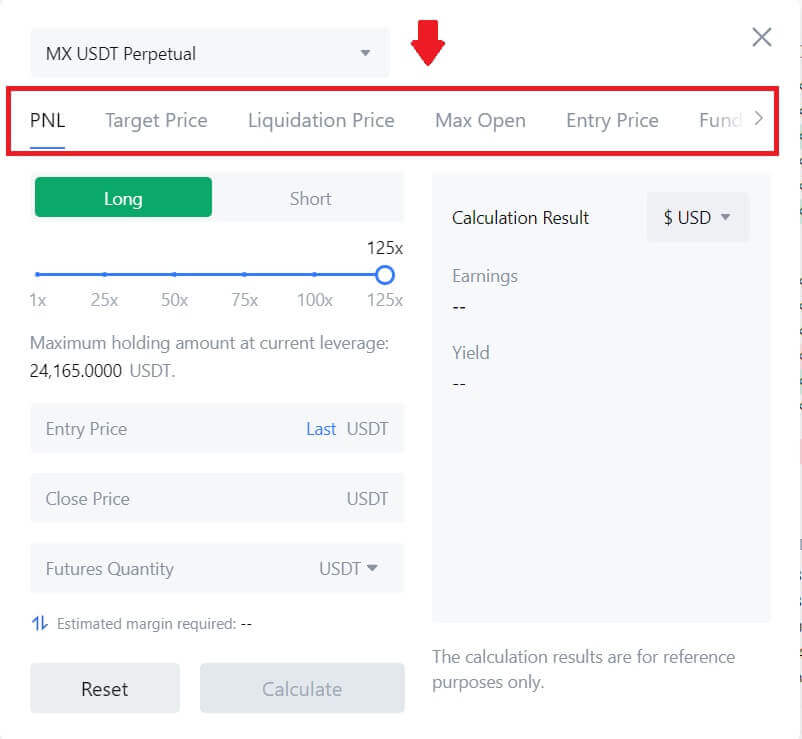

Condicions a l'àrea de la calculadora de futurs

PNL : introduïu el vostre preu d'entrada, la quantitat de futurs que teniu i el multiplicador de palanquejament. A continuació, establiu el preu de tancament esperat per calcular els guanys i el rendiment finals.Preu objectiu : introduïu el vostre preu d'entrada, la quantitat de futurs que teniu i el multiplicador de palanquejament. A continuació, configureu el vostre rendiment desitjat per calcular els guanys i el rendiment finals.

Preu de liquidació : introduïu el vostre preu d'entrada, la quantitat de futurs que teniu i el multiplicador de palanquejament. A continuació, seleccioneu el mode de marge (creuat o aïllat) per calcular el preu de liquidació.

Obertura màxima : introduïu el vostre preu d'entrada, el multiplicador de palanquejament i l'import del vostre marge disponible per calcular el nombre màxim de contractes que podeu obrir per a una posició llarga/curta.

Preu d'entrada : quan tingueu diverses posicions de futurs per a la mateixa parella comercial, introduïu els respectius preus d'entrada i les quantitats de futurs corresponents. Podeu calcular el preu mitjà d'entrada per als contractes de la mateixa parella comercial.

Comissió de finançament : introduïu el preu just, la quantitat de posició i la taxa de finançament (0,01%) per calcular l'import de la quota de finançament que heu de pagar o rebre.

Nota: els resultats calculats mitjançant la calculadora de futurs només tenen finalitats de referència i prevaldran els resultats reals de la negociació en directe.

Per als principiants, abans de participar en el comerç de futurs per primera vegada, podeu practicar a la interfície de comerç de demostració de futurs de MEXC per familiaritzar-vos amb diverses funcions abans d'entrar a la plataforma de negociació en directe per operar.

Termes a l'àrea d'ordre sota el gràfic de línies K

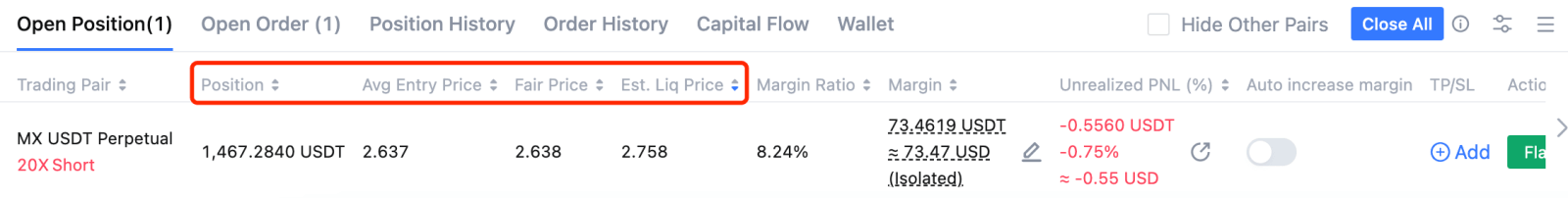

5.1 Posició oberta

Càrrec: nombre de contractes en llocs que encara no s'han tancat.Preu mitjà d'entrada: el preu de cost mitjà quan un usuari obre una posició. Per exemple, si un usuari obre una posició llarga de 100 cont en futurs perpetus MX/USDT a 2 USD i després obre una altra posició de 100 contractes en la mateixa direcció a 2,1 USDT, el preu mitjà d'entrada de l'usuari es calcularia de la següent manera: 2*100+2,1*100) / (100+100) = 2,05USDT.

Preu just: aquest mecanisme es va introduir per protegir els usuaris de pèrdues a causa de fluctuacions anormals del mercat en una única plataforma. Es calcula ponderant les dades de preus de les borses principals, proporcionant un reflex just del preu real del mercat. Per a més informació sobre el preu just, podeu consultar l'article "Preu índex, preu just i últim preu".

Est. Preu de liquidació: quan el preu just arribi al preu de liquidació estimat, la vostra posició es sotmetrà a una liquidació forçada. Per a més detalls sobre la liquidació forçosa, podeu consultar l'article "Liquidació forçosa".

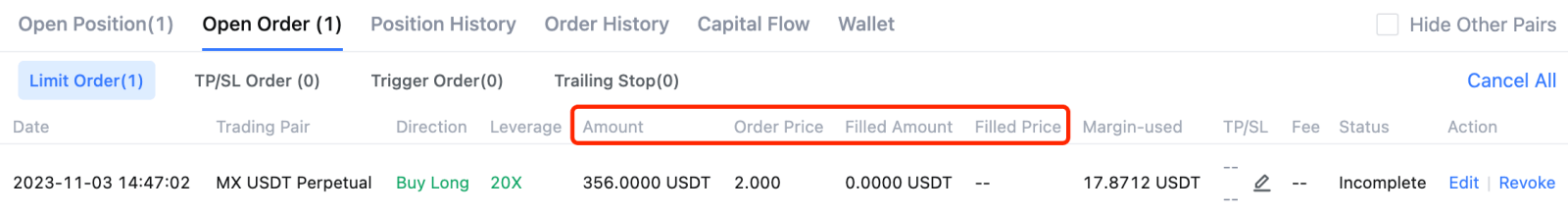

5.2 Ordre oberta

Import i quantitat completada: "Import" es refereix al volum de negociació desitjat establert per l'usuari abans de fer una comanda. Quan els usuaris fan comandes grans, la comanda normalment es divideix en diverses comandes més petites, que s'omplen seqüencialment. "Import omplert" es refereix a la quantitat real que s'ha negociat. Quan l'import de la comanda és igual a l'import emplenat, vol dir que la comanda s'ha emplenat completament.Preu de la comanda i preu emplenat: " Preu de la comanda" es refereix al preu de negociació desitjat introduït per l'usuari en fer una comanda. Si un usuari tria una comanda limitada, el preu de la comanda és el preu introduït per l'usuari. Si l'usuari selecciona una ordre de mercat, el preu de l'ordre depèn dels resultats comercials reals. Quan els usuaris fan comandes grans, la comanda normalment es divideix en diverses comandes més petites, que s'omplen seqüencialment. A causa de les fluctuacions del mercat, el preu real de cada comanda pot variar. "Preu emplenat" es refereix a la mitjana d'aquests preus omplerts reals.

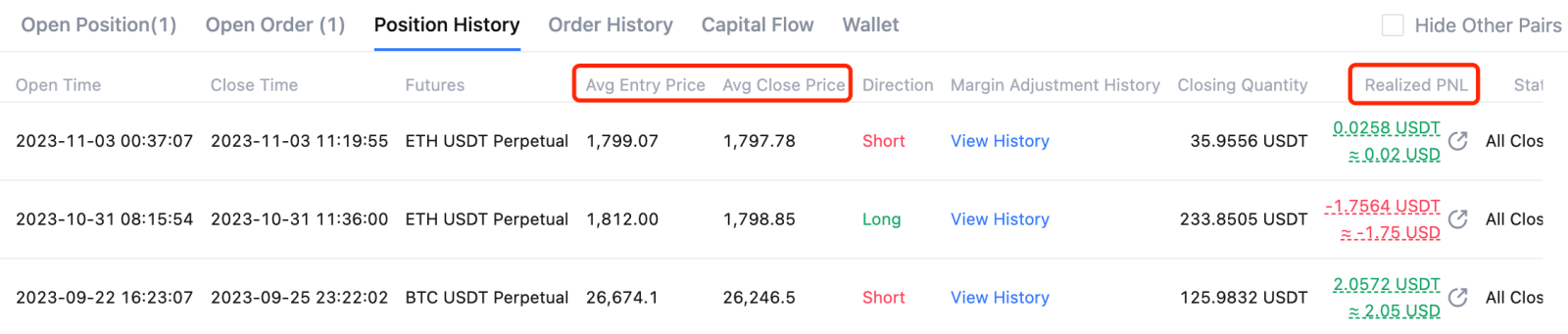

5.3 Historial de posicions

Preu mitjà d'entrada: el cost mitjà per obrir una posició.Preu mitjà de tancament: el preu mitjà de totes les posicions tancades.

PNL realitzat: tots els guanys i pèrdues realitzats generats per la posició, incloses les comissions comercials, els costos de finançament i el PNL de tancament. (Excloent les parts de les comissions comercials compensades amb cupons i MX.)

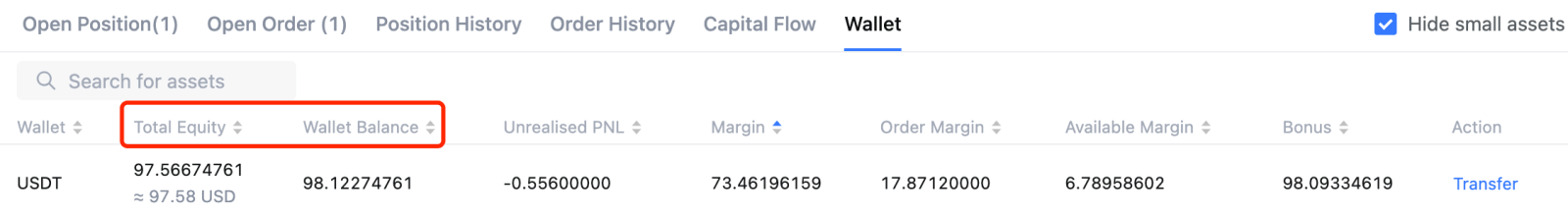

5.4 Cartera

Patrimoni total: saldo de cartera + PNL no realitzat.Saldo de cartera: transferències entrants totals: transferències sortints totals + PNL realitzat.

Entendre els termes relacionats amb el comerç de futurs és només el primer pas per aprendre a utilitzar les eines de futurs. A continuació, heu d'adquirir experiència pràctica mitjançant el comerç. Abans de negociar amb futurs, podeu practicar amb la plataforma de comerç de demostració de futurs proporcionada per MEXC. Un cop tingueu coneixements, podeu passar a negociar futurs en directe.

Exempció de responsabilitat: el comerç de criptomonedes comporta un risc. Aquesta informació no ofereix assessorament sobre inversió, fiscalitat, legal, financer, comptable o cap altre servei relacionat, ni constitueix assessorament per comprar, vendre o mantenir cap actiu. MEXC Learn proporciona informació només amb finalitats de referència i no constitueix assessorament d'inversió. Si us plau, assegureu-vos d'entendre completament els riscos implicats i tingueu precaució a l'hora d'invertir. La plataforma no es fa responsable de les decisions d'inversió dels usuaris.

Com negociar futurs perpetus USDT-M a MEXC (lloc web)

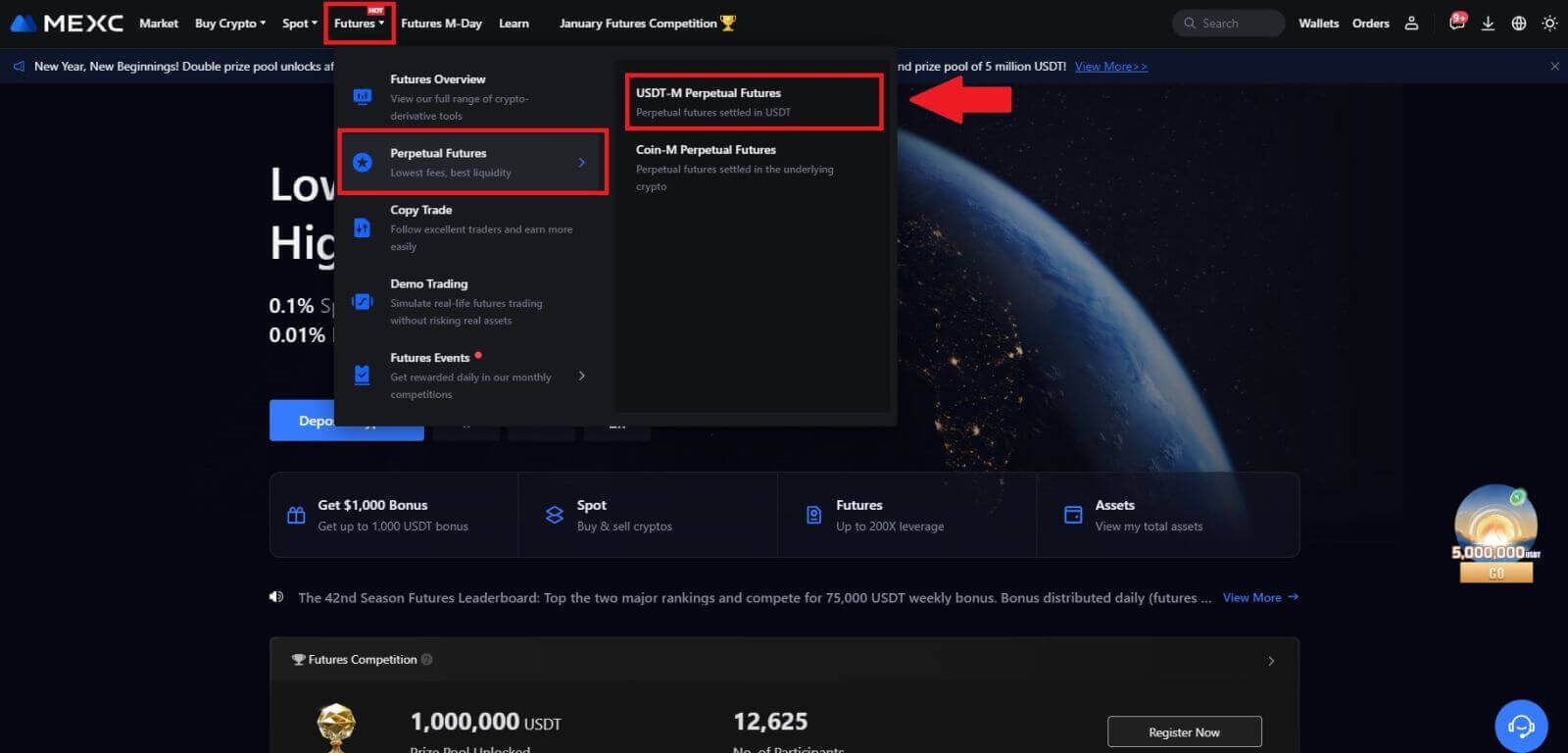

1. Aneu al lloc web de MEXC, feu clic a [Futurs] , seleccioneu [Futurs perpetus] i seleccioneu [Futurs perpetus USDT-M].

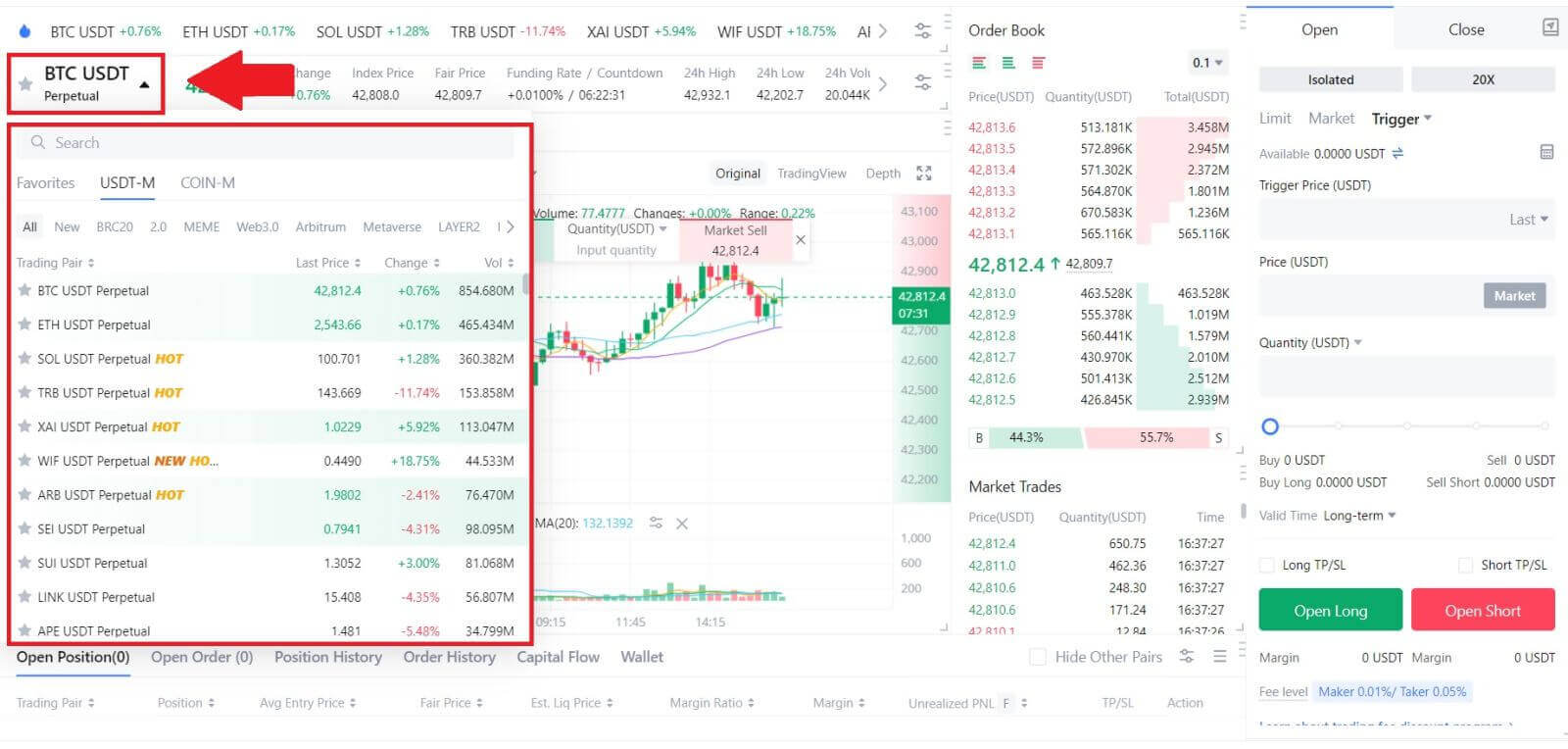

2. A la part esquerra, seleccioneu BTCUSDT com a exemple de la llista de futurs.

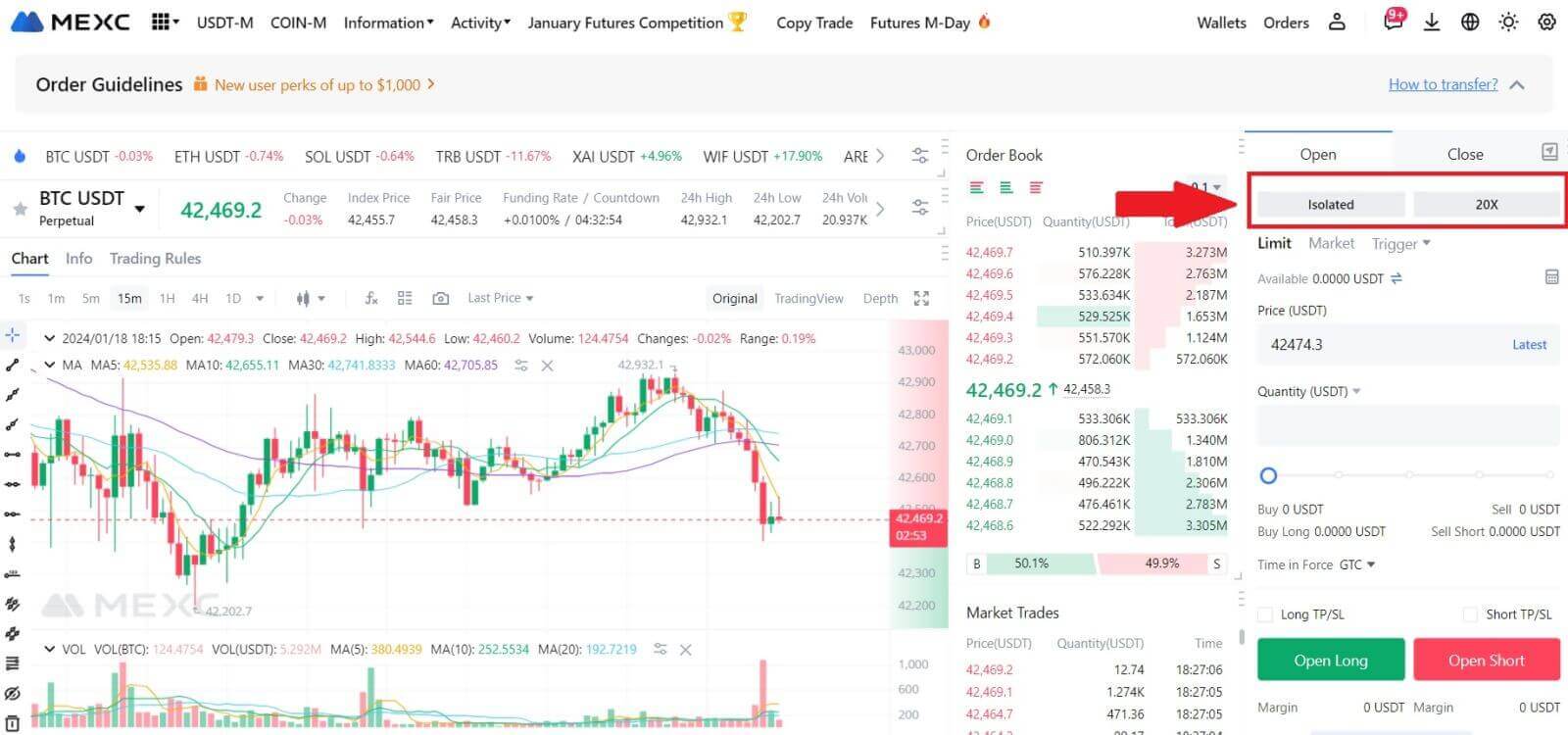

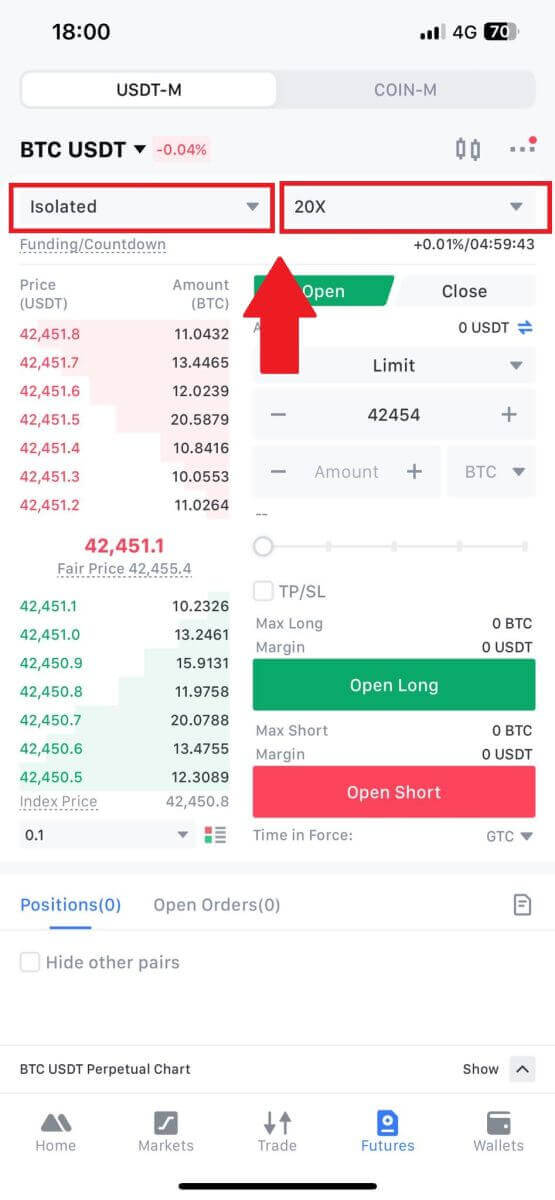

3. Feu clic a Aïllat o Creu per triar el vostre [Mode de marge].

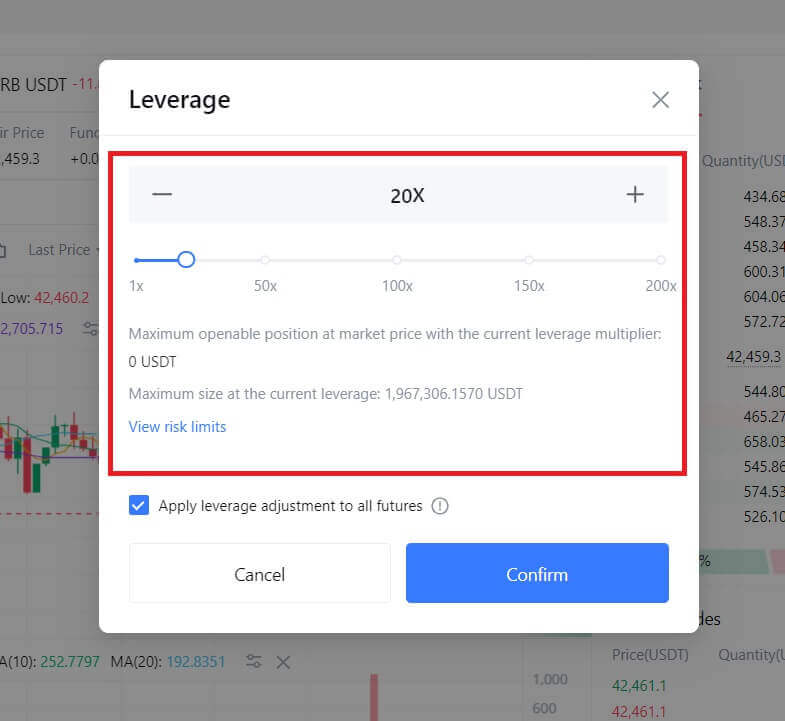

Feu clic a [20X] , per ajustar el multiplicador de palanquejament fent clic al número.

La plataforma admet els comerciants amb diferents preferències de marge oferint diferents modes de marge.

- El mode de marge creuat comparteix marges amb dues posicions obertes contra la mateixa criptomoneda. Qualsevol guany o pèrdua d'una posició es pot utilitzar per ajustar-se al saldo de l'altre comerç.

- El marge aïllat només accepta marge contra una posició oberta. En cas de pèrdua, l'operació només perdrà contra la posició específica en la liquidació. Això deixa sense tocar el saldo de la criptomoneda. Aquesta és la millor opció per a tots els nous comerciants, ja que protegeix el saldo principal de la moneda criptogràfica.

Per defecte, tots els comerciants comencen a negociar en mode de marge aïllat.

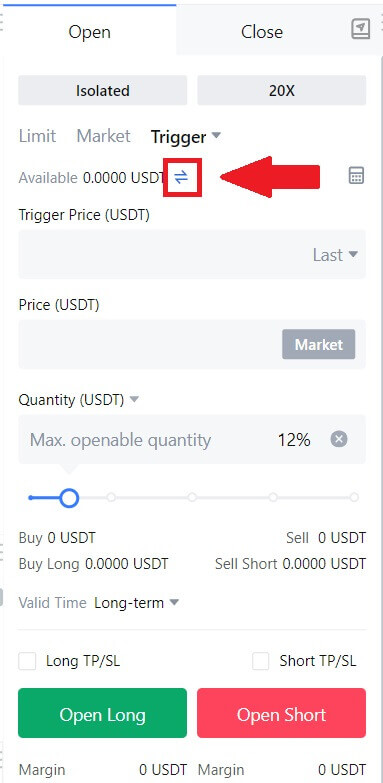

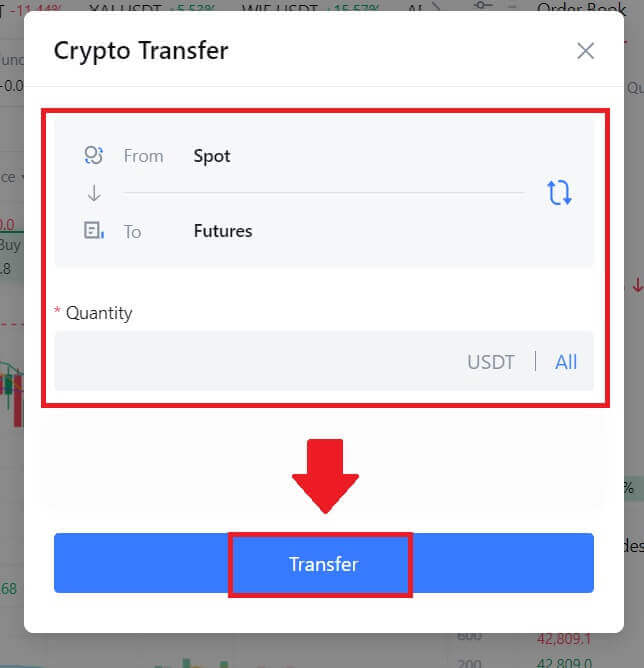

4. Per iniciar una transferència de fons des del compte al comptat al compte de futurs, feu clic al botó de fletxa petita situat a la dreta per accedir al menú de transferència.

4. Per iniciar una transferència de fons des del compte al comptat al compte de futurs, feu clic al botó de fletxa petita situat a la dreta per accedir al menú de transferència. Un cop al menú de transferència, introduïu l'import desitjat que voleu transferir i feu clic a [Transferir].

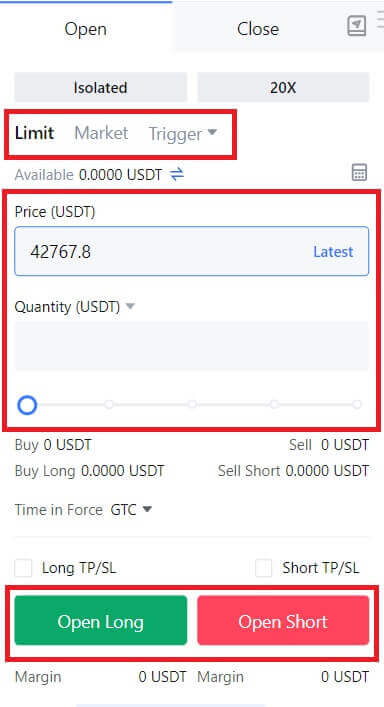

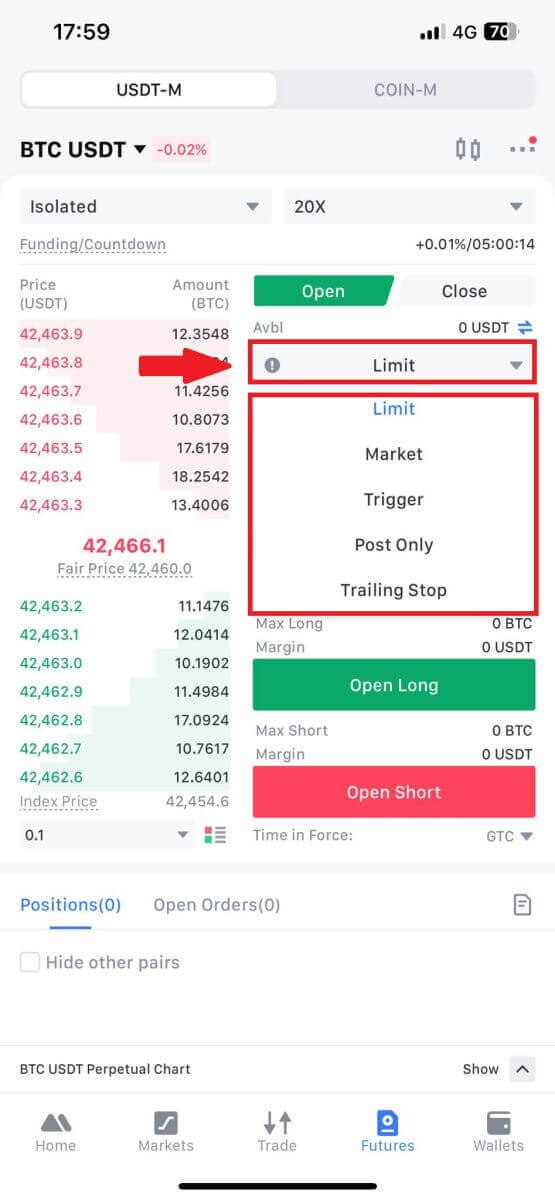

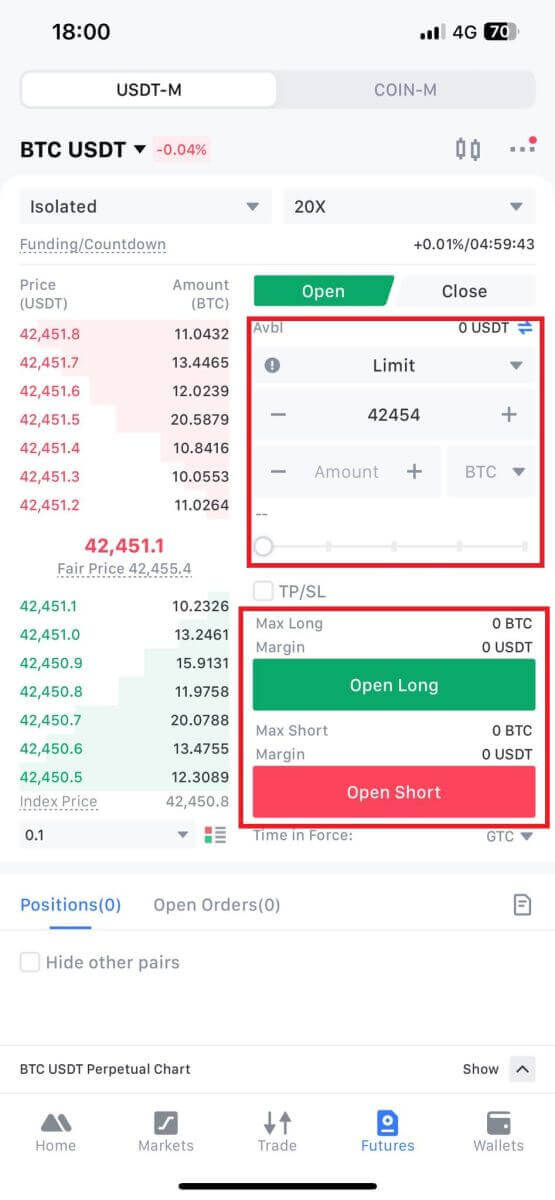

5. Per obrir una posició, els usuaris tenen tres opcions: Ordre límit, Ordre de mercat i Ordre de disparador. Seguiu aquests passos:

Ordre límit:

- Establiu el vostre preu de compra o venda preferit.

- L'ordre només s'executarà quan el preu de mercat assoleixi el nivell especificat.

- Si el preu de mercat no arriba al preu establert, l'ordre límit es manté al llibre d'ordres, a l'espera d'execució.

- Aquesta opció implica una transacció sense especificar un preu de compra o venda.

- El sistema executa la transacció en funció de l'últim preu de mercat quan es fa l'ordre.

- Els usuaris només han d'introduir la quantitat de comanda desitjada.

Ordre d'activació:

- Establiu un preu activador, un preu de comanda i una quantitat de comanda.

- L'ordre només es col·locarà com a ordre limitada amb el preu i la quantitat predeterminats quan l'últim preu de mercat arribi al preu d'activació.

- Aquest tipus d'ordres ofereix als usuaris més control sobre les seves operacions i ajuda a automatitzar el procés en funció de les condicions del mercat.

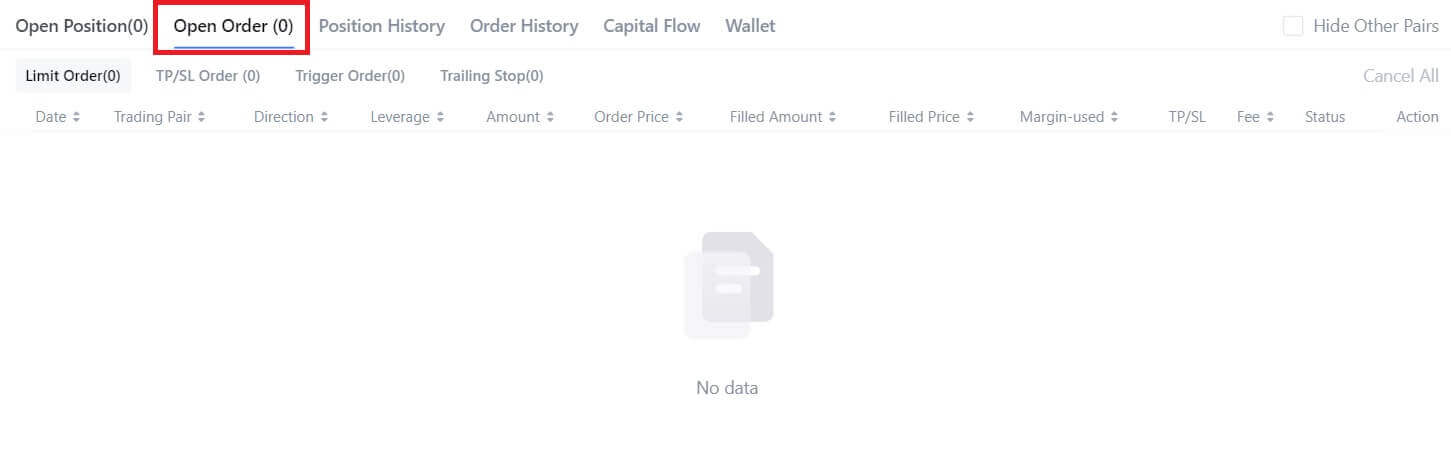

6. Després de fer la comanda, visualitzeu-la a [Comandes obertes] a la part inferior de la pàgina. Podeu cancel·lar les comandes abans que s'omplin.

Com negociar futurs perpetus USDT-M a MEXC (aplicació)

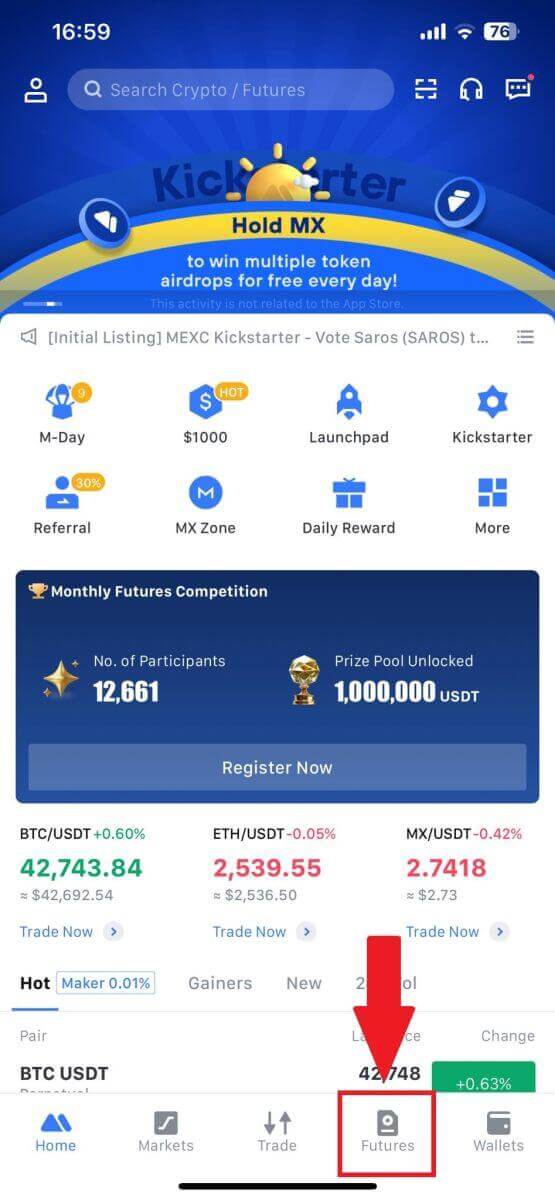

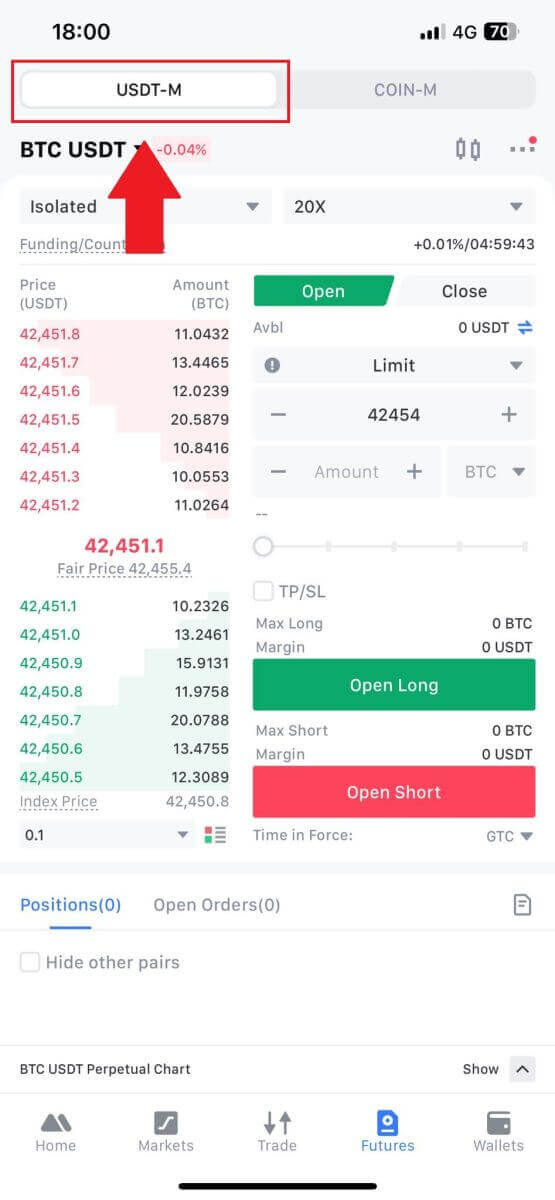

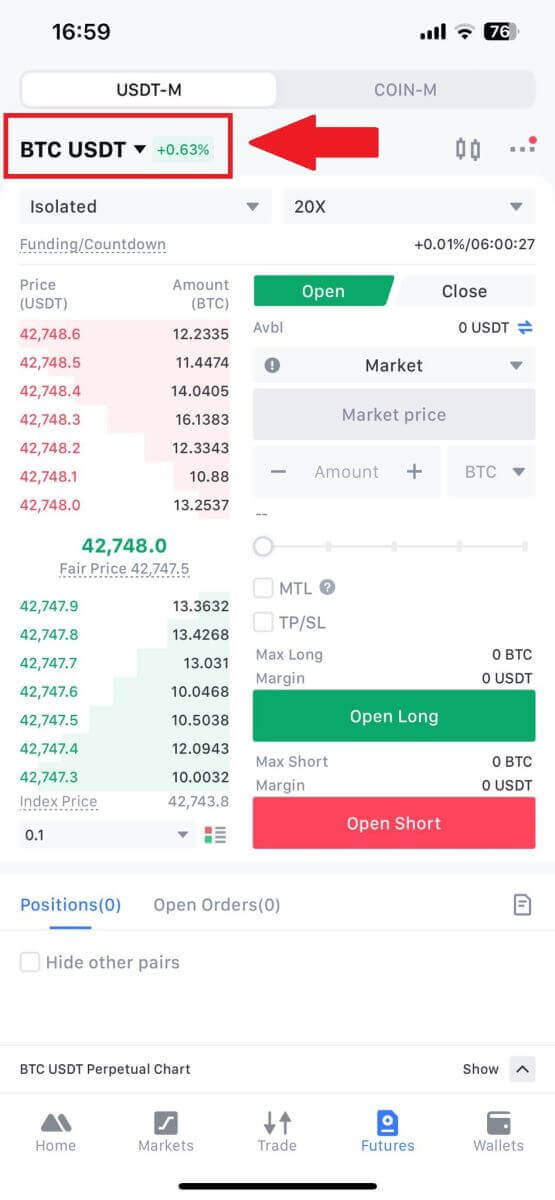

1. Obriu la vostra aplicació MEXC, a la primera pàgina, toqueu [Futures] i seleccioneu [USDT-M].

2. Per canviar entre diferents parells de negociació, toqueu [BTC USDT] situat a la part superior esquerra. A continuació, podeu utilitzar la barra de cerca per a un parell específic o seleccionar directament de les opcions enumerades per trobar els futurs desitjats per negociar.

3. Trieu el mode de marge i ajusteu la configuració de palanquejament segons les vostres preferències.

4. A la part dreta de la pantalla, fes la teva comanda. Per a una comanda limitada, introduïu el preu i la quantitat; per a una ordre de mercat, introduïu només la quantitat. Toqueu [Open Long] per iniciar una posició llarga o [Open Short] per a una posició curta.

5. Un cop feta la comanda, si no s'omple immediatament, apareixerà a [Comandes obertes].

Modes de comerç futurs de MEXC

Mode de posició

(1) Mode de cobertura

- En el mode de cobertura, els usuaris han d'indicar explícitament si tenen la intenció d'obrir o tancar una posició en fer una comanda. Aquest mode permet als usuaris mantenir posicions simultàniament en direccions llargues i curtes dins del mateix contracte de futurs. Els palanquejaments per a les posicions llargues i curtes són independents entre si.

- Totes les posicions llargues s'agreguen i totes les posicions curtes es combinen dins de cada contracte de futurs. Quan es mantenen posicions tant en sentit llarg com en curt, les posicions han d'assignar el marge corresponent en funció del nivell de límit de risc especificat.

Per exemple, en els futurs de BTCUSDT, els usuaris tenen la flexibilitat d'obrir una posició llarga amb un palanquejament de 200x i una posició curta amb un palanquejament de 200x simultàniament.

(2) Mode d'anada

En el mode d'anada, els usuaris no han d'especificar si estan obrint o tancant una posició en fer una comanda. En canvi, només han d'especificar si estan comprant o venent. A més, els usuaris només poden mantenir posicions en una única direcció dins de cada contracte de futurs en un moment donat. Si es manté una posició llarga, una ordre de venda la tancarà automàticament un cop emplenada. Per contra, si el nombre d'ordres de venda omplertes supera el nombre de posicions llargues, s'iniciarà una posició curta en sentit contrari.

Modes de marge

(1) Mode de marge aïllat

- En el mode de marge aïllat, la pèrdua potencial d'una posició es limita al marge inicial i a qualsevol marge de posició addicional utilitzat específicament per a aquesta posició aïllada. En cas de liquidació, l'usuari només incorrerà en pèrdues equivalents al marge associat a la posició aïllada. El saldo disponible del compte es manté intacte i no s'utilitza com a marge addicional. L'aïllament del marge utilitzat en una posició permet als usuaris restringir les pèrdues a l'import del marge inicial, cosa que pot ser beneficiós en els casos en què una estratègia de negociació especulativa a curt termini no surt.

- Els usuaris poden injectar manualment un marge addicional en posicions aïllades per optimitzar el preu de liquidació.

(2) Mode de marge creuat

El mode de marge creuat implica utilitzar tot el saldo disponible del compte com a marge per assegurar totes les posicions creuades i evitar la liquidació. En aquest mode de marge, si el valor patrimonial net no arriba a complir el requisit de marge de manteniment, s'activarà la liquidació. Si una posició creuada es liquida, l'usuari perdrà tots els actius del compte excepte el marge associat a altres posicions aïllades.

Modificació del palanquejament

- El mode de cobertura permet als usuaris utilitzar diferents multiplicadors de palanquejament per a posicions en les direccions llarga i curta.

- Els multiplicadors de palanquejament es poden ajustar dins del rang permès del multiplicador de palanquejament de futurs.

- El mode de cobertura també permet canviar els modes de marge, com ara la transició del mode aïllat al mode de marge creuat.

- Nota : si un usuari té una posició en mode de marge creuat, no es pot canviar al mode de marge aïllat.

Preguntes freqüents (FAQ)

Tipus d'ordres de futurs MEXC

Ordre límit

Les ordres limitades permeten al comerciant establir un preu de compra o venda específic, i l'ordre s'omplirà al preu de la comanda o a un preu més favorable que el preu de la comanda.

Quan s'enviï una ordre limitada, si no hi ha cap ordre del preu més favorable o igual que el preu de l'ordre disponible per a la concordança al llibre d'ordres, l'ordre límit entrarà al llibre d'ordres que s'ha d'omplir, augmentant la profunditat del mercat. Un cop emplenada la comanda, es cobrarà al comerciant segons la tarifa del fabricant més favorable.

Quan s'enviï una ordre limitada, si una comanda amb un preu més favorable o igual que el preu de l'ordre ja està disponible per a la concordança al llibre de comandes, l'ordre límit s'omplirà immediatament al millor preu disponible actual. A causa de la liquiditat consumida durant l'execució de l'ordre, es cobrarà una determinada tarifa de negociació com a despesa de la comissió de Taker.

A més, les ordres de límit també es poden utilitzar per tancar parcialment o totalment una ordre de límit de guanys. L'avantatge d'una ordre limitada és que es garanteix que s'omplirà al preu especificat, però també hi ha el risc que l'ordre no s'omplirà.

Quan s'utilitza una ordre límit, l'usuari també pot canviar el tipus de temps efectiu de l'ordre segons les seves necessitats comercials, i el valor predeterminat és GTC:

- GTC (Good 'Til Canceled Order): Aquest tipus de comanda romandrà vàlid fins que s'omple o cancel·li completament.

- IOC (Comanda Immediata o Cancel·la): Si aquest tipus de comanda no es pot emplenar immediatament al preu especificat, s'anul·larà la part no emplenada.

- FOK (Fill or Kill Order): aquest tipus de comanda es cancel·larà immediatament si no es poden omplir totes les comandes.

Ordre de mercat

L'ordre de mercat s'omplirà al millor preu disponible al llibre de comandes en aquell moment. La comanda es pot omplir ràpidament sense que el comerciant estableixi el preu. L'ordre de mercat garanteix l'execució de les ordres però no el preu d'execució, ja que pot fluctuar en funció de les condicions del mercat. Les ordres de mercat s'utilitzen normalment quan un comerciant necessita fer una entrada ràpida per capturar una tendència del mercat.

Ordre límit d'activació

Si s'estableix el preu d'activació, quan el preu de referència (preu de mercat, preu de l'índex, preu just) seleccionat per l'usuari assoleixi el preu d'activació, s'activarà i es col·locarà una ordre límit al preu de la comanda i la quantitat establerts per l'usuari.

Atura l'ordre del mercat

Si s'estableix el preu d'activació, quan el preu de referència (preu de mercat, preu de l'índex, preu just) seleccionat per l'usuari assoleixi el preu d'activació, s'activarà i es col·locarà una ordre de mercat amb la quantitat fixada per l'usuari.

Nota:

Els fons o les posicions de l'usuari no es bloquejaran en establir el disparador. L'activador pot fallar a causa d'una gran volatilitat del mercat, restriccions de preus, límits de posició, actius col·laterals insuficients, volum de tancament insuficient, futurs en estat no comercial, problemes del sistema, etc. i no es pot executar. Les ordres límit no executades es mostraran a les ordres actives.

Ordre Trailing Stop

Una ordre trailing stop és una ordre estratègica per fer un seguiment dels preus del mercat i el seu preu activador pot canviar amb les últimes fluctuacions del mercat.

Càlcul del preu d'activació:

Venda, Preu d'activació real = Preu històricament més alt del mercat - Variació de la pista (Gap de preus), o Preu històricament més alt del mercat * (1 - % de la variació de la pista).

Compra, Preu d'activació real = Preu històricament més baix del mercat + Variació de seguiment, o Preu històricament més baix del mercat * (1 + % de variació de seguiment).

Les comandes al final permeten als usuaris seleccionar un preu d'activació per a la comanda, i el sistema començarà a calcular el preu d'activació només després d'activar l'ordre.

Identificació de l'ordre Trailing Stop

Variància del recorregut: la variància del recorregut és la condició principal per calcular el preu activador real. El preu d'activació real es calcularà en funció del preu més alt/mínim del tipus de preu especificat després de l'activació de la comanda i de la variació de la pista.

Quantitat: el nombre de comandes realitzades.

Tipus de preu: podeu seleccionar el preu de l'última transacció, el preu just o el preu de l'índex com a criteris per activar i activar les ordres de seguiment.

Preu d'activació: el preu d'activació és la condició d'activació d'una comanda final. Quan el preu del tipus de preu especificat assoleixi o superi el preu d'activació, la comanda s'activarà. El sistema només començarà a calcular el preu d'activació real després de l'activació. Si no es defineix el preu d'activació, la comanda s'activarà a la realització.

Per exemple:

Cas 1 (Ven el rip): l'usuari vol vendre BTC sense seleccionar el preu d'activació (és a dir, activar-lo tan bon punt es fa la comanda) i el preu de l'última transacció és de 30.000 USDT.

A continuació, es poden configurar els paràmetres de la següent manera.

[Trail Variance - Price Gap] 2.000 USDT

[Quantitat] 1 BTC

[Tipus de preu] Preu de l'última transacció

En el cas que el preu de BTC continuï augmentant fins al punt més alt de 40.000 USDT després de fer la comanda i, després, torna a 38.000 USDT, arribant a la condició de retrocés (40.000 USDT - 2.000 USDT = 38.000 USDT), el sistema decideix per a l'usuari. per vendre al preu de mercat a 38.000 USDT.

Cas 2 (Comprar la baixada): l'usuari vol comprar BTC i el preu de l'última transacció és actualment de 40.000 USDT.

A continuació, es poden configurar els paràmetres de la següent manera.

[Trail Variance - Ratio] 5%

[Preu d'activació] 30.000 USDT

[Quantitat] 1 BTC

[Tipus de preu] Preu de l'última transacció

En el cas que el preu de BTC continuï baixant fins als 30.000 USDT després de fer la comanda, el seguiment s'activa, després cau fins als 20.000 USDT i es remunta a 20.000 USDT * (1 + 5%) = 21.000 USDT, arribant a 21.000 USDT. la condició de retrocés (5%), el sistema decideix que l'usuari compri al preu de mercat a 21.000 USDT.

Només publicació

Les comandes post-only no s'ompliran al mercat immediatament, cosa que garanteix que l'usuari sigui sempre un fabricant i gaudeixi del rendiment de la tarifa de negociació com a proveïdor de liquiditat; al mateix temps, si la comanda s'omple amb una comanda existent, la comanda es cancel·larà immediatament.

TP/SL

TP/SL es refereix al preu d'activació preestablert (preu de presa de beneficis o preu d'aturada de pèrdua) i al tipus de preu d'activació. Quan l'últim preu del tipus de preu d'activació especificat arriba al preu d'activació preestablert, el sistema col·locarà una ordre de mercat de tancament d'acord amb la quantitat predeterminada per obtenir beneficis o aturar les pèrdues. Actualment, hi ha dues maneres de fer una ordre stop loss:

- Establir TP/SL quan s'obre una posició: això vol dir establir TP/SL per endavant per a una posició que està a punt d'obrir-se. Quan l'usuari fa una comanda per obrir una posició, pot fer clic per establir una comanda TP/SL alhora. Quan l'ordre de posició oberta s'omple (parcialment o totalment), el sistema col·locarà immediatament una ordre TP/SL amb el preu d'activació i el tipus de preu d'activació preestablerts per l'usuari. (Això es pot veure en comandes obertes a TP/SL.)

- Estableix TP/SL quan ocupen una posició: els usuaris poden establir una ordre TP/SL per a una posició especificada quan mantenen una posició. Un cop completada la configuració, quan l'últim preu del tipus de preu d'activació especificat compleixi la condició d'activació, el sistema col·locarà una ordre de mercat tancada segons la quantitat establerta per endavant.

Diferències entre Coin-M Perpetual Futures i USDT-M Perpetual Futures

1. S'utilitza una criptografia diferent com a unitat de valoració, actiu de garantia i càlcul de PNL:- En els futurs perpetus de l'USDT-M, la valoració i els preus estan en USDT, amb l'USDT també s'utilitza com a garantia, i el PNL es calcula en USDT. Els usuaris poden participar en diverses operacions de futurs mantenint USDT.

- Per als futurs perpetus de Coin-M, els preus i la valoració són en dòlars dels EUA (USD), utilitzant la criptomoneda subjacent com a garantia i calculant PNL amb la criptomoneda subjacent. Els usuaris poden participar en negocis de futurs específics mantenint la criptografia subjacent corresponent.

2. Diferents valors del contracte:

- El valor de cada contracte en futurs perpetus USDT-M es deriva de la criptomoneda subjacent associada, exemplificada pel valor nominal de 0,0001 BTC per a BTCUSDT.

- En els futurs perpetus de Coin-M, el preu de cada contracte es fixa en dòlars dels EUA, tal com es veu al valor nominal de 100 USD per a BTCUSD.

3. Diferents riscos associats a la devaluació de l'actiu col·lateral:

- En els futurs perpetus USDT-M, l'actiu de garantia requerit és USDT. Quan el preu de la criptografia subjacent cau, no afecta el valor de l'actiu col·lateral USDT.

- En els futurs perpetus de Coin-M, l'actiu col·lateral requerit correspon a la criptografia subjacent. Quan el preu de la criptografia subjacent cau, els actius col·laterals necessaris per a les posicions dels usuaris augmenten i es necessita més criptografia subjacent com a garantia.