Como fazer negociação de futuros no MEXC

O que são contratos futuros perpétuos?

Um contrato futuro é um acordo juridicamente vinculativo entre duas partes para comprar ou vender um ativo a um preço e data predeterminados no futuro. Esses ativos podem variar desde commodities como ouro ou petróleo até instrumentos financeiros como criptomoedas ou ações. Este tipo de contrato serve como uma ferramenta versátil tanto para proteção contra perdas potenciais quanto para garantir lucros.

Os contratos futuros perpétuos, um subtipo de derivativos, permitem que os traders especulem sobre o preço futuro de um ativo subjacente sem realmente possuí-lo. Ao contrário dos contratos futuros regulares com datas de vencimento definidas, os contratos futuros perpétuos não expiram. Os traders podem manter as suas posições durante o tempo que desejarem, permitindo-lhes capitalizar as tendências do mercado a longo prazo e potencialmente obter lucros substanciais. Além disso, os contratos futuros perpétuos muitas vezes apresentam elementos únicos, como taxas de financiamento, que ajudam a alinhar o seu preço com o ativo subjacente.

Um aspecto distintivo dos futuros perpétuos é a ausência de períodos de liquidação. Os traders podem manter uma posição aberta enquanto tiverem margem suficiente, sem estarem vinculados a qualquer prazo de vencimento do contrato. Por exemplo, se você comprar um contrato perpétuo BTC/USDT por US$ 30.000, não há obrigação de fechar a negociação em uma data específica. Você tem flexibilidade para garantir seu lucro ou reduzir perdas a seu critério. É importante notar que a negociação de futuros perpétuos não é permitida nos EUA, embora constitua uma parte substancial da negociação global de criptomoedas.

Embora os contratos futuros perpétuos ofereçam uma ferramenta valiosa para obter exposição aos mercados de criptomoedas, é essencial reconhecer os riscos associados e ter cautela ao se envolver em tais atividades comerciais.

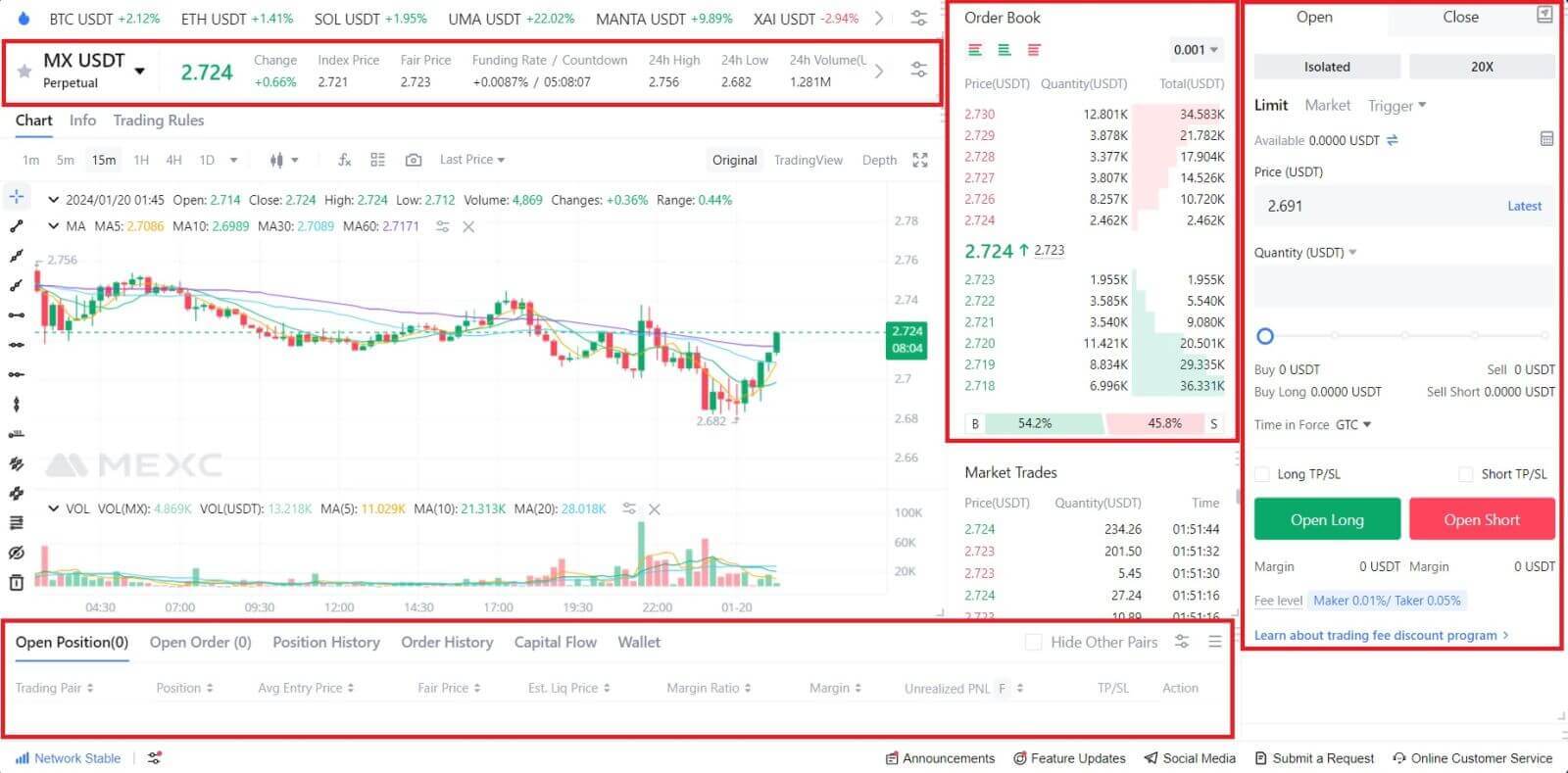

Explicação da terminologia na página de negociação de futuros no MEXC

Para iniciantes, a negociação de futuros pode ser mais complexa do que a negociação à vista, pois envolve um maior número de termos profissionais. Para ajudar os novos usuários a compreender e dominar a negociação de futuros de forma eficaz, este artigo tem como objetivo explicar o significado desses termos conforme aparecem na página de negociação de futuros do MEXC.Apresentaremos esses termos em ordem de aparecimento, começando da esquerda para a direita.

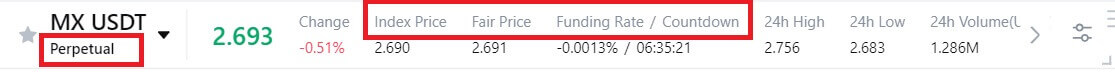

Termos acima do gráfico da linha K

Perpétuo: “Perpétuo” denota continuidade. Os comumente vistos "futuros perpétuos" (também conhecidos como contratos de futuros perpétuos) evoluíram a partir de contratos de futuros financeiros tradicionais, com a principal diferença sendo que os futuros perpétuos não têm data de liquidação. Isto significa que enquanto a posição não for fechada devido a liquidação forçada, permanecerá aberta indefinidamente.Preço do Índice: O índice de preços abrangente obtido através da referência aos preços das principais bolsas e do cálculo da média ponderada dos seus preços. O preço do índice exibido na página atual é o preço do índice MX.

Preço Justo: O preço justo em tempo real dos futuros, calculado com base no preço do índice e no preço de mercado. É utilizado para calcular o PNL flutuante das posições e determinar a liquidação das posições. Pode desviar-se do último preço dos futuros para evitar manipulação de preços.

Taxa de financiamento/contagem regressiva: A taxa de financiamento no estágio atual. Se a taxa for positiva, os detentores de posições longas pagam a taxa de financiamento aos detentores de posições curtas. Se a taxa for negativa, os detentores de posições curtas pagam a taxa de financiamento aos detentores de posições longas.

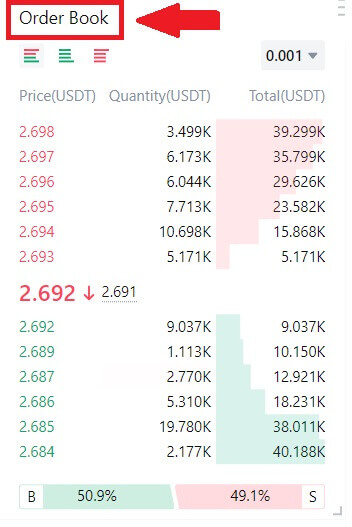

Termos na área do livro de pedidos

Livro de Pedidos: Uma janela para observar as tendências do mercado durante o processo de negociação. Na área da carteira de pedidos você pode observar cada negociação, a proporção de compradores e vendedores e muito mais.

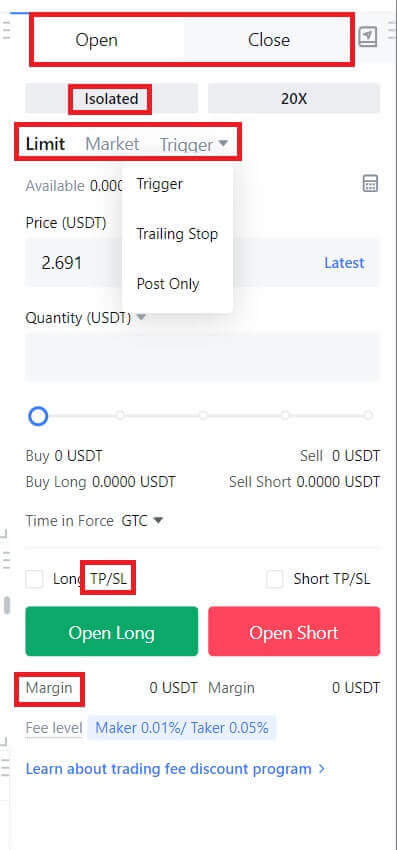

Termos na área de negociação

Abertura e fechamento: Depois de inserir o preço e a quantidade com base em seu julgamento sobre a direção do mercado, você pode optar por abrir uma posição longa ou curta. Se você prevê um aumento no preço, abre uma posição longa; se você prevê uma queda, você abre uma posição curta. Ao vender o contrato que comprou, você fecha a posição. Quando você abre uma posição comprando um contrato e a mantém sem liquidar, isso é chamado de posição de retenção. Você pode visualizar suas posições mantidas clicando em [Posição Aberta] na parte inferior da página.Abertura Longa: Quando você prevê que o preço do token aumentará no futuro e abre uma posição com base nessa tendência, isso é conhecido como abertura de uma posição longa.

Open Short: Quando você prevê que o preço do token cairá no futuro e abre uma posição com base nessa tendência, isso é conhecido como abertura de uma posição curta.

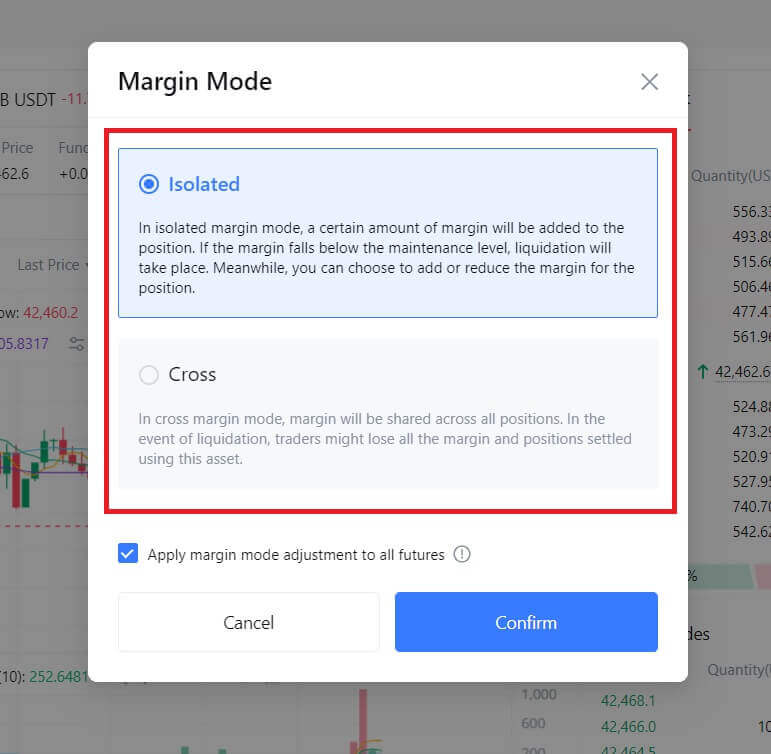

Margem e Modo de Margem: Os usuários podem participar de negociações de futuros após depositar uma certa porcentagem de fundos como garantia financeira. Este fundo é conhecido como margem. O modo de margem é dividido em margem isolada ou margem cruzada.

Isolado: No modo de margem isolada, uma certa quantidade de margem é alocada para uma posição. Se a margem de uma posição diminuir para um nível abaixo da margem de manutenção, a posição será liquidada. Você também pode optar por adicionar ou reduzir margem a esta posição.

Cruzado: No modo de margem cruzada, todas as posições compartilham a margem cruzada do ativo. Em caso de liquidação, o trader poderá perder toda a margem e todas as posições abaixo da margem cruzada desse ativo.

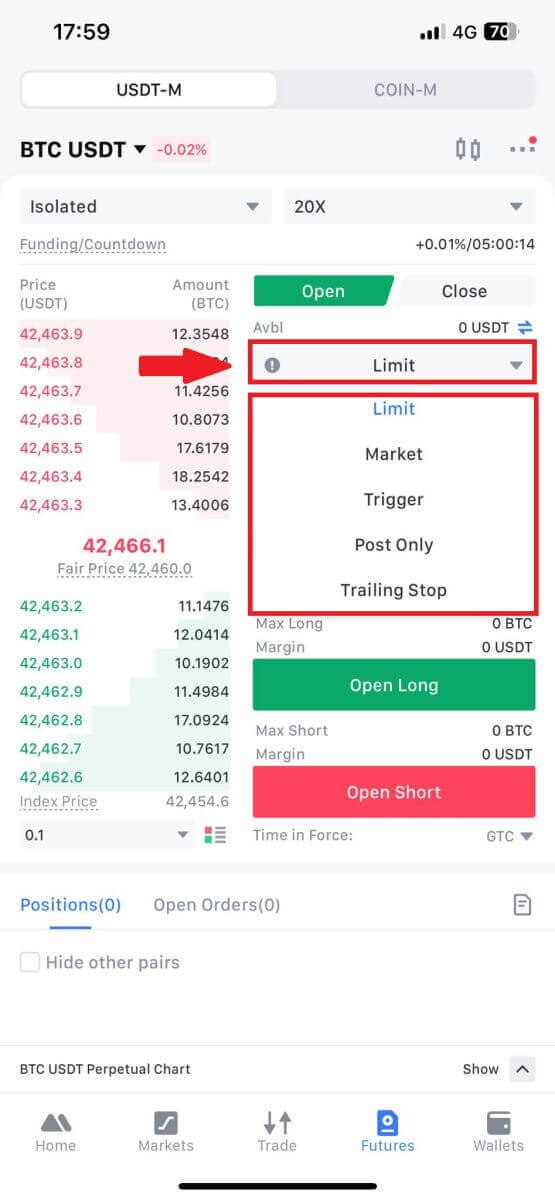

Tipos de pedidos: os tipos de pedidos são divididos em ordem limitada, ordem de mercado, ordem de gatilho, ordem de trailing stop e ordem pós-somente.

Limite: Uma ordem com limite é uma ordem colocada para comprar ou vender a um preço específico ou melhor. No entanto, a execução de uma ordem limite não é garantida.

Mercado: Uma ordem de mercado é uma ordem colocada para comprar ou vender rapidamente ao melhor preço disponível no mercado.

Gatilho: para pedidos de gatilho, os usuários podem definir um preço de gatilho, preço do pedido e quantidade antecipadamente. Quando o preço de mercado atingir o preço de gatilho, o sistema colocará automaticamente um pedido ao preço do pedido. Antes que a ordem de disparo seja acionada com sucesso, a posição ou margem não será congelada.

Trailing Stop: Uma ordem de trailing stop é enviada ao mercado com base nas configurações do usuário como uma ordem estratégica quando o mercado está em retração. Preço de acionamento real = preço mais alto (mais baixo) do mercado ± variação da trilha (distância do preço) ou preço mais alto (mais baixo) do mercado * (1 ± variação da trilha). Ao mesmo tempo, os usuários podem definir o preço pelo qual o pedido é ativado antes que o preço de gatilho seja calculado.

Somente postagem:Uma ordem pós-apenas não será executada imediatamente no mercado, garantindo que o usuário será sempre o criador. Se o pedido fosse correspondido imediatamente com um pedido existente, ele seria cancelado.

TP/SL: Uma ordem TP/SL é uma ordem com condições de disparo predefinidas (preço take-profit ou preço stop-loss). Quando o último preço/preço justo/preço de índice atingir o preço de gatilho predefinido, o sistema fechará a posição ao melhor preço de mercado, com base no preço de gatilho e na quantidade predefinidos. Isso é feito para atingir o objetivo de obter lucro ou interromper perdas, permitindo aos usuários liquidar automaticamente o lucro desejado ou evitar perdas desnecessárias.

Ordem Stop Limit: Uma ordem stop limit é uma ordem predefinida onde os usuários podem definir o preço stop-loss, o preço limite e o valor de compra/venda antecipadamente. Quando o último preço atingir o preço stop-loss, o sistema colocará automaticamente um pedido ao preço limite.

COIN-M: Os futuros com margem em moeda fornecidos pela MEXC são um contrato reverso que usa criptomoeda como garantia, o que significa que a criptomoeda serve como moeda base. Por exemplo, no caso de futuros com margem em moeda BTC, o Bitcoin é usado como margem inicial e para cálculos de PNL.

USDT-M: Os futuros com margem em USDT fornecidos pela MEXC são um contrato linear, que é um produto derivativo linear cotado e liquidado em USDT, uma stablecoin atrelada ao valor do dólar americano.

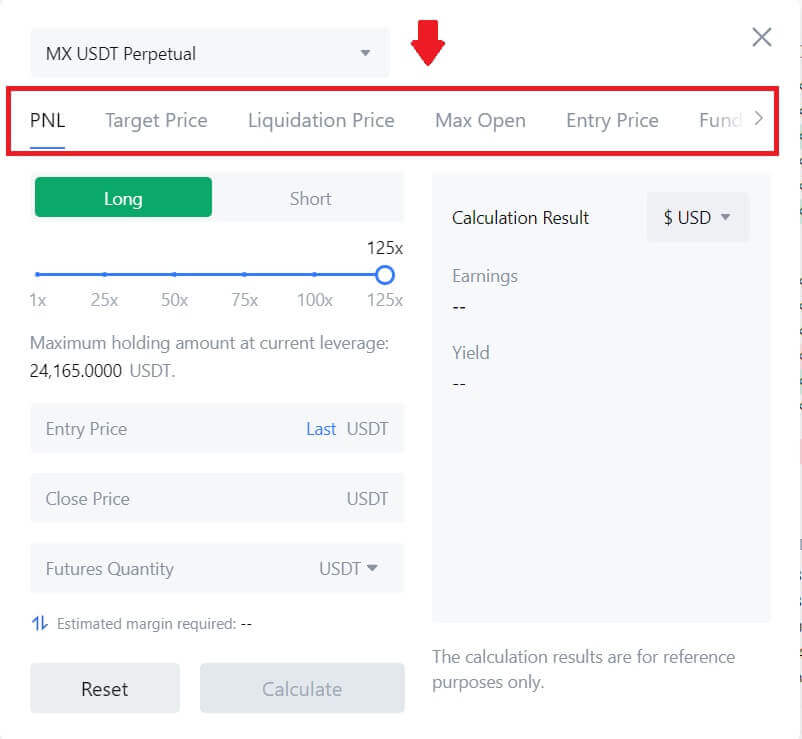

Termos na área da calculadora de futuros

PNL : Insira seu preço de entrada, a quantidade de futuros que você possui e o multiplicador de alavancagem. Em seguida, defina o preço de fechamento esperado para calcular os ganhos e rendimentos finais.Preço Alvo : Insira seu preço de entrada, a quantidade de futuros que você possui e o multiplicador de alavancagem. Em seguida, defina o rendimento desejado para calcular o lucro e o rendimento finais.

Preço de liquidação : Insira seu preço de entrada, a quantidade de futuros que você possui e o multiplicador de alavancagem. Em seguida, selecione a modalidade de margem (cruzada ou isolada) para calcular seu preço de liquidação.

Max Open : Insira seu preço de entrada, multiplicador de alavancagem e seu valor de margem disponível para calcular o número máximo de contratos que você pode abrir para uma posição longa/curta.

Preço de entrada : Quando você tiver múltiplas posições futuras para o mesmo par de negociação, insira os respectivos preços de entrada e as quantidades futuras correspondentes. Você pode calcular o preço médio de entrada para contratos do mesmo par de negociação.

Taxa de financiamento : insira o preço justo, a quantidade da posição e a taxa de financiamento (0,01%) para calcular o valor da taxa de financiamento que você precisa pagar ou receber.

Nota: Os resultados calculados utilizando a calculadora de futuros são apenas para fins de referência e os resultados reais na negociação ao vivo prevalecerão.

Para iniciantes, antes de se envolver na negociação de futuros pela primeira vez, você pode praticar na interface MEXC Futures Demo Trading para se familiarizar com vários recursos antes de entrar na plataforma de negociação ao vivo.

Termos na área de pedidos abaixo do gráfico da linha K

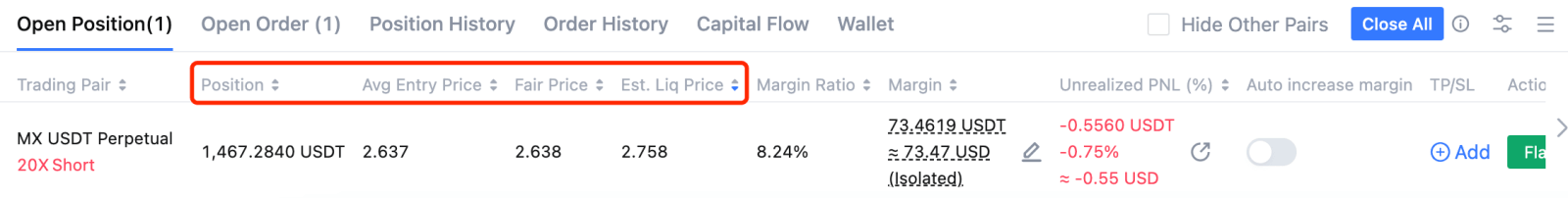

5.1 Posição Aberta

Posição: Quantidade de contratos em posições que ainda não foram fechadas.Preço Médio de Entrada: O preço de custo médio quando um usuário abre uma posição. Por exemplo, se um usuário abrir uma posição longa de 100 cont em futuros perpétuos MX/USDT a 2 USDT e depois abrir outra posição de 100 contratos na mesma direção a 2,1 USDT, o preço médio de entrada do usuário seria calculado da seguinte forma: ( 2 * 100 + 2,1 * 100) / (100 + 100) = 2,05 USDT.

Preço Justo: Este mecanismo foi introduzido para proteger os usuários de perdas devido a flutuações anormais de mercado em uma única plataforma. É calculado ponderando os dados de preços das principais bolsas, proporcionando um reflexo justo do preço real de mercado. Para mais informações sobre o preço justo, você pode consultar o artigo “Preço Índice, Preço Justo e Último Preço”.

Husa. Preço Liq: Quando o preço justo atingir o preço de liquidação estimado, sua posição sofrerá liquidação forçada. Para obter mais detalhes sobre a liquidação forçada, consulte o artigo "Liquidação Forçada".

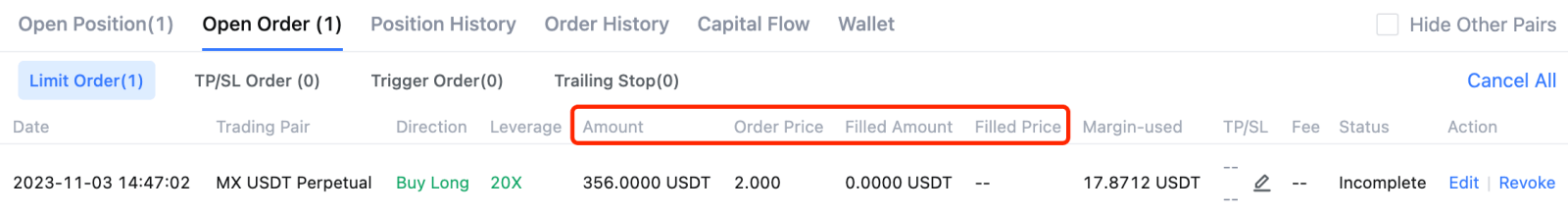

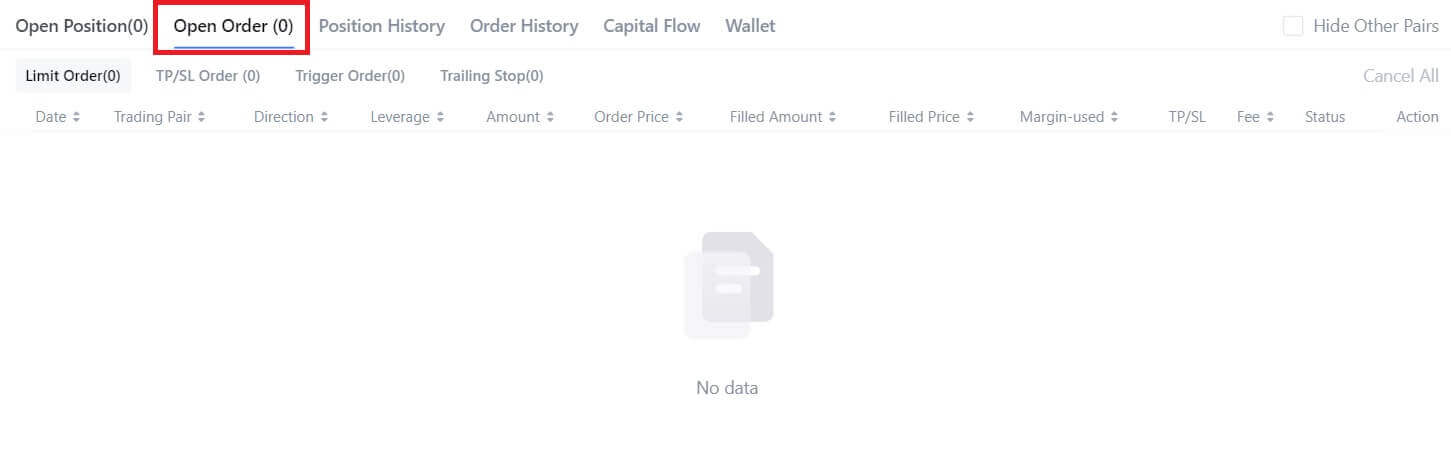

5.2 Pedido Aberto

Valor e Valor Preenchido: “Valor” refere-se ao volume de negociação desejado definido pelo usuário antes de fazer um pedido. Quando os usuários fazem pedidos grandes, o pedido geralmente é dividido em vários pedidos menores, que são atendidos sequencialmente. "Valor Preenchido" refere-se à quantidade real que foi negociada. Quando o valor do pedido é igual ao valor preenchido, significa que o pedido foi totalmente atendido.Preço do pedido e preço preenchido: " Preço do pedido" refere-se ao preço de negociação desejado inserido pelo usuário ao fazer um pedido. Se um usuário escolher um pedido com limite, o preço do pedido será o preço inserido pelo usuário. Se o usuário selecionar uma ordem de mercado, o preço da ordem dependerá dos resultados reais da negociação. Quando os usuários fazem pedidos grandes, o pedido geralmente é dividido em vários pedidos menores, que são atendidos sequencialmente. Devido às flutuações do mercado, o preço real de preenchimento de cada pedido pode variar. "Preço Preenchido" refere-se à média desses preços preenchidos reais.

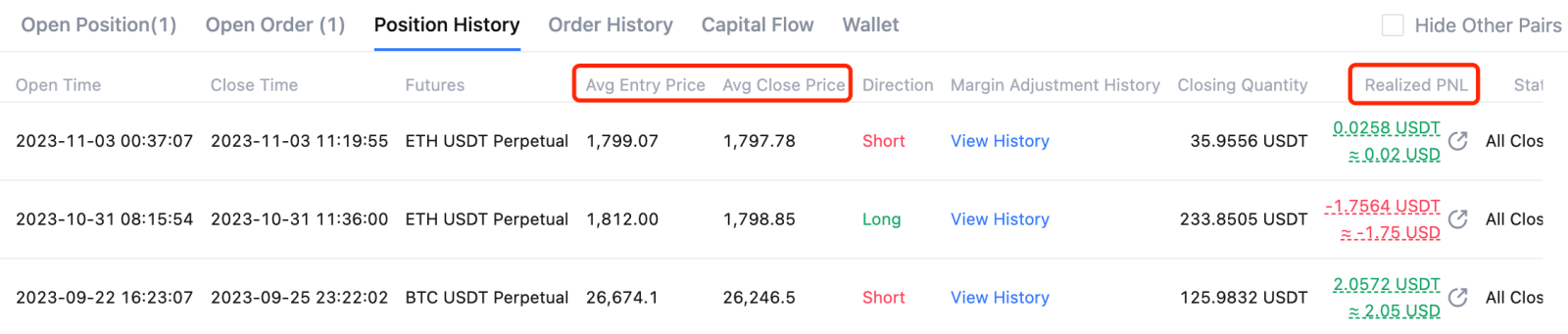

5.3 Histórico de Posições

Preço Médio de Entrada: O custo médio para abrir uma posição.Preço Médio de Fechamento: O preço médio de todas as posições fechadas.

PNL Realizado: Todos os lucros e perdas realizados gerados pela posição, incluindo taxas de negociação, custos de financiamento e PNL de fechamento. (Excluindo parcelas de taxas de negociação compensadas com cupons e MX.)

5.4 Carteira

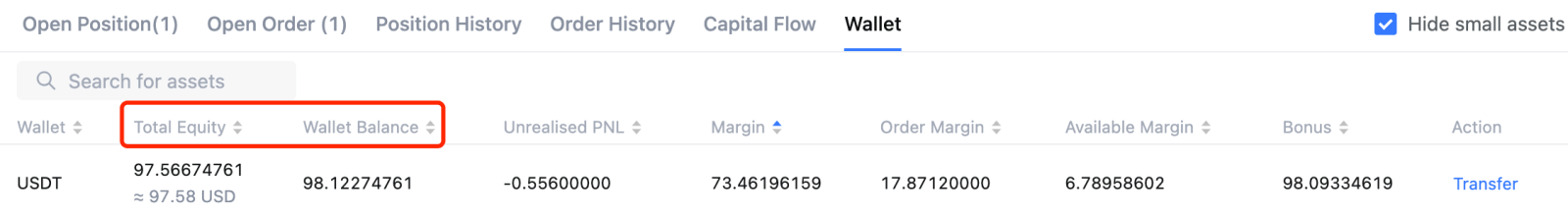

Patrimônio Total: Saldo da Carteira + PNL Não Realizado.Saldo da Carteira: Total de Transferências de Entrada – Total de Transferências de Saída + PNL Realizado.

Compreender os termos relacionados à negociação de futuros é apenas o primeiro passo para aprender como usar as ferramentas de futuros. Em seguida, você precisa adquirir experiência prática por meio da negociação. Antes de negociar futuros, você pode praticar usando a plataforma Demo Trading de futuros fornecida pela MEXC. Quando estiver proficiente, você poderá passar para a negociação de futuros ao vivo.

Isenção de responsabilidade: a negociação de criptomoedas envolve riscos. Estas informações não fornecem aconselhamento sobre investimento, tributação, serviços jurídicos, financeiros, contábeis ou quaisquer outros serviços relacionados, nem constituem aconselhamento para comprar, vender ou manter quaisquer ativos. MEXC Learn fornece informações apenas para fins de referência e não constitui aconselhamento de investimento. Certifique-se de compreender totalmente os riscos envolvidos e ter cautela ao investir. A plataforma não é responsável pelas decisões de investimento dos usuários.

Como negociar futuros perpétuos de USDT-M no MEXC (site)

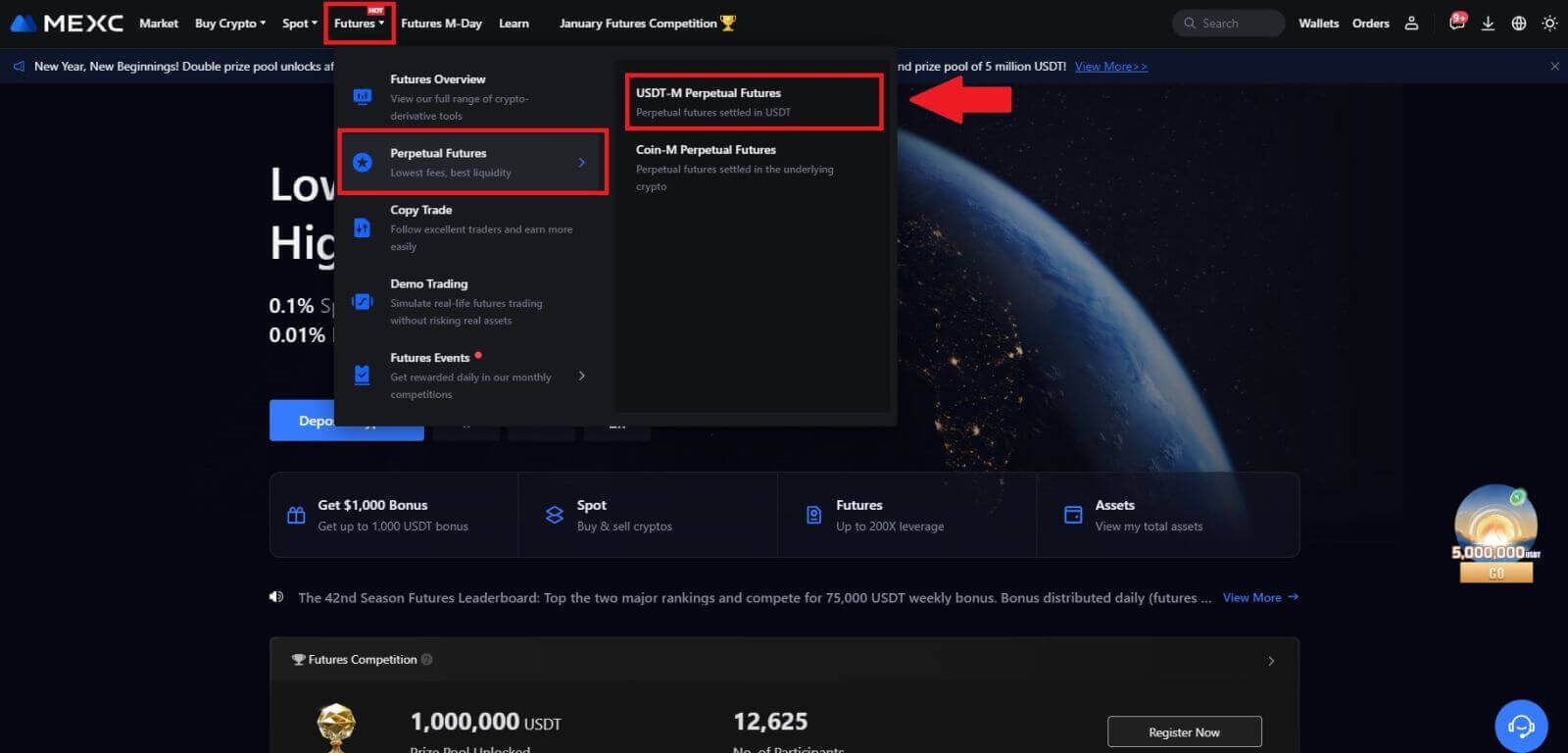

1. Acesse o site MEXC, clique em [Futuros] , selecione [Futuros Perpétuos] e escolha [Futuros Perpétuos USDT-M].

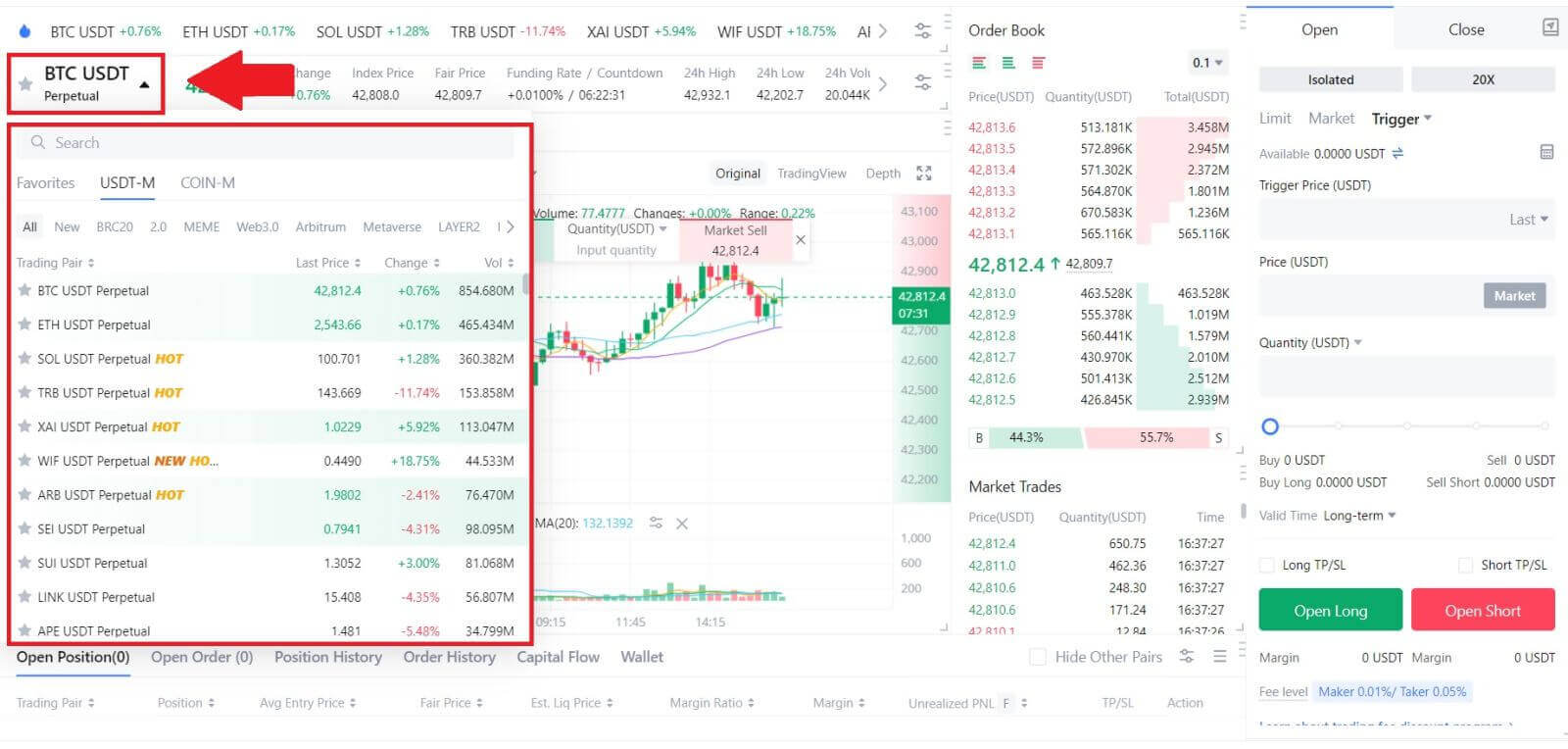

2. No lado esquerdo, selecione BTCUSDT como exemplo na lista de futuros.

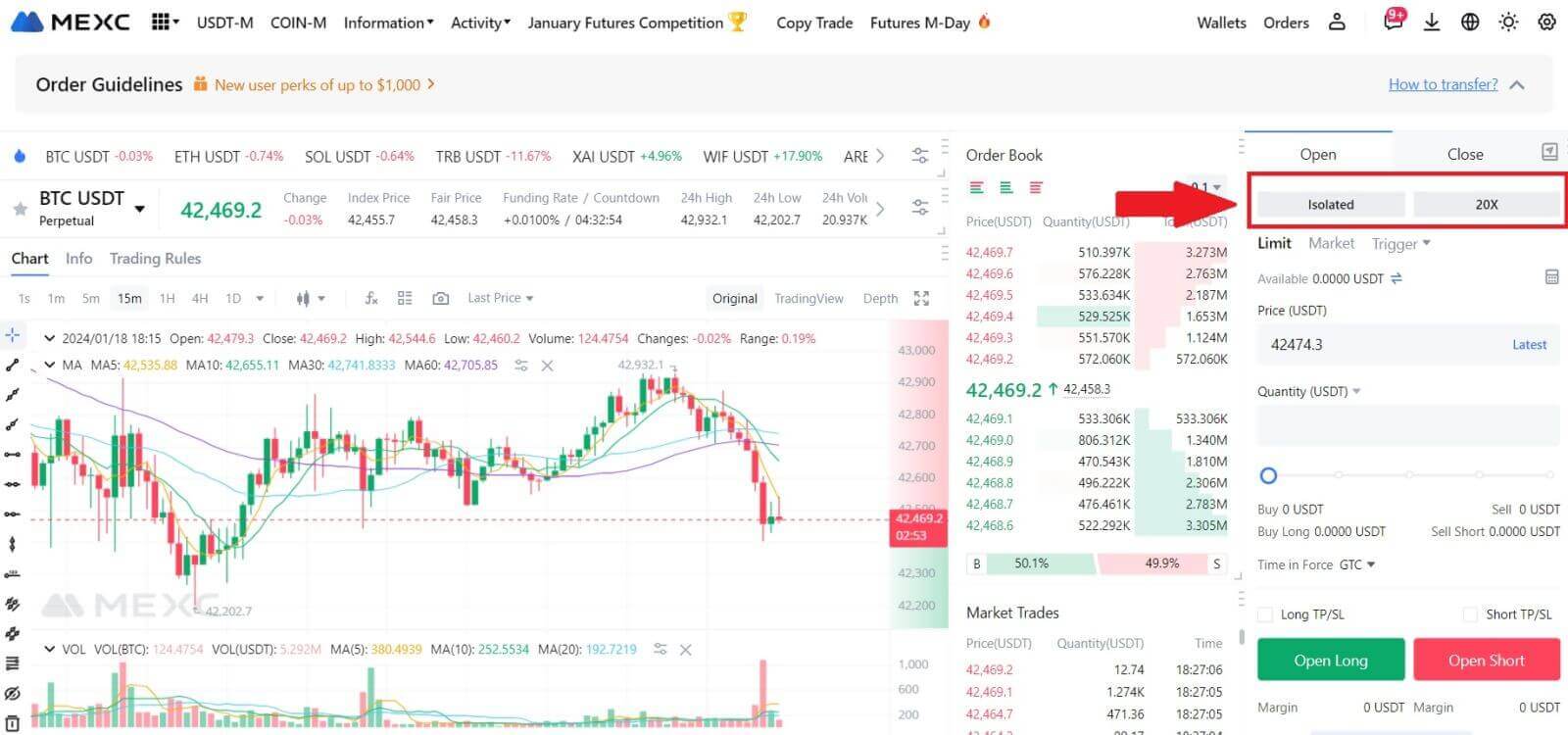

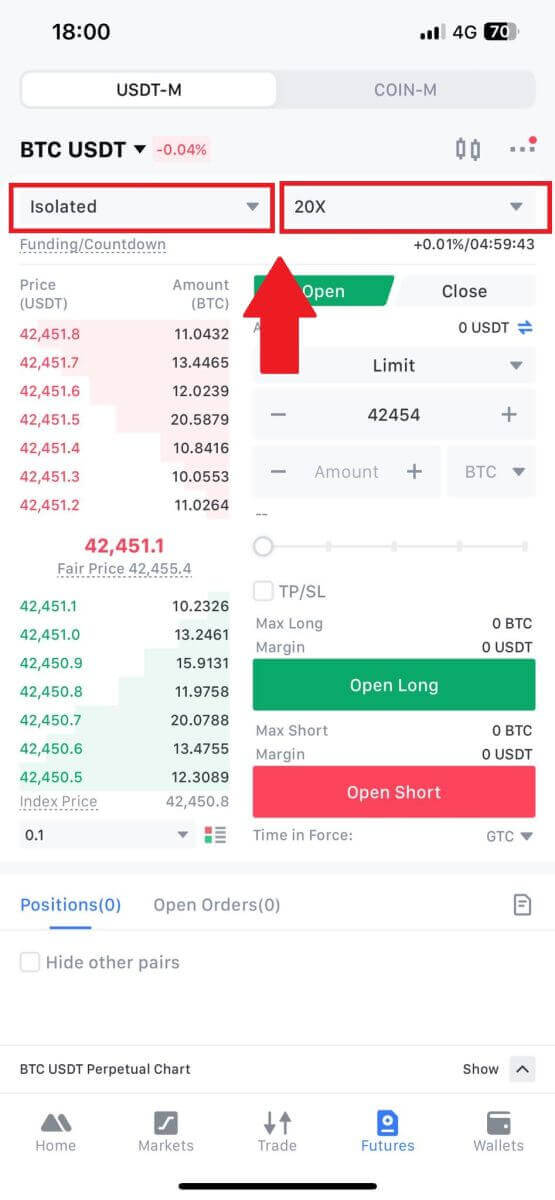

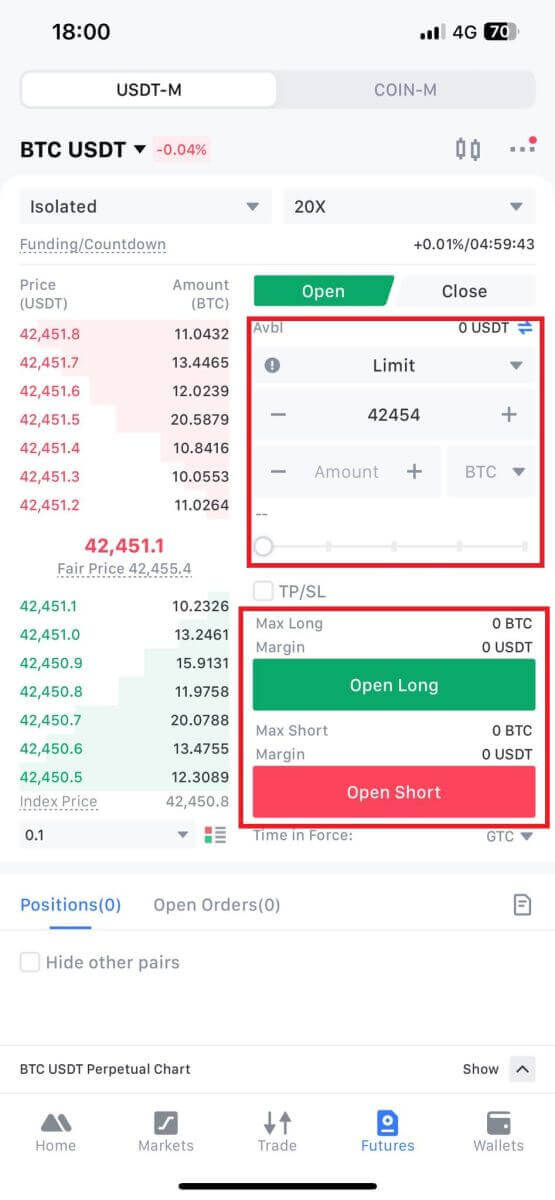

3. Clique em Isolado ou Cruzado para escolher seu [Modo de Margem].

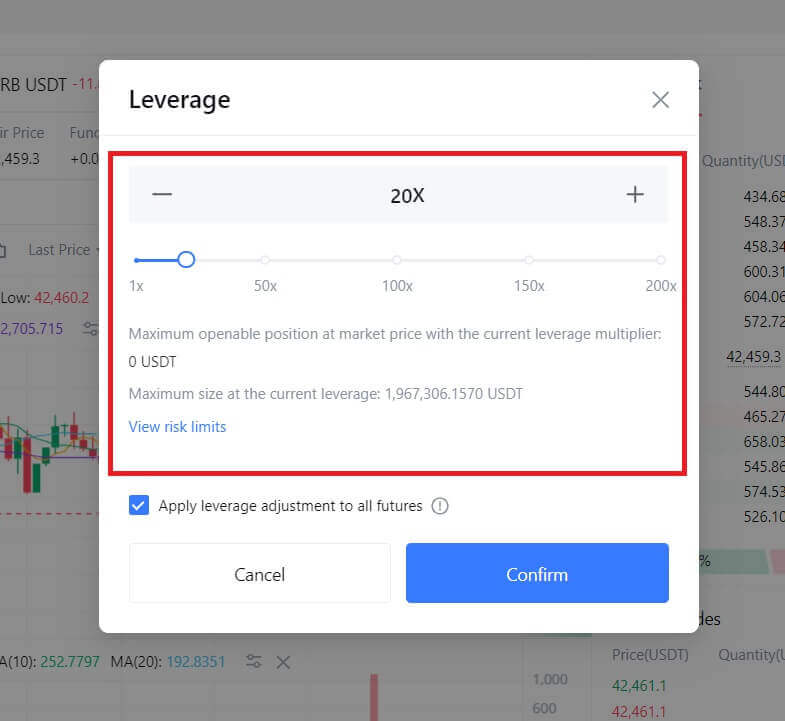

Clique em [20X] para ajustar o multiplicador de alavancagem clicando no número.

A plataforma oferece suporte a traders com diferentes preferências de margem, oferecendo diferentes modos de margem.

- O modo de margem cruzada compartilha margens com duas posições abertas contra a mesma criptomoeda. Qualquer lucro ou perda de uma posição pode ser usado para ajustar o saldo da outra negociação.

- A margem isolada só aceita margem contra posição aberta. Em caso de perda, a negociação só perderá contra a posição específica na liquidação. Isso deixa o saldo da criptomoeda intocado. Esta é a melhor opção para todos os novos traders, pois protege o saldo principal da criptomoeda.

Como configuração padrão, todos os traders começam a negociar no modo de margem isolada.

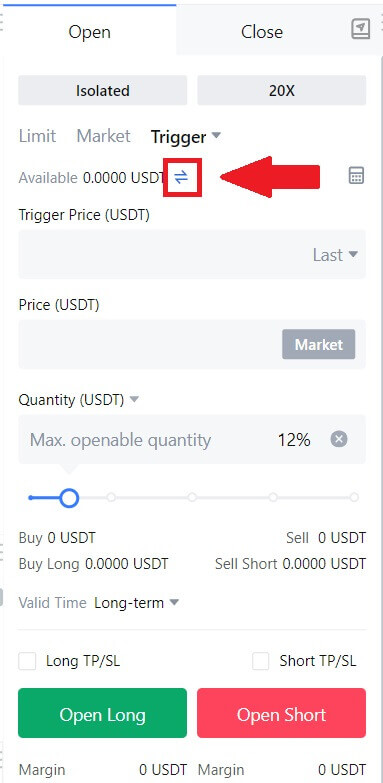

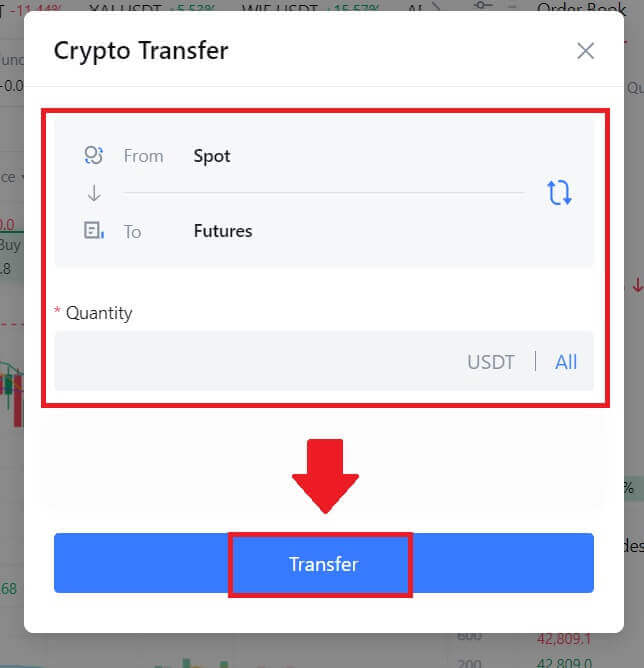

4. Para iniciar uma transferência de fundos da conta à vista para a conta de futuros, clique no pequeno botão de seta localizado à direita para acessar o menu de transferência.

4. Para iniciar uma transferência de fundos da conta à vista para a conta de futuros, clique no pequeno botão de seta localizado à direita para acessar o menu de transferência. Uma vez no menu de transferência, insira o valor desejado que deseja transferir e clique em [Transferir].

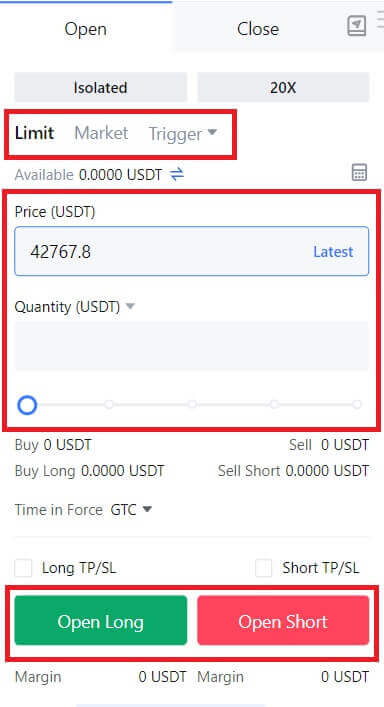

5. Para abrir uma posição, os usuários têm três opções: Ordem Limitada, Ordem de Mercado e Ordem Trigger. Siga esses passos:

Ordem limite:

- Defina seu preço de compra ou venda preferido.

- A ordem só será executada quando o preço de mercado atingir o nível especificado.

- Caso o preço de mercado não atinja o preço definido, a oferta limitada permanece no livro de ofertas, aguardando execução.

- Esta opção envolve uma transação sem especificar um preço de compra ou venda.

- O sistema executa a transação com base no preço de mercado mais recente quando o pedido é feito.

- Os usuários só precisam inserir o valor do pedido desejado.

Ordem de gatilho:

- Defina um preço inicial, preço do pedido e quantidade do pedido.

- A ordem só será colocada como ordem limitada com preço e quantidade predeterminados quando o último preço de mercado atingir o preço de gatilho.

- Este tipo de ordem proporciona aos usuários mais controle sobre suas negociações e ajuda a automatizar o processo com base nas condições do mercado.

6. Depois de fazer seu pedido, visualize-o em [Pedidos em aberto] na parte inferior da página. Você pode cancelar pedidos antes que eles sejam atendidos.

Como negociar futuros perpétuos de USDT-M no MEXC (aplicativo)

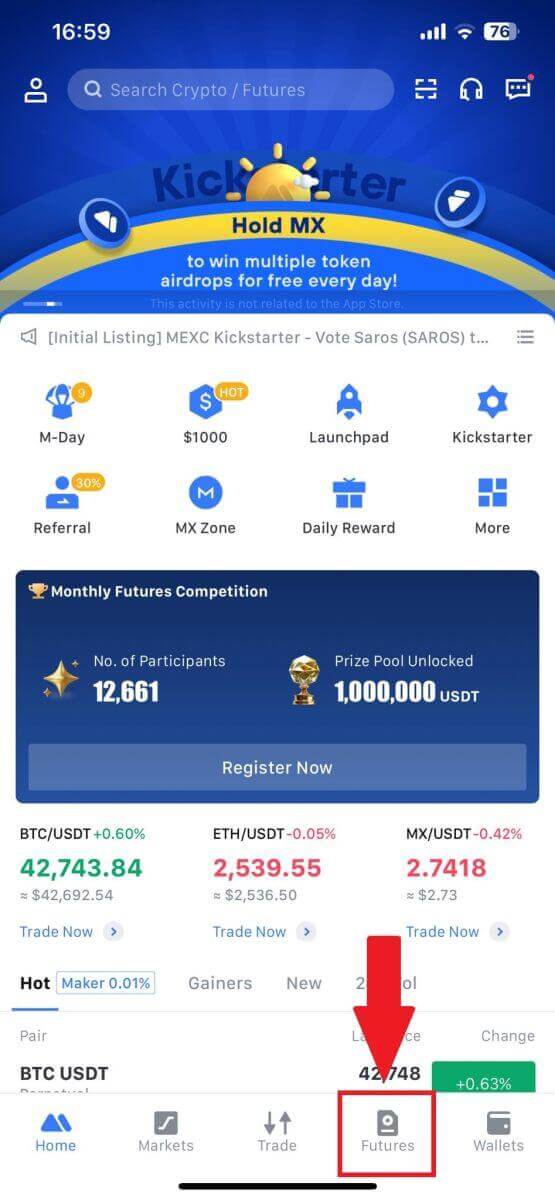

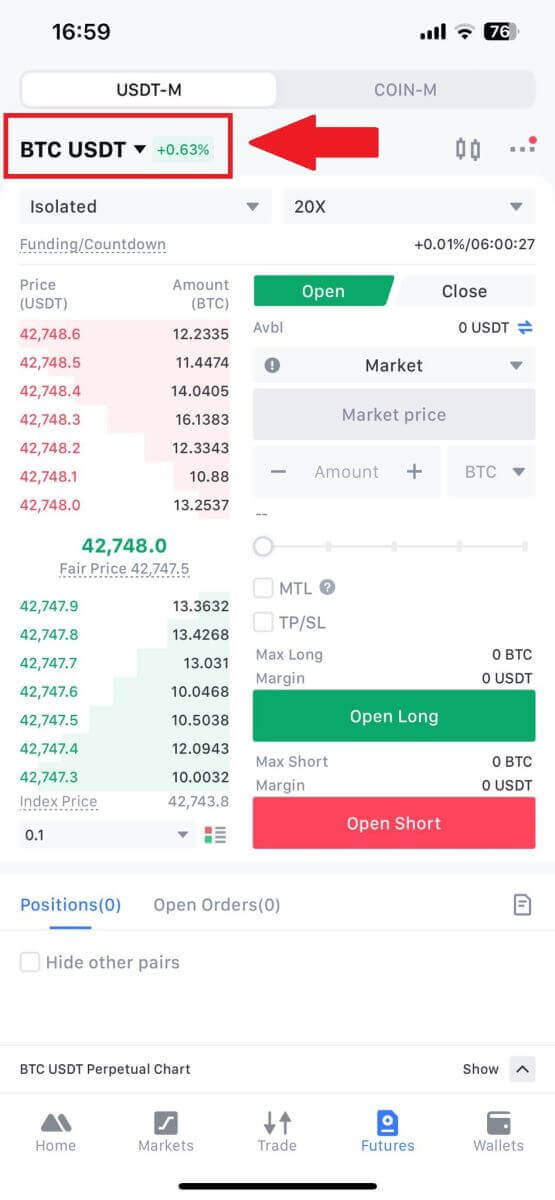

1. Abra seu aplicativo MEXC, na primeira página, toque em [Futuros] e escolha [USDT-M].

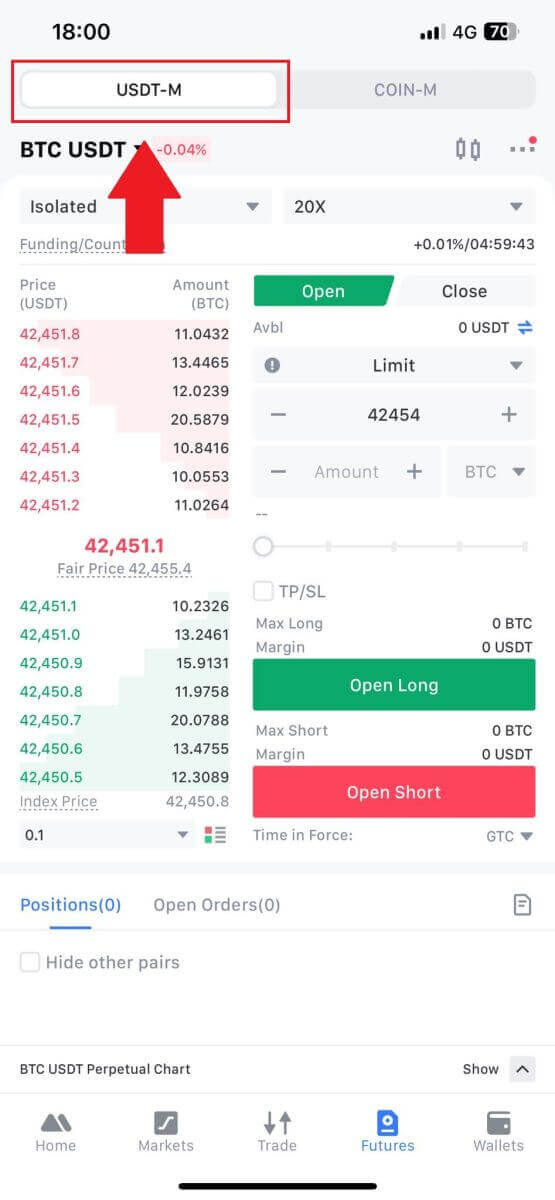

2. Para alternar entre diferentes pares de negociação, toque em [BTC USDT] localizado no canto superior esquerdo. Você pode então utilizar a barra de pesquisa para um par específico ou selecionar diretamente uma das opções listadas para encontrar os futuros desejados para negociação.

3. Escolha o modo de margem e ajuste as configurações de alavancagem de acordo com sua preferência.

4. No lado direito da tela, faça seu pedido. Para um pedido com limite, insira o preço e o valor; para uma ordem de mercado, insira apenas o valor. Toque em [Open Long] para iniciar uma posição longa ou em [Open Short] para uma posição curta.

5. Assim que o pedido for feito, se não for atendido imediatamente, ele aparecerá em [Pedidos Abertos].

Modos de negociação futuros MEXC

Modo de posição

(1) Modo Hedge

- No Modo Hedge, os usuários são obrigados a indicar explicitamente se pretendem abrir ou fechar uma posição ao colocar um pedido. Este modo permite que os usuários mantenham posições simultaneamente nas direções compradas e vendidas dentro do mesmo contrato futuro. As alavancagens para as posições longas e curtas são independentes uma da outra.

- Todas as posições longas são agregadas e todas as posições curtas são combinadas em cada contrato futuro. Ao manter posições compradas e vendidas, as posições deverão alocar a margem correspondente com base no nível de limite de risco especificado.

Por exemplo, em futuros BTCUSDT, os usuários têm a flexibilidade de abrir uma posição longa com alavancagem de 200x e uma posição curta com alavancagem de 200x simultaneamente.

(2) Modo unidirecional

No modo unidirecional, os usuários não são obrigados a especificar se estão abrindo ou fechando uma posição ao colocar um pedido. Em vez disso, eles só precisam especificar se estão comprando ou vendendo. Além disso, os usuários só podem manter posições em uma única direção dentro de cada contrato futuro a qualquer momento. Se mantiver uma posição longa, uma ordem de venda a fechará automaticamente assim que for preenchida. Por outro lado, se o número de ordens de venda atendidas ultrapassar o número de posições longas, uma posição curta será iniciada na direção oposta.

Modos de margem

(1) Modo de margem isolada

- No Modo de Margem Isolada, a perda potencial de uma posição é limitada à margem inicial e a qualquer margem de posição adicional usada especificamente para essa posição isolada. Em caso de liquidação, o utilizador apenas incorrerá em perdas equivalentes à margem associada à posição isolada. O saldo disponível da conta permanece intocado e não é utilizado como margem adicional. Isolar a margem utilizada numa posição permite aos utilizadores restringir as perdas ao montante da margem inicial, o que pode ser benéfico nos casos em que uma estratégia de negociação especulativa de curto prazo não dá certo.

- Os usuários podem injetar manualmente margem adicional em posições isoladas para otimizar o preço de liquidação.

(2) Modo Margem Cruzada

O modo de margem cruzada envolve o uso de todo o saldo disponível da conta como margem para garantir todas as posições cruzadas e evitar a liquidação. Neste modo de margem, se o valor patrimonial líquido não cumprir o requisito de margem de manutenção, a liquidação será desencadeada. Se uma posição cruzada for liquidada, o usuário perderá todos os ativos da conta, exceto a margem associada a outras posições isoladas.

Modificando Alavancagem

- O modo Hedge permite que os usuários empreguem diferentes multiplicadores de alavancagem para posições nas direções longas e curtas.

- Os multiplicadores de alavancagem podem ser ajustados dentro da faixa permitida do multiplicador de alavancagem de futuros.

- O modo hedge também permite a troca de modos de margem, como a transição do modo isolado para o modo de margem cruzada.

- Nota : Se um usuário tiver uma posição no modo de margem cruzada, ela não poderá ser alternada para o modo de margem isolada.

Perguntas frequentes (FAQ)

Tipos de pedidos em futuros MEXC

Ordem Limitada

As ordens limitadas permitem que o trader defina um preço de compra ou venda específico, e a ordem será executada ao preço da ordem ou a um preço mais favorável que o preço da ordem.

Quando uma oferta com limite é submetida, se não houver nenhuma oferta cujo preço seja mais favorável ou igual ao preço da oferta disponível para correspondência no livro de ofertas, a oferta com limite entrará no livro de ofertas para ser preenchida, aumentando a profundidade do mercado. Após o pedido ser atendido, o trader será cobrado de acordo com a taxa do maker mais favorável.

Quando uma oferta com limite é submetida, se uma oferta cujo preço é mais favorável ou igual ao preço da ordem já estiver disponível para correspondência no livro de ofertas, a oferta com limite será imediatamente executada ao melhor preço disponível atual. Devido à liquidez consumida durante a execução da ordem, uma determinada taxa de negociação será cobrada como despesa da taxa do Taker.

Além disso, as ordens com limite também podem ser usadas para fechar parcial ou totalmente uma ordem com limite de lucro. A vantagem de uma ordem com limite é que ela será garantida ao preço especificado, mas também existe o risco de a ordem não ser atendida.

Ao usar uma ordem com limite, o usuário também pode alterar o tipo de tempo efetivo da ordem de acordo com suas necessidades de negociação, e o padrão é GTC:

- GTC (Good 'Til Canceled Order): Este tipo de pedido permanecerá válido até que seja totalmente atendido ou cancelado.

- IOC (Pedido Imediato ou Cancelado): Caso este tipo de pedido não possa ser atendido imediatamente pelo preço especificado, a parte não atendida será cancelada.

- FOK (Fill or Kill Order): Este tipo de pedido será cancelado imediatamente se todos os pedidos não puderem ser atendidos.

Ordem de Mercado

A ordem de mercado será executada ao melhor preço disponível no livro de ofertas do momento. O pedido pode ser atendido rapidamente sem que o trader defina o preço. A ordem de mercado garante a execução das ordens, mas não o preço de execução, pois pode oscilar dependendo das condições de mercado. As ordens de mercado são normalmente usadas quando um trader precisa fazer uma entrada rápida para capturar uma tendência de mercado.

Ordem de limite de gatilho

Se o preço de gatilho for definido, quando o preço de referência (preço de mercado, preço de índice, preço justo) selecionado pelo usuário atingir o preço de gatilho, ele será acionado e uma ordem com limite será colocada no preço e quantidade da ordem definidos por o usuário.

Parar ordem de mercado

Se o preço de gatilho for definido, quando o preço de referência (preço de mercado, preço de índice, preço justo) selecionado pelo usuário atingir o preço de gatilho, ele será acionado e uma ordem de mercado será colocada com a quantidade definida pelo usuário.

Observação:

Os fundos ou posições do usuário não serão bloqueados ao definir o gatilho. O acionador pode falhar devido à alta volatilidade do mercado, restrições de preços, limites de posição, ativos colaterais insuficientes, volume insuficiente para fechar, futuros em status de não negociação, problemas no sistema, etc. e não pode ser executado. Ordens com limite não executadas serão exibidas em ordens ativas.

Ordem de parada móvel

Uma ordem de trailing stop é uma ordem estratégica para rastrear preços de mercado e seu preço de gatilho pode mudar com as últimas flutuações do mercado.

Cálculo do preço de gatilho:

Venda, preço de acionamento real = preço historicamente mais alto do mercado - variação da trilha (gap de preço) ou preço historicamente mais alto do mercado * (1 - variação da trilha%).

Compra, preço de gatilho real = preço historicamente mais baixo do mercado + variação da trilha ou preço historicamente mais baixo do mercado * (1 + variação da trilha%).

Os pedidos finais permitem que os usuários selecionem um preço de ativação para o pedido, e o sistema começará a calcular o preço de gatilho somente depois que o pedido for ativado.

Identificação para ordem de Trailing Stop

Variação da trilha: A variação da trilha é a principal condição para calcular o preço de gatilho real. O preço de acionamento real será calculado com base no preço mais alto/mais baixo do tipo de preço especificado após a ativação da ordem e a variação da trilha.

Quantidade: O número de pedidos feitos.

Tipo de preço: você pode selecionar o preço da última transação, o preço justo ou o preço do índice como critério para ativar e acionar ordens finais.

Preço de ativação: o preço de ativação é a condição de ativação de uma ordem móvel. Quando o preço do tipo de preço especificado atingir ou exceder o preço de ativação, o pedido será ativado. O sistema só começará a calcular o preço de ativação real após a ativação. Caso o preço de ativação não esteja definido, o pedido será ativado no momento da colocação.

Por exemplo:

Caso 1 (Vender o rip): O usuário deseja vender BTC sem selecionar o preço de ativação (ou seja, ativar assim que o pedido for feito) e o último preço de transação é 30.000 USDT.

Então, pode-se definir os parâmetros da seguinte forma.

[Variação da trilha - diferença de preço] 2.000 USDT

[Quantidade] 1 BTC

[Tipo de preço] Preço da última transação

Caso o preço do BTC continue aumentando até o ponto mais alto de 40.000 USDT após a colocação do pedido, e depois volte para 38.000 USDT, atingindo a condição de retração (40.000 USDT - 2.000 USDT = 38.000 USDT), o sistema decide pelo usuário para vender ao preço de mercado de 38.000 USDT.

Caso 2 (Compre o mergulho): O usuário deseja comprar BTC e o preço da última transação é atualmente de 40.000 USDT.

Então pode-se definir os parâmetros da seguinte forma.

[Variação da trilha - Proporção] 5%

[Preço de ativação] 30.000 USDT

[Quantidade] 1 BTC

[Tipo de preço] Preço da última transação

Caso o preço do BTC continue caindo para 30.000 USDT após a colocação do pedido, o trailing é ativado, ele então cai para 20.000 USDT e volta para 20.000 USDT * (1 + 5%) = 21.000 USDT, atingindo a condição de retração (5%), o sistema decide que o usuário compre ao preço de mercado de 21.000 USDT.

Somente postagem

As ordens post-only não serão preenchidas no mercado imediatamente, o que garante que o usuário seja sempre um maker e usufrua do rendimento da taxa de negociação como provedor de liquidez; ao mesmo tempo, se o pedido for atendido com um pedido existente, o pedido será cancelado imediatamente.

TP/SL

TP/SL refere-se ao preço de gatilho predefinido (preço de take-profit ou preço de stop loss) e ao tipo de preço de gatilho. Quando o último preço do tipo de preço de gatilho especificado atingir o preço de gatilho predefinido, o sistema colocará uma ordem de fechamento de mercado de acordo com a quantidade predefinida para obter lucro ou parar perdas. Atualmente, existem duas maneiras de colocar uma ordem de stop loss:

- Definir TP/SL ao abrir uma posição: Isso significa definir TP/SL antecipadamente para uma posição que está prestes a ser aberta. Quando o usuário faz uma ordem para abrir uma posição, ele pode clicar para definir uma ordem TP/SL ao mesmo tempo. Quando a ordem de posição aberta for preenchida (parcial ou totalmente), o sistema colocará imediatamente uma ordem TP/SL com preço de gatilho e tipo de preço de gatilho pré-definidos pelo usuário. (Isso pode ser visualizado em pedidos abertos em TP/SL.)

- Definir TP/SL ao manter uma posição: Os usuários podem definir uma ordem TP/SL para uma posição específica ao manter uma posição. Após a configuração ser concluída, quando o último preço do tipo de preço de acionamento especificado atender à condição de acionamento, o sistema colocará uma ordem de mercado fechada de acordo com a quantidade definida antecipadamente.

Diferenças entre Futuros Perpétuos Coin-M e Futuros Perpétuos USDT-M

1. Diferentes criptomoedas são usadas como unidade de avaliação, ativo colateral e cálculo do PNL:- Nos futuros perpétuos do USDT-M, a avaliação e o preço são em USDT, com o USDT também usado como garantia, e o PNL calculado em USDT. Os usuários podem participar de diversas negociações de futuros mantendo USDT.

- Para futuros perpétuos Coin-M, o preço e a avaliação são em dólares americanos (USD), utilizando a criptomoeda subjacente como garantia e calculando o PNL com a criptografia subjacente. Os usuários podem participar de negociações específicas de futuros, mantendo a criptografia subjacente correspondente.

2. Diferentes valores de contrato:

- O valor de cada contrato em futuros perpétuos de USDT-M é derivado da criptomoeda subjacente associada, exemplificada pelo valor nominal de 0,0001 BTC para BTCUSDT.

- Nos futuros perpétuos Coin-M, o preço de cada contrato é fixado em dólares americanos, conforme visto no valor nominal de 100 USD do BTCUSD.

3. Diferentes riscos associados à desvalorização de ativos colaterais:

- Nos futuros perpétuos de USDT-M, o ativo colateral exigido é o USDT. Quando o preço da criptografia subjacente cai, isso não afeta o valor do ativo colateral do USDT.

- Nos futuros perpétuos Coin-M, o ativo colateral exigido corresponde à criptografia subjacente. Quando o preço da criptomoeda subjacente cai, os ativos colaterais necessários para as posições dos usuários aumentam e mais criptomoedas subjacentes são necessárias como garantia.